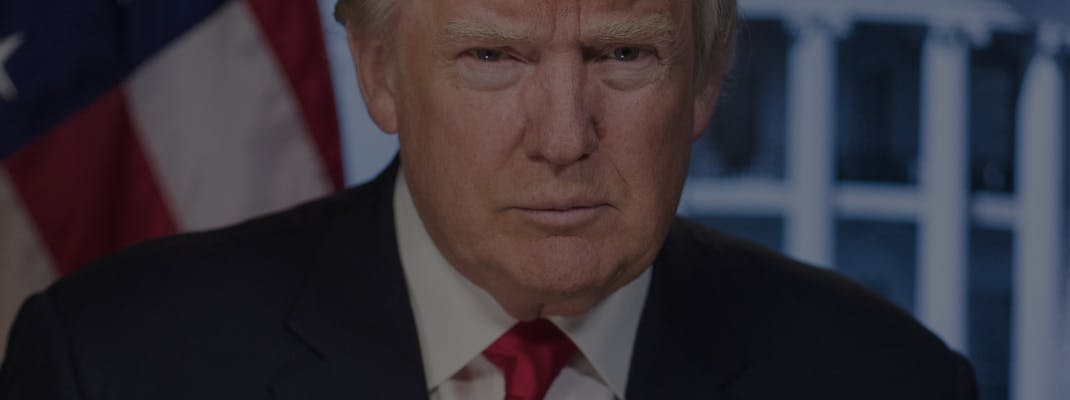

«Wo bleibt der Trump-Schock?»

Trump und die Prognosen

Die Welt wartete gespannt auf den Trump-Schock, doch dieser kam nicht. Die Prognostiker hatten sich wieder einmal geirrt.

Als am 8. November Donald Trump zum 45. Präsidenten der Vereinigten Staaten gewählt wurde, stürzte dies Politologen weltweit in einen Erklärungsnotstand. Die sogenannten «polls», also Befragungen vor dem Wahltag, konnten das Ergebnis mehrheitlich nicht treffend voraussagen. Der 8. November und die darauf folgenden Tage zeigten aber auch, dass sich die meisten Experten und Prognostiker der Finanzbranche wieder einmal geirrt haben.

Vor der Wahl

In den Monaten vor der Wahl wurden verschiedene Prognosen publiziert, welche vorgaben, einschätzen zu können, wie die Börse auf einen Wahlsieg Trumps reagieren würde. Denn auch für die Finanzwelt ist das Thema von höchstem Interesse – Präsidentschaftswahlen prägen die Finanzmärkte fast immer. Interessant sind hier besonders zwei Perioden: Die Zeit vor dem Amtsantritt und die eigentliche Amtszeit. Wie sich der Markt während der Amtszeit verhalten wird, lässt sich schwer voraussagen, denn vier Jahre sind in der schnelllebigen Finanzwelt eine lange Zeit, und welche Policies in der Amtszeit tatsächlich umgesetzt werden können, bleibt vorerst offen. Entgegen der landläufigen Erwartung gilt in der Wissenschaft aber die (natürlich nur statistische) Faustregel, dass der Dow Jones unter demokratischen Präsidenten eine leicht bessere Performance zeigt. Wegen vielen unberechenbaren Faktoren während der Amtszeit ist hier vor allem die Zeit nach der Wahl und vor dem Amtsantritt von Interesse. Denn gemäss Alan Blinder und Mark Watson, welche die ökonomische Performance abhängig von den US-Präsidenten untersucht haben, zeigt nämlich diese Zeit, ob die Anleger Vertrauen in die kommende Administration haben.

Hier kommen die Prognosen ins Spiel. Viele Experten gingen davon aus, dass der Markt bei einem Wahlsieg von Trump einen Schock erleben würde und mit Kurseinbussen gerechnet werden müsste. Als Hauptgrund wurde überall die Ungewissheit angegeben, die eine neue – und insbesondere die Trumpsche – Administration mit sich bringt. Bei einem Sieg von Hillary Clinton hätte man hingegen mit einer Fortführung der bisherigen Leitlinien ausgehen können, Trumps Pläne waren (und sind) demgegenüber weniger vorhersehbar. Ausserdem folgt er teilweise nicht den traditionellen Linien der Republikanischen Partei, was es nochmals unberechenbarer macht.

Nach der Wahl

Als Trump dann tatsächlich zum Präsidenten gewählt wurde, beobachteten Anleger weltweit gebannt die Aktienmärkte und warteten auf das prognostizierte Chaos. Doch dazu kam es nicht. Die grossen Aktienindizes klettern seit der Wahl in unerreichte Höhen, dies gilt unter anderem für den Dow Jones, den S&P 500 und den Nasdaq Composite. Auch Volatilitätsindizes wie zum Beispiel der CBOE Volatility Index (gewissermassen ein Angstbarometer) nahmen in den letzten Tagen tiefe, d.h. beruhigende Werte an. Auch einzelne Aktien, besonders solche aus nicht defensiven Sektoren, konnten vom Aufschwung profitieren. Dies gilt übrigens auch für einzelne Unternehmen aus der Schweiz. Verantwortlich dafür sind vor allem die versprochenen Steuersenkungen und die geplanten Infrastrukturprojekte. Auch Branchen, welchen Trump während seiner Kampagne Deregulierungsmassnahmen versprach, profitieren momentan immens vom sogenannten «Trump Rally». Welche Versprechen dann während der Amtszeit tatsächlich umgesetzt werden und welchen langfristigen Einfluss die Pläne des Immobilienmoguls auf die Weltwirtschaft haben werden, ist zum jetzigen Zeitpunkt noch ungewiss.

Passives Investieren und Börsen-Schocks

Der «Trump-Schock» ist also vorerst ausgeblieben. Trotzdem wird es immer wieder zu unerwarteten Ereignissen kommen, welche die Märkte auf den Kopf stellen. Anleger – ob mit einem Portfolio bei True Wealth oder anderswo – stellen sich deshalb die berechtigte Frage, wie ihr Portfolio auf solche Ereignisse reagiert und ob es richtig aufgestellt ist. Aber genau in solchen Situation ist man mit einer passiven, global diversifizierten Anlagestrategie auf der besseren Seite. Die Geschichte zeigt, dass unerwartete, destabilisierende Ereignisse zu höherer Volatilität führen. Denn Trader werden nervös und beginnen zu handeln. Der passive – sprich langfristige – Anleger hingegen lehnt sich zurück und wartet, bis der Markt sich erholt hat. Denn die Geschichte hat auch gezeigt, dass der Effekt solcher Schocks häufig bereits innerhalb eines Monats verdaut ist. Ausserdem kann durch ein gut diversifiziertes Portfolio der kurzzeitige Schaden vermindert werden, da dann nie alle in einem Portfolio enthaltenen Anlageklassen von einem einzelnen Ereignis gleich betroffen sind.

Die Ereignissen rund um den 8. November zeigen uns, dass Prognosen zwar durchaus interessant sind, man sich jedoch nicht darauf verlassen darf: Der Trump-Schock blieb vorerst aus. Prognosen sind viel unsicherer als wir glauben wollen.

Links

- Richard Rubin: Donald Trump’s tax plan would boost economy in short run but not long term, analysis finds (The Wall Street Journal, 17.10.2016, Paywall):

Link Artikel Wall Street Journal - Alan S. Blinder and Mark W. Watson: PResidents and the U.S. Economy: An Econometric Exploration (Princeton University, July 2014):

Link Studie Princeton

Über den Autor

Gründer und CEO True Wealth. Nach seinem ETH-Abschluss als Physiker war Felix erst mehrere Jahre in der Schweizer Industrie und darauf vier Jahre bei einer grossen Rückversicherung im Portfoliomanagement und in der Risikomodellierung tätig.

Bereit zu investieren?

Konto eröffnenSie wissen nicht, wo Sie anfangen sollen? Eröffnen Sie jetzt ein Testkonto und wandeln Sie es später in ein echtes Konto um.

Testkonto eröffnen