«Setzen Sie auf die nachhaltigsten Unternehmen der Welt»

Endlich auch mit ETF nachhaltig anlegen

Dank neuer ETF können Sie bei True Wealth umweltfreundlicher und sozialer investieren. Gewohnt automatisch – aber nur in Unternehmen, die nachhaltig arbeiten.

Kein Tag vergeht, an dem wir bei True Wealth nicht gefragt werden: Können wir bei euch nicht auch nachhaltig anlegen? Keine Frage: So zu investieren, dass es der Umwelt und den Menschen nicht schadet – das liegt im Trend.

Nachhaltigkeit im Trend

Das Volumen in nachhaltigen Anlagen ist in den letzten Jahren stark gewachsen: auf 266 Milliarden Franken im 2016, mit Zuwachsraten von fast 40 Prozent pro Jahr. Getragen wird dieser Trend bislang vor allem von institutionellen Anlegern wie Pensionskassen.

Kein Wunder: Viele nachhaltige Fonds waren nur für institutionelle Investoren zugelassen. Aber langsam kommen die börsengehandelten Anlagefonds (ETF), seit September 2017 auch auf Schweizer Aktien. Jetzt ist nachhaltiges Anlegen endlich ohne aktives Management möglich – mit gewohnt niedrigen Kosten, wie man das von ETF kennt.

Gutes Gewissen mit guter Rendite

Kaum ein Anleger will auf Rendite verzichten. Institutionelle Anleger können es sich nicht einmal leisten: Sie müssen mit Zahlen argumentieren können – nicht nur mit einem guten Gewissen.

Genau so geht es aber auch den führenden Unternehmen der Welt. Je mehr ihre Kunden darauf achten, dass Produkte umweltfreundlich und Arbeitsbedingungen gerecht sind, umso mehr hängt ihr Erfolg an der Wahrnehmung der Öffentlichkeit.

So gehen Verantwortung und Rendite Hand in Hand: Nur wer Gutes tut – oder zumindest von den schlechtesten Taten Abstand nimmt -, macht gute Gewinne.

Deswegen sollten Sie mit nachhaltigen Anlagen nicht auf Rendite verzichten müssen. Sie dürfen auch mit nachhaltigen Anlagen langfristig gute Renditen erwarten – nicht aber, dass Unternehmen plötzlich Heilige sind.

Renditen am Beispiel ausgewählter MSCI SRI Aktienindizes (annualisierte Nettogesamtrendite in CHF)

Grüner und Sozialer

Aber wie funktioniert jetzt dieses nachhaltige Anlegen oder Impact Investing genau? Bei True Wealth bleiben wir unserem Ansatz treu: Das Wichtigste ist, dass unsere Kunden keine unnötigen Gebühren für aktives Management verlieren. Deshalb kommen nur ETF für die Anlage infrage. Wie aber treffen wir dann qualitative Entscheidungen darüber, wie gut einzelne Unternehmen nachhaltig wirtschaften?

Wir tun es überhaupt nicht. Ein Screening nach klaren Kriterien macht berechenbar, wie viele Karmapunkte die einzelnen Unternehmen sammeln. Dieses Screening übernehmen bekannte Indexprovider wie MSCI. Die amerikanische Ranking-Agentur – führend übrigens auch in der Bewertung von Emerging Markets – hat Grosses geleistet beim Ranking nach Umwelt- und Sozialverträglichkeit.

Daraus sind bei MSCI zwei Indexfamilien entstanden: Socially Responsible Investing (SRI) und Environmental, Social, Governance (ESG). Beide basieren auf dem gleichen gründlichen Screening von Unternehmen. Auch das heisst ESG – und steht wie der Index für Umwelt, Soziales und Verhalten.

Noch sozialer ist auch noch umweltfreundlicher

Verwirrend genug, dass ein- und dasselbe Screening zwei verschiedene Indizes hervorbringt. Aber gut zu wissen, dass in beiden Indizes für das Ranking immer alle Kriterien zur Anwendung kommen.

Im Index ESG (der so heisst wie das Ranking) lässt der Anbieter MSCI die bessere Hälfte der Unternehmen zu. Das heisst: Alle Unternehmen, die mehr Verantwortung übernehmen für die Zukunft der Welt als die andere Hälfte.

Im Index SRI, als Socially Responsible Investing scheinbar benannt nur nach der sozialen Verantwortung, kommen genau die gleichen Kriterien zum Einsatz. Und dort sogar strenger: Hier ist nur das beste Viertel (innerhalb eines Branchensektor) aller Unternehmen willkommen.

Dem Namen nach ist das sozialer – die Fonds heissen wie der Index Socially Responsible Investing ETF. Aber tatsächlich sind diese ETF ausserdem auch grüner.

Perfekt sind also noch immer nicht alle Beteiligten. Ob Aktien oder Anleihen – die Anlagen in den ETF stammen von den Firmen, die sich am besten verhalten. Das ist relativ und heisst nicht, dass sie in allen Punkten makellos sind. Aber immerhin: Mit den SRI-Indizes setzen Sie auf die nachhaltigsten Unternehmen der Welt.

Screening in drei Stufen

Wie filtert MSCI nun heraus, welche der Unternehmen nachhaltig arbeiten? Das Screening besteht aus drei Stufen:

Business lnvolvement Screening – Machen die Unternehmen Geschäfte, die sozial oder ökologisch schädlich sind? Dazu gehören: Waffen, Alkohol, Glücksspiel, Atomkraft, Tabak, Pornografie und Gentechnik. Diese Stufe des Screenings ist negativ: Wer zu viel Umsatz in solchen Bereichen macht, wird ausgeschlossen.

lntangible Value Assessment (IVA) – Handeln die Unternehmen – verglichen mit anderen ihrer Branche, nach guten Werten? Dafür vergibt MSCI ein Rating von CCC bis AAA. Dieses Screening ist positiv: Wer sich besser verhält, bekommt einen besseren Rang. In die Aktienindizes werden nur Unternehmen aufgenommen, die für Ihr Handeln mindestens ein A bekommen.

Environmental, Social, and Governance Contoversies – Wer gegen internationale Regeln und Normen verstösst, wird abgestuft. MSCI betrachtet dafür die Bereiche Umwelt, Governance, Kunden, Menschenrechte sowie Gemeinschafts- und Arbeitsrechte und Lieferkette. Damit ein Unternehmen im Index bleibt, darf sein Score nicht unter 4 sinken.

Ein Ranking für alle Kriterien

Für die positive Bewertung nach ihren Werten und die Strafpunkte bei Kontroversen geht MSCI nach den gleichen Kriterien des ESG-Katalogs vor. Darauf achtet MSCI punkto Environment, Social und Governance im Einzelnen:

Umwelt – Investiert das Unternehmen in erneuerbare Energien? Geht es mit Energie und Rohstoffen effizient um? Produziert das Unternehmen umweltverträglich? Erzeugt es nur geringe Emissionen in Luft und Wasser? Hat das Unternehmen umfassende Strategien für den Klimawandel?

Soziales – Hält das Unternehmen zentrale Arbeitsrechte ein, wie zum Beispiel das Verbot von Kinder- und Zwangsarbeit sowie das Gebot der Nichtdiskriminierung? Hat es hohe Standards bei Arbeitssicherheit und Gesundheitsschutz? Sorgt das Unternehmen für faire Bedingungen am Arbeitsplatz, angemessene Entlöhnung sowie Aus- und Weiterbildungschancen? Bietet das Unternehmen Versammlungs- und Gewerkschaftsfreiheit? Setzt das Unternehmen Nachhaltigkeitsstandards bei Zulieferern durch?

Verhalten – Trifft das Unternehmen transparente Massnahmen gegen Korruption und Bestechung? Ist das Nachhaltigkeitsmanagement in der Geschäftsleitung und im Verwaltungsrat verankert? Ist die Vorstandsvergütung an Nachhaltigkeitsziele gekoppelt? Wie geht das Unternehmen mit Whistle Blowing um?

Auswahl der Unternehmen

Keines der Kriterien ist ein absolutes Ausschlusskriterium. Aber in ihrer Summe helfen sie, zuverlässig die Aktien und Anleihen der besten Unternehmen für eine Investition auszuwählen. Bei True Wealth verwenden wir für nachhaltige Aktienanlagen die strengere Auswahl aus den SRI-Indizes. Mit denen legen Sie in die besten 25 Prozent aller Unternehmen an.

Aber machen wir uns keine Illusionen: Zum MSCI World SRI gehören unter anderem auch McDonald’s und Nestlé, die wegen einiger ihrer Geschäftspraktiken durchaus in der Presse kontrovers diskutiert werden.

Bei MSCI können Sie jederzeit nachschauen, welche Unternehmen in den Indizes enthalten sind.

Mit welchem Anteil die Unternehmen in den Index aufgenommen werden, das richtet sich nach ihrer Grösse. Wie bei anderen Indizes sind die einzelnen Aktien gemäss ihrer Marktkapitalisierung gewichtet.

Nachhaltig Anlegen: ein Grundsatzentscheid

Nicht zu jedem traditionellen ETF gibt es bereits ein nachhaltiges Pendant. Wir können also rein praktisch derzeit nicht einfach einzelne ETF mit nachhaltigen auswechseln. Vielleicht wird es sie aber schon bald geben – denn der Markt für nachhaltige Anlagen wächst schnell.

Auch das nachhaltige Universum hat noch schattige Nischen: Alle Aktienanlagen sind zwar bereits nach nachhaltigen Kriterien ausgewählt. Aber bei den Anleihen gibt es derzeit erst vereinzelt nachhaltige ETF, beispielsweise einen solchen auf europäische Unternehmensanleihen. Für andere Bonds wie Staatsanleihen und für Immobilienanlagen gibt es noch keine nachhaltigen ETF – aber hoffentlich bald.

In unseren Vorschlägen sind keine Rohstoffe enthalten. Für diese Anlageklasse gibt es kein Nachhaltigkeitsranking, an das wir glauben können. Und wir fürchten, das wird auch so bleiben. Wenn Sie wollen, können Sie Rohstoffe allerdings individuell zu Ihrem Portfolio hinzufügen.

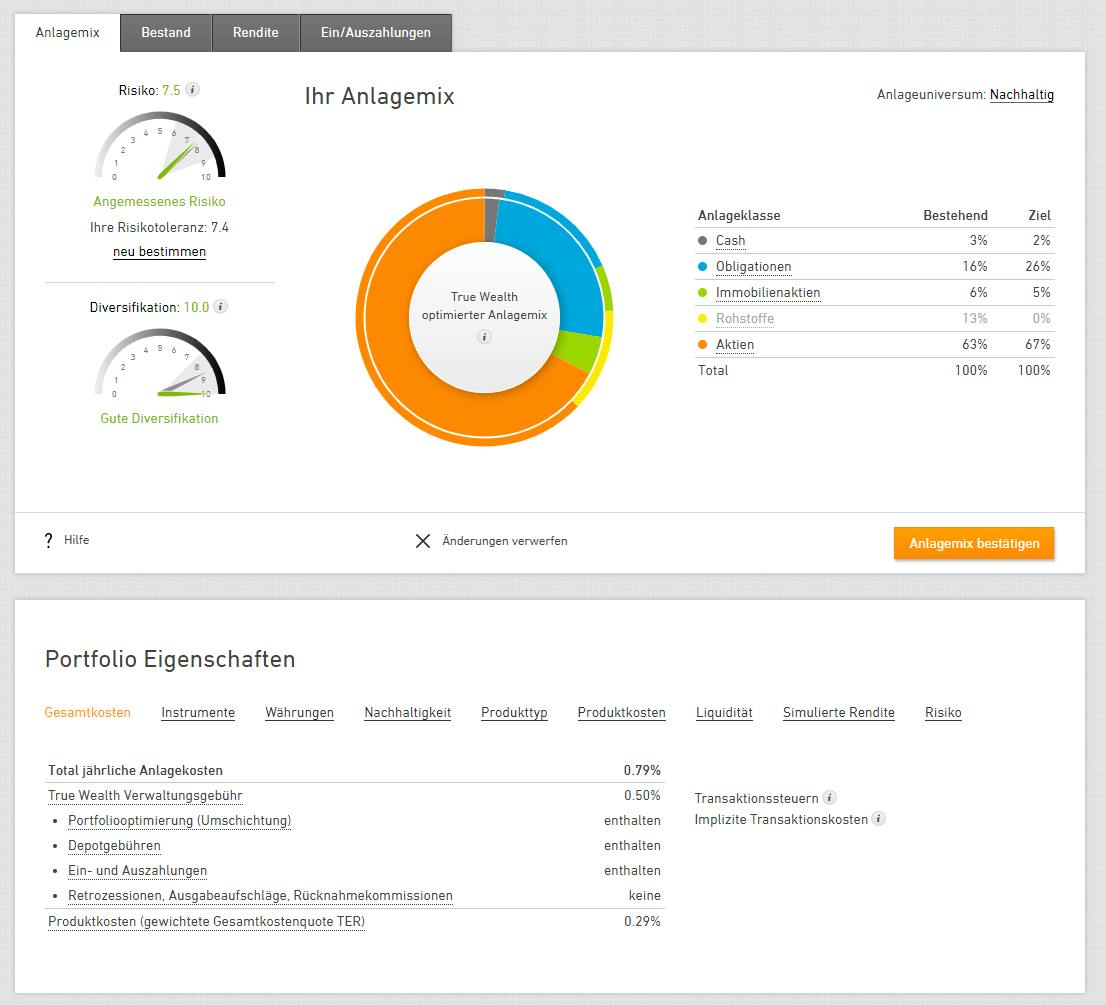

Den Entscheid für nachhaltiges Anlegen treffen Sie bei uns daher auf Portfolioebene:

Für das «Globale Universum» – darin sind alle traditionellen ETF enthalten, mit denen wir bislang für unsere Kunden angelegt haben.

Oder für das «Nachhaltige Universum». In ihm finden sich nur dann traditionelle ETF, wenn es noch keine nachhaltigen für eine wichtige Anlageklasse gibt.

Wenn Sie bei uns zum ersten Mal ein Portfolio erstellen, treffen Sie die Entscheidung über das Anlageuniversum vorher. Haben Sie bei uns bereits ein Portfolio und wollen neu nachhaltig anlegen, dann führt kein Weg daran vorbei, dass Sie es komplett umstellen.

Kostet nachhaltiges Investieren mehr?

Ja. Leider. Aber zum Glück nicht viel. Die Renditen der nachhaltigen Indizes stehen denen ihrer traditionellen Geschwister nicht nach, das haben wir oben bereits gesehen. Das Screening ist aufwendig und muss regelmässig wiederholt werden. Die Anbieter der nachhaltigen ETF schlagen diese Kosten auf die Gebühren auf – im Schnitt sind die darum rund 0,15 Prozent teurer als traditionelle ETF. In der Gesamtkostenquote (TER) sind sie damit aber immer noch erheblich günstiger als nachhaltige Fonds mit aktivem Management.

Die grundlegende Umstellung des Anlageuniversums und die individuelle Anpassung Ihres persönlichen Anlagemixes erledigen wir für Sie kostenlos. Die Gebühren dafür sind in der Vermögensverwaltungsgebühr bereits enthalten. Beachten Sie aber, dass Portfolioumschichtungen Ihre Rendite am Tag der Umschichtung aufgrund der Handelsspannen etwas schmälern können.

Sind Sie bereit für nachhaltiges Investieren?

Die Umstellung beginnt mit einem Klick rechts oben in der Ecke. Vorher steht dort «Global» – nach Abschluss der Umstellung «Nachhaltig».

Sie sehen: Das ist so transparent, wie Sie es von uns gewohnt sind. Und zwar unabhängig davon, ob Sie bei uns bereits echtes Geld anlegen, oder derzeit mit einem Testkonto unterwegs sind.

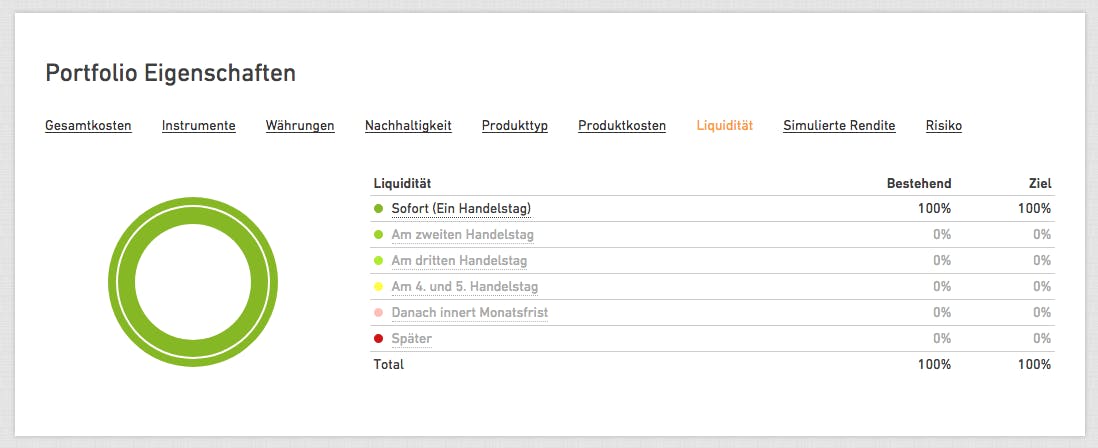

Nicht ganz so liquide

Der Entscheid für das nachhaltige Universum wirkt sich auch auf die Liquidität Ihres Portfolios aus. ETF auf die grossen Indizes wie den MSCI USA SRI werden täglich in hohen Volumen an der Börse gehandelt. So ein Volumen ist beim MSCI Switzerland SRI noch nicht verfügbar. Sind Sie bereits nachhaltig investiert, dann kann es ein paar Tage länger dauern, bis wir Ihren Bestand verkauft haben. Wenn Sie neu in das nachhaltige Universum anlegen, kann es ein paar Tage länger dauern, bis alle Anlagen angekauft werden. Wie lange, das sehen Sie in der unteren Kacheln mit einem Klick auf das Stichwort «Liquidität».

Unverbindlich ausprobieren

Am besten, Sie probieren das selber einmal aus. In Ihrem True Wealth Konto können Sie Kosten, Liquidität und alles andere im Detail vergleichen, bevor Sie sich zum Wechsel in das nachhaltige Universum entscheiden. Und mit einem Testkonto probieren Sie ohnehin alle Funktionen ohne einen Franken eigenes Geld.

Links

- MSCI: Die Unternehmen in jedem Index

- True Wealth: Nachhaltig investieren

Über den Autor

Gründer und CEO True Wealth. Nach seinem ETH-Abschluss als Physiker war Felix erst mehrere Jahre in der Schweizer Industrie und darauf vier Jahre bei einer grossen Rückversicherung im Portfoliomanagement und in der Risikomodellierung tätig.

Bereit zu investieren?

Konto eröffnenSie wissen nicht, wo Sie anfangen sollen? Eröffnen Sie jetzt ein Testkonto und wandeln Sie es später in ein echtes Konto um.

Testkonto eröffnen