Baisse du marché: Combien de pertes pouvez-vous tolérer?

Les actions rapportent plus que les autres placements. Mais les corrections font partie du marché. Posez-vous donc la question: Pouvez-vous perdre autant que vous souhaitez gagner?

Les actions rapportent plus que les autres classes d'actifs. Mais les corrections font partie du marché. Il arrive même qu'un véritable crash se produise. Ce n'est pas si grave pour les investisseurs à long terme – si vous ne paniquez pas au mauvais moment.

Celui qui veut investir dans des actions doit penser comme dans chaque jeu: Seul celui qui peut perdre peut aussi gagner. Mais pouvez-vous perdre autant que vous souhaitez gagner?

Les baisses en bourse ne se produisent pas avec une régularité permettant de régler sa montre selon celles-ci. Mais elles font partie intégrante du cycle boursier. Historiquement, de toutes les classes d'actifs, les actions ont rapporté le plus à leurs investisseurs. En effet, ce n'est souvent pas seulement la chute qui est brutale. Mais aussi la reprise qui suit.

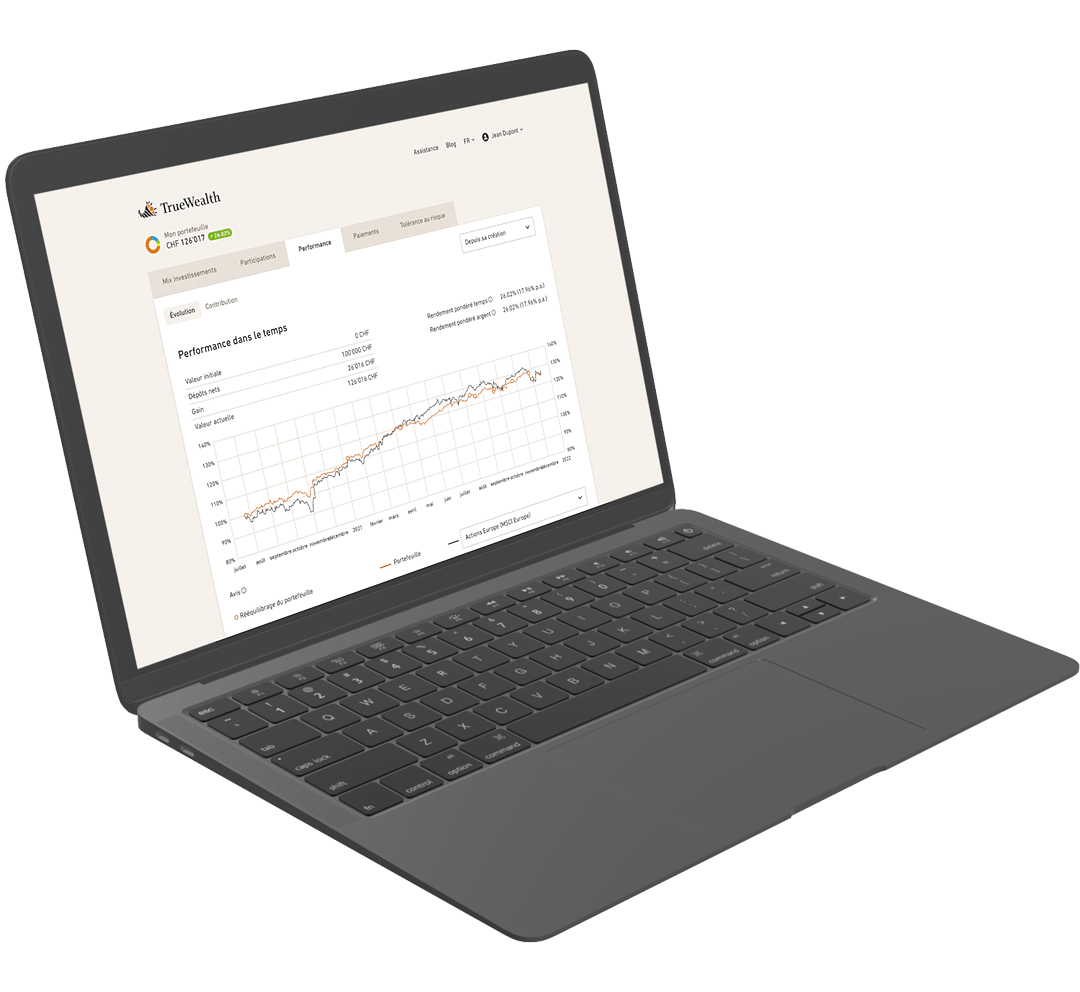

Examinons cela en pratique. L'indice S&P 500 contient 500 actions américaines. Les données sur les cours remontent à 1871 – idéal pour une rétrospective à long terme. Nous avons calculé l'indice en incluant les dividendes. Cela signifie que tous les dividendes distribués sont réinvestis dans des actions.

Rendements et baisse maximale du S&P 500 depuis 1871

Des pertes de 50 pour cent ou plus sont donc envisageables pour celui qui investit au cours de toute sa vie dans des actions. En faisant de l’humour noir, on pourrait aussi dire: «Celui qui investit en actions perd régulièrement la moitié de son argent.»

La bonne nouvelle: Aucune des périodes de perte de 20 pour cent ou plus n'a duré plus de 13 ans. C'est le temps qu'il a fallu au maximum pour que le niveau de l'indice se remette de ses pertes – et se hisse enfin pour la première fois au-dessus de son sommet passé. La plupart du temps, la reprise a même été nettement plus rapide.

Pas de perte, seulement une baisse

Les gestionnaires de portefeuille ont même un terme spécifique pour désigner ces creux dans le portefeuille: Une baisse. Une perte nous tire vers le bas – on peut aussi le constater sur le plan émotionnel. Peut-être nous gâche-t-elle un peu le moral. Peut-être qu'elle nous pousse à la panique. Le mieux est d'être prêt à réagir émotionnellement. Nous devrions nous y préparer mentalement – car une perte se produira. La question n’est pas de savoir si, mais quand.

Si nous le pouvions, nous préférerions probablement tous acheter au plus bas et vendre au plus haut. Buy low, sell high. Mais le timing du marché est très difficile en pratique. Même la plupart des professionnels n'y parviennent pas.

Mais le timing du marché n'est pas nécessaire. L'essentiel est que vous restiez investi. Et donc de participer à la reprise. Car avec le recul, les pertes du crash s'estompent avec les bénéfices de la reprise. Ce n'est qu'un hoquet au fil du temps.

Mais allez-vous résister à la baisse?

Parce que vous devez le faire. Car sans reprise, vous perdez votre chance. Si vous êtes confronté à la peur lors de la chute des cours, vous risquez fort de vendre au pire moment. Vous ferez alors probablement partie des plus grands perdants au jeu du timing du marché – et vendrez vos actions précisément à ce moment-là aux gagnants qui rient.

Oui, il y a effectivement des gagnants. Vous apprendrez ci-dessous comment en faire partie. Mais revenons d'abord à la question suivante: Pouvez-vous supporter la baisse?

Combien de pertes pouvez-vous supporter?

Pouvez-vous supporter une perte de 50% sans intervenir dans votre portefeuille? Une perte de 30% est-elle le seuil à partir duquel vous devez faire quelque chose? Ou vendez-vous vos actions sans hésiter dès la première turbulence de 10%?

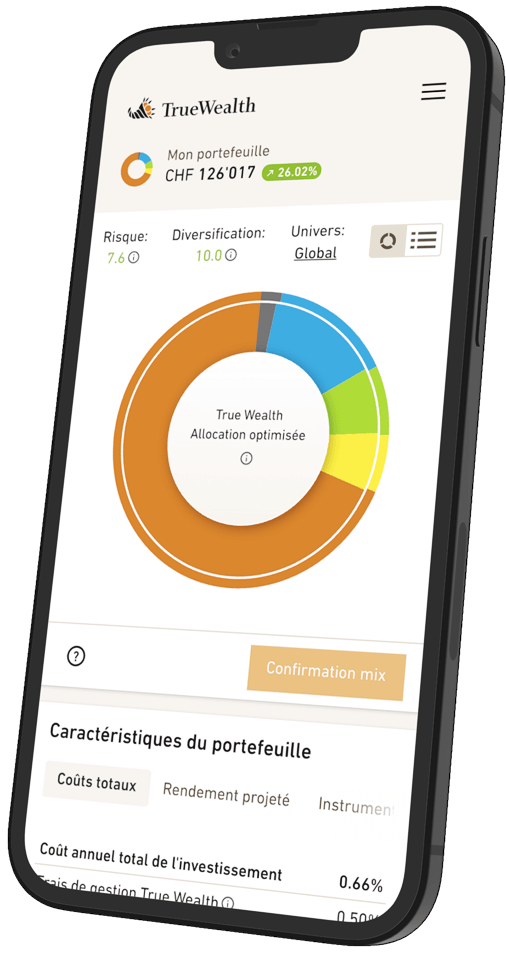

Si vous gérez votre portefeuille chez nous, vous le savez déjà: nous définissons ensemble votre tolérance au risque dans un questionnaire détaillé. Et ce, avant que vous ne commenciez à investir. Et si possible une fois pour toutes. Si votre situation financière ne change pas, vous devriez en rester là.

Si vous ne supportez pas de perdre la moitié, vous ne devez pas miser à 100% sur des actions. Votre tolérance aux pertes est-elle plus faible? Dans ce cas, vous devriez également détenir d’autres classes d’actifs dans votre portefeuille. Les obligations, par exemple, ne fluctuent pas autant.

Quelle devrait être la part exacte d'actions dans votre portefeuille?

Nous le calculons automatiquement en fonction de votre tolérance au risque. Bien entendu, pas seulement pour les actions, mais aussi pour toutes les autres classes d'actifs. Par la suite, nous ajustons régulièrement les proportions à votre mix d'investissement personnel par ce que nous désignons comme le rééquilibrage. C'est ce qu'on appelle également la proportion constante.

La proportion constante signifie également qu'en cas de correction du marché, nous rachetons automatiquement pour vous les catégories d'actifs qui ont le plus souffert. L'argent provient de la vente des placements qui se sont mieux comportés. Ainsi se produit ce que tout le monde veut: Buy low, sell high. Sans prévision, sans timing du marché, de manière anticyclique et entièrement automatique. Ceux qui tiennent bon pendant la baisse sont ainsi doublement récompensés. Par le bénéfice de la reprise consécutive à la baisse. Et par le rendement additionnel du rachat au creux de la vague.

Soyez honnête avec vous-même

Cette récompense est ainsi également à votre portée. Mais seulement si vous ne paniquez pas. Si vous restez investi. C'est là que vous devez être honnête avec vous-même, sans ménagement: À quel point resterez-vous calme en cas de crash?

Imaginez votre portefeuille. Ne pensez pas seulement en termes de pourcentages. Calculez en chiffres absolus ce que cela signifierait si votre fortune se réduisait. Peut-être même de moitié. Arrivez-vous toujours dans votre esprit au même résultat que lorsque vous avez ouvert votre compte?

Si ce n’est pas le cas, il pourrait être indiqué de redéfinir votre tolérance au risque. Vous trouverez le lien pour le faire sur la page mix d'investissement, juste en dessous de l'indicateur de risque de votre compte True Wealth. Suite à cela, vous pouvez être sûr de nous indiquer la bonne stratégie. Nous nous chargeons de la mettre précisément en œuvre, même en période de forte turbulence, et de maintenir votre portefeuille sur la bonne voie avec la proportion constante.

Une version précédente de cet article a été publiée le 15.02.2018

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test