Boom des ETF: Une croissance pour tous

Du jeu de réflexion académique à la norme de l'investisseur moderne: La marche triomphale des ETF apporte efficacité et transparence - ainsi, vous aussi, vous profitez-en.

Dans les années 70, les premiers fonds indiciels étaient encore considérés comme une idée folle. Aujourd'hui, les ETF sont entrés dans les mœurs. L'idée simple d'investir simplement dans un indice boursier entier a jeté les bases du triomphe de l'investissement passif. Aujourd'hui, en 2024, un peu plus de 30 ans après le premier ETF et 50 ans après le premier fonds indiciel, ils constituent le boom du siècle et ont dépassé les investissements actifs. Et ce boom n'est pas prêt de s'arrêter, car les ETF sont faits pour l'ère numérique.

De l'université à Wall Street

Wall Street aime les histoires sur les actions et les entreprises qui se cachent derrière. Il y a toujours un peu de drame dans ces histoires. Surtout si l'on écoute aujourd'hui des présentateurs de télévision comme Jim Cramer sur CNBC - mais aussi bien avant lui, même dans des publications plus sérieuses.

Dans la recherche universitaire, l'idée que toutes ces histoires autour de la gestion active ne servent à rien s'impose. En 1960, Edward Renshaw et Paul Feldstein se demandent dans le prestigieux Financial Analyst Journal pourquoi personne n'a déjà créé ce qu'ils appellent une "Unmanaged Investment Company".

Une telle "société d'investissement non gérée" reste longtemps un jeu de l'esprit. Plus tard, le terme "investissement passif" s'imposera. Et il faudra attendre les années 70 pour que les premiers fonds indiciels soient mis à la disposition des investisseurs.

Le précurseur en la matière est John Clifton Bogle, dit Jack. Il a longtemps été lui-même un investisseur actif. Mais il est ensuite renvoyé dû à ses échecs pour ses placements d’actifis agressifs. Bogle passe alors à la vitesse supérieure dans le camp des investisseurs passifs. En 1975, il lance le premier fonds indiciel. Son objectif: Refléter la performance d'un indice plutôt que de le battre.

Du fonds indiciel à l'ETF

Beaucoup considèrent Bogle comme l'inventeur de l'ETF. Pourtant, il n'a pas inventé l'idée. Les ETF eux-mêmes ne sont apparus que plus tard. Et dans les années 60, Bogle était même ouvertement opposé à l'idée qui a fait plus tard le succès de la société Vanguard.

Le monde lui doit néanmoins le triomphe des placements indiciels, comme l'a fait remarquer Warren Buffett: "If a statue is ever erected to honor the person who has done the most for American investors, the hands-down choice should be Jack Bogle".

La success story des placements indiciels a vraiment pris son envol en janvier 1993, lorsque le SPDR S&P 500 ETF Trust a été lancé sur le marché. Il a été lancé à la Bourse de New York, avec le symbole SPDR - prononcé Spider, ce qui signifie araignée en anglais.

Le Spider ne s'est pas contenté de reproduire fidèlement - comme d'autres fonds indiciels avant lui - l'évolution du marché dans son ensemble. Il a également permis d'entrer et de sortir quotidiennement du marché. C'est en effet ce que signifie l'abréviation ETF - Exchange Traded Fund, c'est-à-dire fonds négocié en bourse.

Les premiers fonds indiciels de Bogle étaient encore raillés par ses concurrents, qui les qualifiaient de "non américains". Ils ont qualifié son premier fonds de "Bogle's folly", la folie de Bogle. Aujourd'hui, les ETF sont devenus monnaie courante, tant pour les investisseurs privés que pour les investisseurs institutionnels.

Croissance depuis des décennies

Aujourd'hui, les ETF sont devenus incontournables. Le marché des ETF a connu une croissance spectaculaire. D'une part, en ce qui concerne le nombre d'ETF. En 2003, 291 ETF étaient négociés sur les bourses du monde entier. Aujourd'hui, il y en a 10'303 (en décembre 2023). D'autre part, en termes d'actifs sous gestion: de 212 milliards de dollars en 2003, ils sont passés à plus de 11'000 milliards de dollars aujourd'hui.

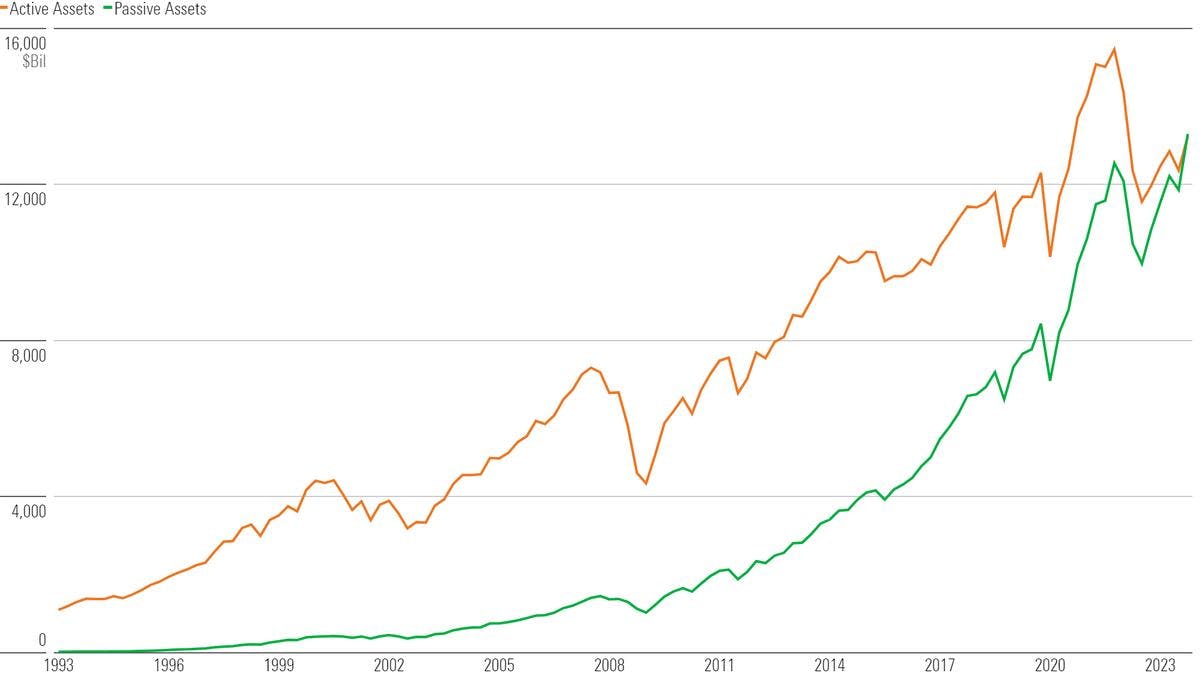

Après avoir dépassé les fonds actifs pendant des années en termes de flux d'argent frais, les fonds passifs ont pris la relève en 2023. Aux États-Unis, les ETF et les fonds indiciels, qui forment ensemble le groupe des fonds gérés passivement, ont pris la tête du classement.

Des fluctuations identiques à celles du marché global

Les actifs sous gestion n’augmentent pas aussi régulièrement que le nombre d'ETF et fluctuent davantage. Les barres du graphique montrent clairement que la croissance s'est parfois arrêtée, notamment en 2008, 2018 et 2022. Pour ceux qui s'en souviennent, il s'agissait à chaque fois de mauvaises années boursières.

Lors des crises aiguës du marché, les critiques se font toujours entendre. Ils affirment que les ETF ne font pas que refléter la pression de l'ensemble du marché, ils peuvent même l'amplifier. A court terme, cette critique est justifiée: La négociabilité quotidienne peut creuser des trous dans la liquidité si de nombreuses personnes veulent vendre en même temps. Ce sont surtout les stops serrés qui sont dangereux, comme nous l'avons déjà écrit dans un blog précédent: Investir avec des ETF: les stops sont réservés aux traders

Sur un horizon plus long, ces préoccupations sont moins importantes: Après chaque crise, les indices de marché se sont redressés. Et avec les indices, les actifs gérés dans les ETF ont également repris. Les investisseurs à long terme misent sur cette capacité de reprise. Et c'est ce que nous visons avec les portefeuilles que nous construisons pour nos clients chez True Wealth.

La gestion active est moins bonne que son coût

Dans les années 60, Edward Renshaw et Paul Feldstein ne disposaient que d'un ensemble limité de données. Aujourd'hui, de nombreux instituts renommés étudient régulièrement la performance des fonds. Ils constatent toujours que la majorité des gestionnaires actifs sous-performent. Leurs fonds restent en deçà des indices qu'ils prétendent battre.

SPIVA, le département de recherche de S&P Global, dresse le tableau suivant pour le milieu de l'année 2023: rien qu'au premier semestre 2023, 60% des fonds américains gérés activement ont sous-performé le S&P 500, et sur la période étudiée de 10 ans, ce chiffre dépasse déjà 85%.

Si les fonds actifs font régulièrement moins bien, c'est avant tout en raison des coûts. En effet, avant frais, la performance elle-même n'est généralement ni très bonne ni très mauvaise. Mais si l'on en déduit les frais excessifs, la dure vérité apparaît : La gestion active coûteuse n'en vaut pas la peine. C'est l'une des grandes raisons de l'essor des ETF.

L'instrument idéal pour le monde numérique

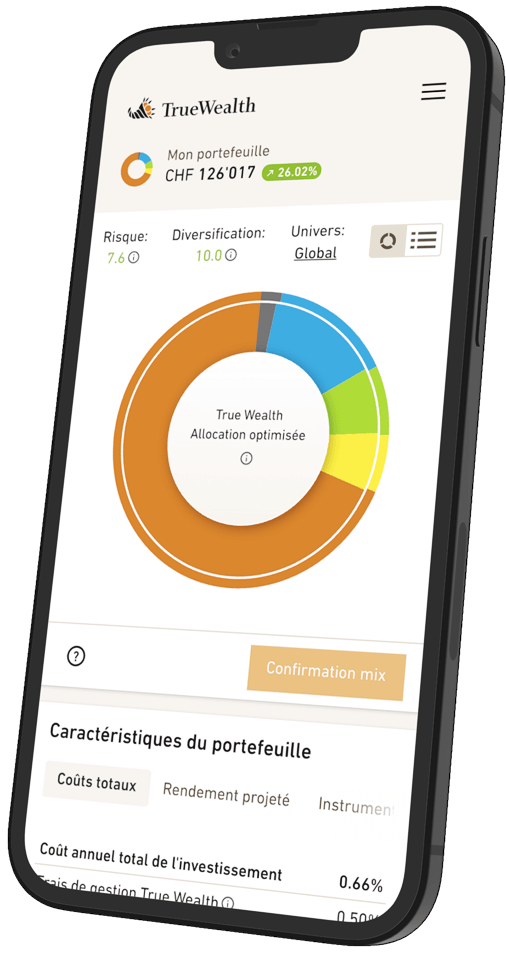

L'autre raison essentielle de l'essor des ETF est la numérisation. Auparavant, si vous vouliez investir en bourse, vous deviez prendre rendez-vous avec un conseiller financier. Aujourd'hui, un smartphone suffit. Et peut-être n'utilisez-vous pas l'application d'une banque pour cela, mais celle d'un des nombreux néo-courtiers ? En bref, vous pouvez acheter et vendre des ETF partout.

Vous trouverez toujours des informations actualisées sur les ETF sur Internet, et la plupart du temps gratuitement. Les ETF sont merveilleusement transparents, vous pouvez donc vous informer par vous-même. Avec un peu d'effort, vous trouverez parmi l'offre de plus de 10'000 ETF ceux qui correspondent à vos objectifs. Malheureusement, il n'est pas aussi simple de construire un portefeuille bien diversifié à partir de ces ETF.

C'est pourquoi de nombreux investisseurs du monde entier se tournent vers les robo-advisors. Cette nouvelle catégorie de gestionnaires d'actifs en ligne existe depuis dix ans. Ils automatisent la gestion de portefeuille. Ce service était auparavant réservé aux clients de la banque privée. Comme ils s'appuient pour cela sur des ETF peu coûteux, les robo-advisors peuvent aujourd'hui rendre la gestion de fortune professionnelle abordable pour les petits patrimoines.

A cela s'ajoute la popularité croissante des plans d'épargne en ETF en Suisse, qui sont nettement moins chers et plus flexibles que les plans d'épargne en fonds. En investissant au départ, vous posez la première pierre de la construction de votre patrimoine. Avec un plan d'épargne ETF, vous assurez automatiquement et à moindre coût un effet d'intérêt composé encore plus important sur une période plus longue.

Chez True Wealth, nous investissons pour vous de manière professionnelle à partir de 8'500 francs. Et pour votre Pilier 3a ou le portefeuille ETF de vos enfants, à partir de 1'000 francs. Si vous le souhaitez, vous pouvez tester virtuellement l'efficacité de cette solution, sans dépenser un seul franc.

Une version antérieure de cet article a été publiée le 06.06.2023.

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test