Taux d'intérêt nuls: comment investir mon argent en Suisse?

Chaque individu gère son argent différemment. Certains sont des épargnants consciencieux, d'autres dépensent sans compter. Entre les deux, on trouve toutes sortes de personnalités. Cependant, la plupart ont un point commun: ils n'aiment pas discuter d'argent.

Il serait parfois important de discuter d'argent et de se poser la question suivante: «Comment investir mon argent?» Par exemple, lorsqu'une somme considérable s'est accumulée sur le compte salaire ou d'épargne. Cela est d'autant plus pertinent dans le contexte actuel de taux d'intérêt nuls.

Que l'on gère son budget de manière souple ou que l'on mette chaque centime de côté, la question du placement financier se pose tôt ou tard: lors de l'entrée dans la vie active, lors d'un héritage ou peut-être seulement lors du retrait du capital de la caisse de pension.

L'aperçu suivant présente les différentes options disponibles, ainsi que leurs avantages et inconvénients.

Le compte bancaire

Tout le monde en possède un et sait s'en servir. Il n'y a plus de taux d'intérêt réel, et en 2026, il n'y aura même plus de taux nominal. Le compte bancaire est avant tout un lieu de stockage de l'argent. Avec la «sécurité», l'accès immédiat et la simplicité d'utilisation, la banque promet la solution parfaite pour tous ceux qui ne souhaitent pas se préoccuper de manière trop intensive de leurs finances. On échange la liquidité contre le rendement.

Les dépôts sont exposés au risque de défaillance de la banque. Les 100'000 premiers francs sont toutefois protégés par la garantie des dépôts esisuisse dans les banques privées. Dans de nombreuses banques cantonales, l'État est même responsable de manière illimitée des engagements de la banque. Ce n'est pas le cas dans les cantons de Berne, Vaud et Genève.

Depuis que les taux d'intérêt sont retombés à zéro, les épargnants sont perdants. À cela s'ajoute le fait que les frais de gestion de compte introduits lors de la dernière phase de taux zéro ont été maintenus.

Le compte de prévoyance du troisième pilier constitue une exception. Les taux d'intérêt y sont légèrement plus élevés et, à titre d'incitation, les montants versés peuvent être déduits des impôts. Les personnes actives affiliées à une caisse de pension peuvent actuellement verser jusqu'à 7'258 francs par an. Pour les indépendants sans caisse de pension, le montant est plus élevé. Cependant, la sécurité élevée et les allégements fiscaux s'accompagnent de restrictions en matière de disponibilité: les fonds de prévoyance ne sont restitués qu'à la retraite. Les exceptions sont l'émigration, l'achat d'une maison ou le travail indépendant.

Voici les taux d'intérêt moyens par type de compte, évalués par le service de comparaison Moneyland début 2026:

- Compte courant: 0%

- Compte d'épargne: 0.11%

- Compte 3a: 0.27%

Obligations de caisse

Jusqu'aux années 1990, elles constituaient l'un des instruments de placement les plus populaires en Suisse. Les obligations de caisse ont un taux d'intérêt fixe sur une période déterminée de deux à dix ans (pour les durées plus courtes, les banques utilisent le terme de dépôt à terme). Dans les deux cas, le capital est immobilisé pendant la durée du placement.

Les obligations de caisse étaient alors relativement attractives, mais elles le sont moins dans le contexte actuel des taux d'intérêt. Elles ne sont pas négociables. En cas de remboursement anticipé, des pénalités d'intérêt sont dues et il existe un risque de défaillance en cas d'insolvabilité de la banque. Il est donc également intéressant d'examiner d'autres alternatives.

Négocier soi-même en bourse

Pensez-vous avoir le flair nécessaire pour certaines actions et le bon timing? Ou pensez-vous être capable de reconnaître des tendances que la masse ne voit pas? Négocier soi-même en bourse est tentant et est devenu extrêmement accessible grâce aux applications. De nombreux établissements financiers et néo-banques proposent le trading en ligne, qui permet de négocier, de consulter les cours et de suivre l'actualité financière.

Bien sûr, il y a aussi des avantages et des inconvénients:

- Coûteux: le travail vous incombe. Vous devez diversifier vos placements et gérer vous-même les risques. Et vous devez constamment surveiller votre portefeuille. Cela demande du temps et de l'argent.

- Risqué: de nombreux investisseurs se surestiment, achètent ou vendent à des moments inopportuns, négocient trop souvent ou commettent d'autres erreurs.

- Liquidité: si vous avez un besoin urgent d'argent, vous avez le contrôle et pouvez vous séparer rapidement de vos titres. Cependant, la vente de positions déficitaires demande un certain courage.

- Dépôt minimum: le trading en ligne est possible avec de petits montants, même si cela n'a qu'un intérêt limité.

- Pression émotionnelle: la négociabilité immédiate et le flux quotidien d'informations incitent à intervenir fréquemment. Vos instincts et vos émotions peuvent alors vous induire en erreur, la cupidité et la peur entrant en jeu.

Gestion de fortune

La gestion de fortune classique est la discipline phare du private banking en Suisse. Si vous souhaitez faire gérer votre argent de manière professionnelle, vous trouverez peut-être ici le partenaire idéal après quelques entretiens préparatoires et consultations. Une fois le contrat signé, vous n'avez plus besoin d'investir beaucoup de temps en tant que client.

Cependant, les barrières à l'entrée sont élevées: de nombreuses banques privées n'acceptent que les clients disposant de plusieurs centaines de milliers de francs. Et le coût moyen d'un mandat de gestion de fortune s'élève à 1,3 pour cent par an, selon les calculs de Moneyland. À cela s'ajoutent d'autres frais non déclarés qui réduisent considérablement le rendement à long terme.

Un autre inconvénient est le manque de liquidité: selon le contrat conclu, cela peut prendre des semaines, voire des mois, avant de pouvoir accéder à son argent. Et bien sûr, les risques habituels du marché existent également ici, car les gestionnaires de fortune ne sont pas infaillibles. À cela s'ajoutent les fonds intéressés: la banque ou le gestionnaire de fortune a tout intérêt à placer ses propres produits dans le dépôt afin de percevoir des commissions à deux niveaux. Il n'est pas rare non plus qu'il existe des partenariats de distribution avec des tiers, ce qui rapporte des commissions à la banque, mais réduit le rendement des investissements. Pour en savoir plus, consultez notre blog sur le thème des rétrocommissions.

Il est statistiquement prouvé que la gestion active entraîne une baisse des rendements. Découvrez les performances des fonds actifs suisses dans la vidéo suivante:

Gestion de fortune en ligne

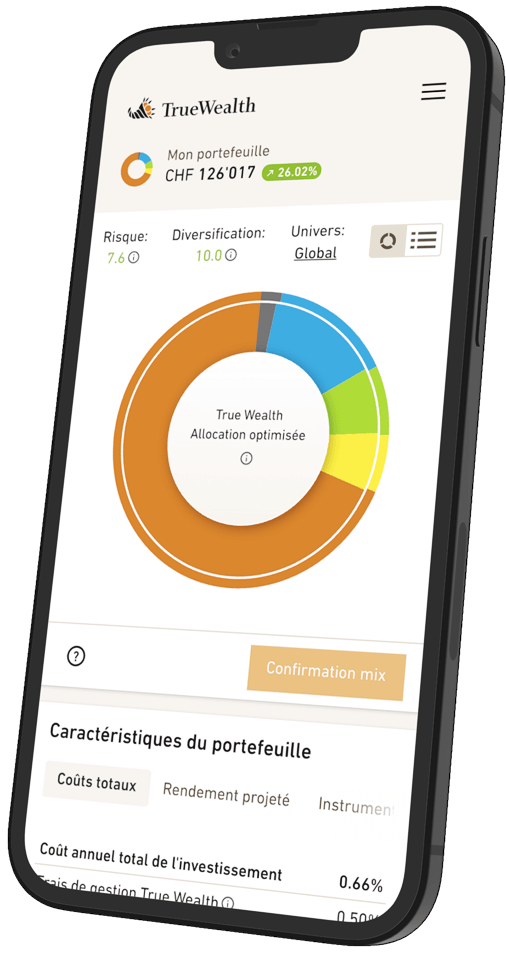

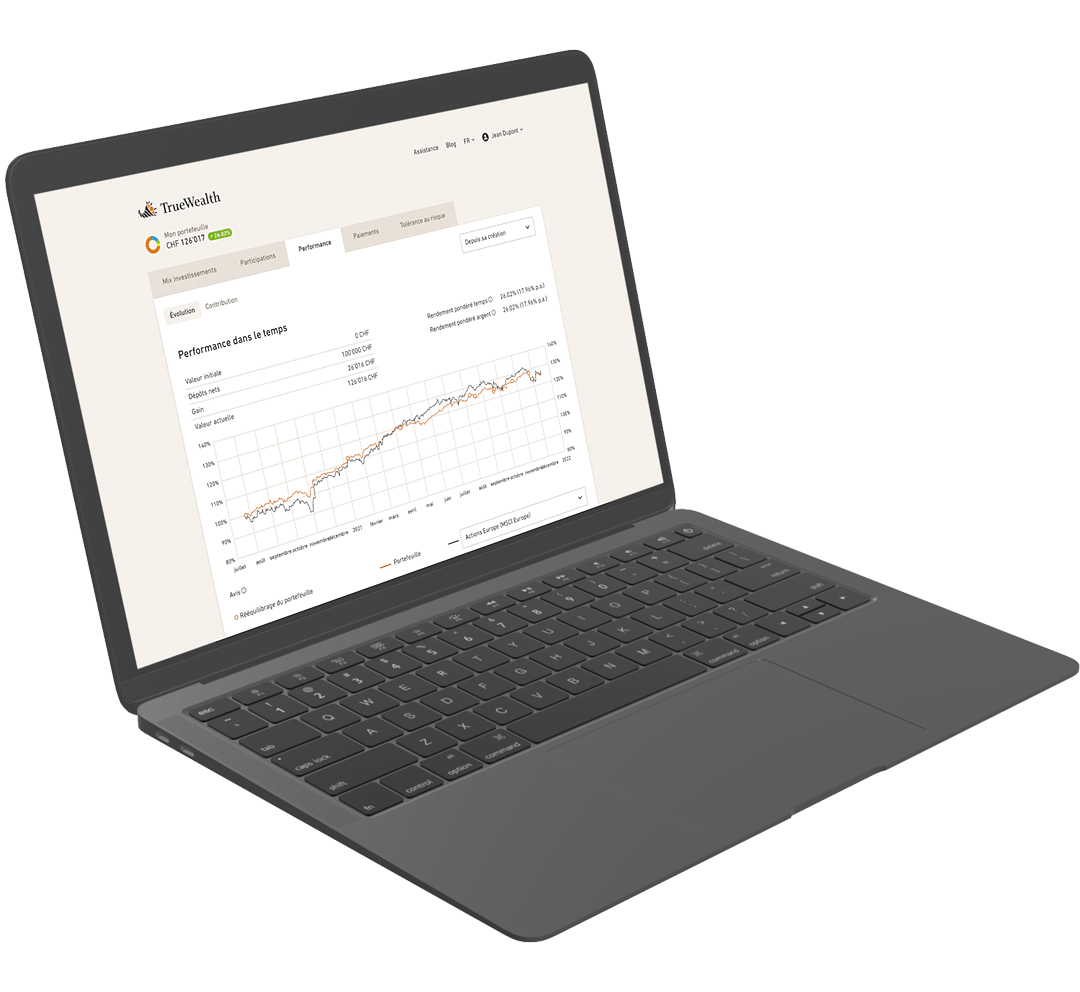

Les gestionnaires de fortune numériques, souvent appelés «robo-advisors» à leurs débuts, sont des prestataires tels que True Wealth. Dans ce cas, un système basé sur des règles prend les décisions d'investissement. Les investissements sont passifs et orientés vers les indices, dans le but d'une participation maximale au marché.

Contrairement à un plan d'épargne, le gestionnaire de fortune en ligne se charge également de la gestion du portefeuille, c'est-à-dire de sa construction et de son rééquilibrage continu. Il investit l'argent dans une sélection rigoureuse d'ETF (Exchange Traded Funds). Les différentes classes d'actifs et les différents marchés sont ainsi couverts et les clients peuvent procéder à des ajustements à tout moment. Le portefeuille multi-actifs est parfaitement adapté à la tolérance au risque de chacun. Les risques de change peuvent être partiellement couverts. Vous trouverez une comparaison plus détaillée dans notre blog «Plan d'épargne en ETF ou gestionnaire de fortune en ligne: qui offre le plus?».

La banque dépositaire conserve les titres au nom du client. Il s'agit de fonds spéciaux qui ne font pas partie de la masse en cas de faillite de la banque ou du gestionnaire de fortune.

Ici aussi, il existe un seuil d'entrée. Chez True Wealth, le montant minimum d'investissement dans les actifs libres est de 8'500 francs. En contrepartie, les clients bénéficient de coûts globalement bas, d'une gestion des risques professionnelle et d'une liquidité élevée. De plus, cette solution d'investissement est gérée par des personnes facilement joignables en cas de questions.

Les clients de True Wealth peuvent consulter leur portefeuille à tout moment et disposer de leur argent. Le pilier 3a et les portefeuilles ETF pour enfants, dont le dépôt minimum est de 1'000 francs, sont également intégrés de manière transparente.

Conclusion

Si vous souhaitez éviter les frais et les risques de cours, un compte bancaire est un placement approprié pour votre argent. Il se distingue par une liquidité élevée. Les clients doivent toutefois accepter que leur patrimoine perde en pouvoir d'achat.

En raison de ses coûts et du montant à investir, la gestion de fortune classique n'est pas attrayante ou accessible pour la plupart des investisseurs. À cela s'ajoute le fait que les mandats de gestion de fortune gérés activement tiennent rarement leurs promesses de rendement après déduction des frais.

Les gestionnaires de fortune en ligne tels que True Wealth constituent une alternative intéressante: coûts réduits, approche d'investissement à long terme, peu d'efforts, relevé fiscal électronique gratuit, plan de retrait optionnel et transparence maximale. Pour l'investisseur qui peut supporter un certain risque de marché et qui souhaite une stratégie d'investissement personnalisée, il s'agit d'une solution très attrayante et pratique. Elle est également bénéfique pour le bien-être personnel.

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test