Investissements durables et respectueux du climat: Au détriment du rendement?

L'investissement durable gagne du terrain. Mais comment investir dans un avenir durable et décarboné sans compromettre vos rendements?

Selon Victor Hugo, aucune armée ne peut résister à la puissance d'une idée dont le temps est venu. L'investissement durable est en passe d'y parvenir. Depuis des décennies, les scientifiques et les militants mettent en garde contre le changement climatique et ses conséquences. Ces voix ont été de plus en plus entendues ces dernières années. Les marchés financiers en ont également pris note. CNBC a publié en avril 2021 que l'investissement durable est le secteur le plus prisé de l'industrie financière. La croissance a été rapide: les investissements durables dans le monde ont atteint 1'000 milliards de dollars pour la première fois au printemps 2020, et ce montant a pratiquement doublé un an plus tard.

Mais qu'est-ce que l'investissement durable? L'accent est mis sur les critères environnementaux, sociaux et de gouvernance (ESG). Ces paramètres visent à rendre comparable et évaluable le comportement éthique et durable des différentes entreprises. Outre les indicateurs financiers habituels, les investisseurs tiennent de plus en plus compte de ces critères ESG. Plusieurs agences de notation spécialisées évaluent actuellement les sociétés cotées en bourse en fonction des critères ESG. Les agences les plus connues sont MSCI, Sustainalytics, RobecoSAM et Bloomberg ESG.

MSCI, une agence de données financières, compile divers indices pour le secteur de la finance durable. Examinons de plus près trois indices à titre d'illustration: MSCI ESG, MSCI SRI et MSCI SRI Reduced Fossil. La procédure de création de ces indices est toujours la même: elle commence par une longue liste d'entreprises, comme les 500 plus grandes sociétés cotées aux États-Unis ou en Europe. Selon l'indice, divers critères de sélection sont appliqués dans un ordre spécifique. Parmi les trois indices, MSCI ESG comprend le plus grand nombre d'entreprises, tandis que MSCI SRI Reduced Fossil en comprend le moins. Le tableau ci-dessous illustre quelles entreprises américaines sélectionnées sont incluses dans quels indices.

La méthode de sélection ESG

Pour les indices MSCI ESG et MSCI SRI, la méthode de sélection comprend trois étapes. Tout d'abord, les entreprises générant plus de 5 à 10% de leur chiffre d'affaires total dans des secteurs d'activité controversés sont exclues. Il s'agit notamment d'industries telles que le tabac, les armes, l'énergie nucléaire, l'énergie thermique du charbon ou l'extraction non conventionnelle de pétrole et de gaz naturel. Dans un deuxième temps, les entreprises dont les pratiques commerciales sont particulièrement controversées sont exclues. Chaque entreprise est notée sur une échelle de 0 à 10. Les entreprises ayant un score de zéro sont exclues de l'indice. C'est ce qui est arrivé à Volkswagen en 2015 suite à la manipulation des données d'émissions de certaines de ses voitures diesel. Dans la troisième étape, MSCI évalue différents sous-critères dans chacune des catégories environnementales, sociales et de gouvernance. Il en résulte une notation finale chez MSCI, AAA étant la meilleure et CCC la pire. Dans l'indice MSCI ESG, les 50% de sociétés les mieux notées en termes de capitalisation boursière sont ensuite sélectionnées pour chaque secteur d'activité et par région; dans l'indice MSCI SRI, il s'agit des 25% les plus performantes. Ce filtrage des entreprises a les effets suivants dans le cas du marché boursier américain: en août 2021, l'indice MSCI USA compte 625 entreprises. Pour MSCI ESG, ce chiffre est de 289 (46% de MSCI USA) et pour MSCI SRI, il est de 154 (25% de MSCI USA). Les entreprises Procter & Gamble et Starbucks (toutes deux incluses dans MSCI ESG) sont exclues de MSCI SRI parce qu'elles ne font pas partie des 25% entreprises les mieux notées de leur secteur.

Comme son nom l'indique, une étape supplémentaire est ajoutée à l'indice MSCI SRI Reduced Fossil. Sont éliminées les entreprises qui réalisent plus de 5% de leur chiffre d'affaires total en extrayant, fabriquant, ou produisant de l'énergie à partir de combustibles fossiles ou disposant de réserves de ces derniers. Une vingtaine d'autres entreprises sont exclues par cette étape de filtrage. Le MSCI SRI Reduced Fossil contient ainsi 135 sociétés aux États-Unis (22% de MSCI USA). Parmi les entreprises exclues figure Centerpoint Energy, un opérateur de réseaux d'électricité et de gaz.

Le monde de la finance durable peut déjà faire état de ses succès. Les grandes compagnies pétrolières comme Exxon Mobil ou Chevron Texaco ont été exclues des flux de capitaux provenant de l'univers de l'investissement durable. Par conséquent, la pression augmente sur ces entreprises pour qu'elles améliorent la durabilité de leur stratégie. Jusqu'à récemment, il aurait été inconcevable que des membres en faveur de la durabilité soient nommés au conseil d'administration d'Exxon Mobil. C'est pourtant ce qui s'est produit au printemps 2021 sous la pression d'un fonds spéculatif activiste. Mais à y regarder de plus près, il n'est pas toujours facile de faire une classification entre les "bonnes" et les "mauvaises" entreprises.

Possibilités d'amélioration des notations ESG

Un large consensus sur la meilleure méthodologie de sélection ESG n'a pas encore été trouvé. Tout d'abord, certains critiquent les secteurs d'activité classés comme controversés. L'énergie nucléaire est actuellement exclue des investissements durables, alors que l'énergie pétrolière ou au gaz naturel est incluse dans certains fonds durables. Cette situation est difficilement conciliable avec la réduction souhaitée des émissions de CO2, voire avec l'objectif de zéro émissions. Deuxièmement, les différentes agences de notation évaluent différemment les entreprises individuelles. Workday Inc. a publié en 2015 un rapport ESG plus détaillé que les années précédentes. Suite à ce rapport, Bloomberg a relevé ses notes environnementales et sociales pour Workday; MSCI a relevé sa note sociale, mais revu à la baisse sa note environnementale; chez Sustainalytics, la note environnementale est restée inchangée, tandis que la note sociale s'est améliorée.

Cette année, State Street Global Advisors a effectué une comparaison systématique des quatre agences de notation ESG mentionnées précédemment. La corrélation - une mesure de cohérence - entre les agences se situe entre 48 et 76%. À titre de comparaison: la corrélation entre les notes de crédit des entreprises attribuées par différentes agences de notation (S&P, Moody's, Fitch, etc.) est de 99%.

Le troisième point de critique porte sur la qualité des données ESG. Les agences de notation déterminent généralement leurs notes ESG sur la base des informations fournies par les entreprises elles-mêmes. Contrairement aux mesures financières, les rapports ESG des entreprises ne sont pas vérifiés par des auditeurs indépendants. Le segment de la finance durable n’existant que depuis peu, des chiffres clés ESG largement reconnus et normalisés ne sont pas encore disponibles.

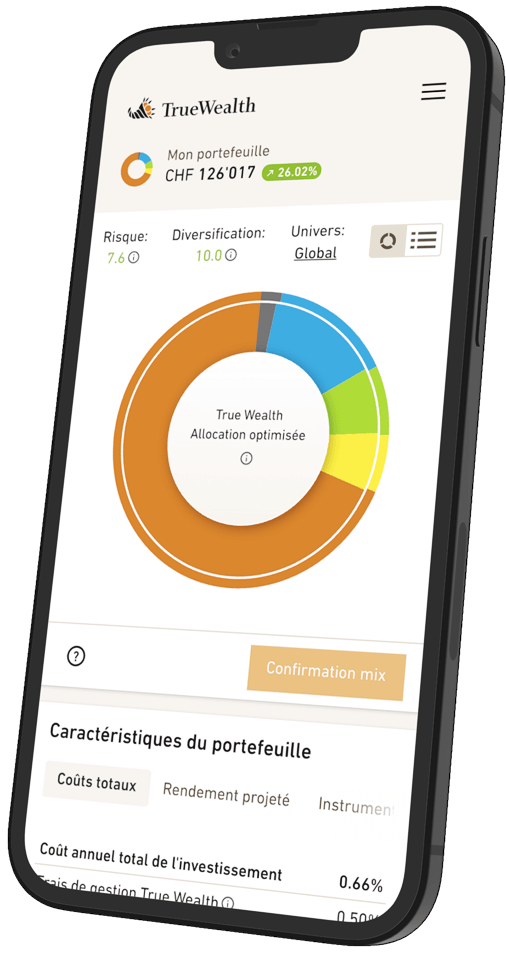

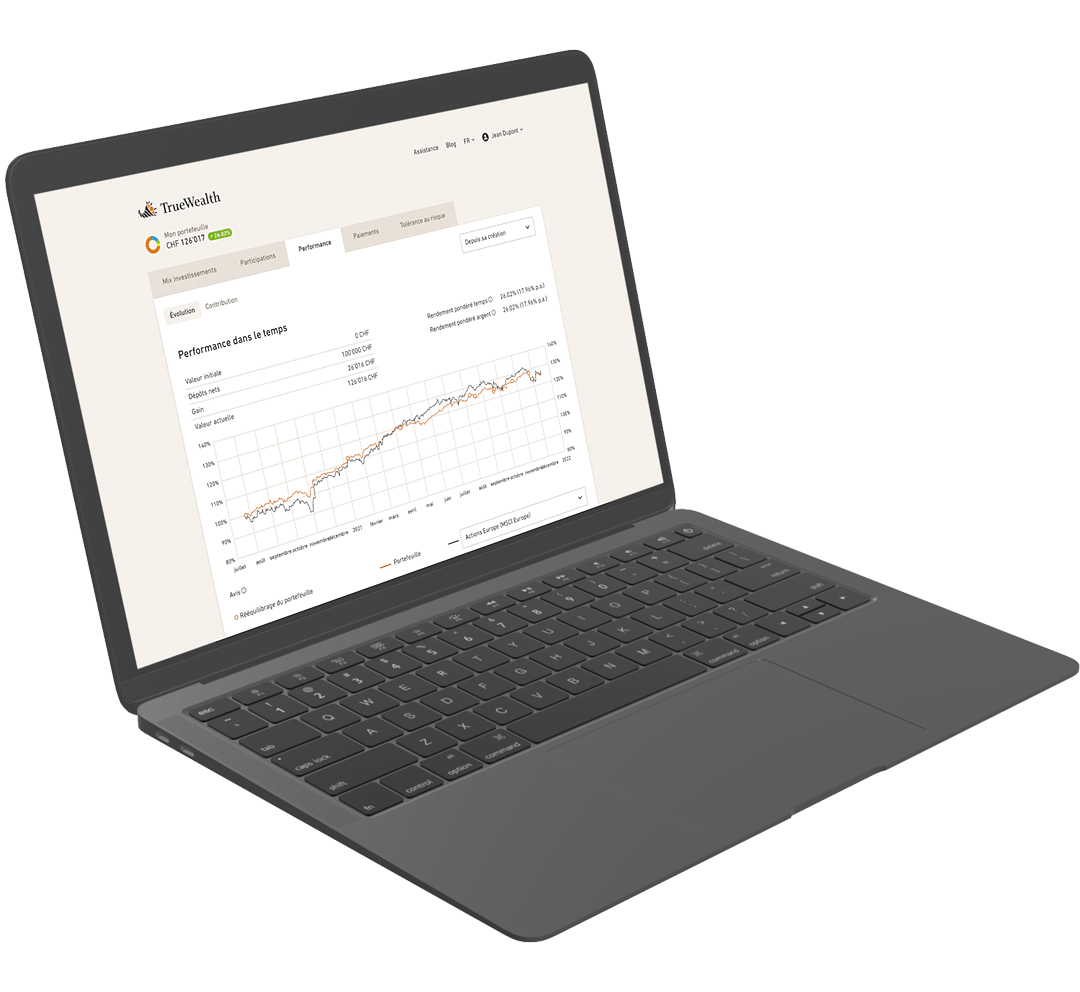

Chez True Wealth, nous offrons le choix entre deux stratégies d'investissement, un portefeuille global sans contrainte et un portefeuille global durable. Dans le portefeuille durable, nous investissons dans des fonds négociés en bourse (ETF) qui suivent les indices les plus "verts", c'est-à-dire que nous choisissons des indices ayant les critères ESG et d'émissions de carbone les plus stricts lorsque cela est possible. Nous avons choisi MSCI, le leader du marché, en raison de sa large acceptation dans le secteur de la finance durable. Pour les investissements américains, nous utilisons les indices MSCI SRI Reduced Fossil et MSCI SRI Low Carbon Select. Au cours des cinq dernières années, les investissements dans les indices durables ont produit des rendements comparables à ceux d'un indice largement diversifié tel que le MSCI USA (voir ci-dessous).

Pour l'alternative la plus stricte - le MSCI SRI Reduced Fossil - les rendements peuvent s'écarter de l'indice standard de quelques points de pourcentage par an. La raison de cet écart est que le secteur de l'énergie est sous-représenté dans cet indice. Le secteur des soins de santé est actuellement surreprésenté. Cela a entraîné des rendements plus élevés en 2020 et des rendements plus faibles jusqu'à présent en 2021. Nous ne voulons pas prescrire à nos clients d'investir durablement ou non. Nous pensons que les deux approches peuvent être justifiées. Ce point de vue se reflète dans notre structure de frais. Que vous optiez pour le portefeuille durable ou non, notre commission annuelle de 0.25 à 0.5% reste inchangée. En outre, les fournisseurs facturent environ 0.2% par an pour les ETF globaux et environ 0.3% pour les ETF durables. Cet écart de frais s'est réduit ces dernières années et peut s'expliquer en partie par les flux de capitaux croissants vers les ETF durables.

Conclusion

Les innovations dans le secteur financier permettent aux investisseurs avertis de placer leur argent à des conditions intéressantes sur le marché boursier. Si la tendance des 5 à 10 dernières années se poursuit et que les capitaux continuent à affluer vers les investissements durables, les entreprises seront soumises à une pression croissante pour fonctionner de manière durable. Si vous choisissez un portefeuille durable chez True Wealth, vous investissez dans les entreprises les plus durables, en mettant l'accent sur la réduction des émissions de carbone. Les investisseurs dans les placements durables sont donc doublement récompensés: ils contribuent à un avenir plus respectueux de l'environnement tout en obtenant un rendement avec une exposition largement diversifiée en phase avec le marché.

A propos de l'auteur

Rédacteur en chef chez True Wealth. Elias est titulaire d'un doctorat en physique et a étudié à l'ETH Zurich. Il a un MBA en gestion internationale des affaires. Après avoir travaillé dans l'industrie horlogère suisse, Elias a publié des ouvrages sur les investissements destinés au grand public.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test