Talk – Capitalisme et économie de marché

Qu'est-ce que le capitalisme? Qu'est-ce qui ne va pas dans le capitalisme? Et comment pouvons-nous le réparer? Dans leur livre, Jürg Müller et son co-auteur montrent clairement comment les gouvernements ont toujours été contraints de sauver les banques pour stabiliser le capitalisme, et comment ces interventions sont de plus en plus drastiques à l'ère du numérique.

La source du problème réside dans les risques systémiques qui profitent à quelques-uns mais dont les coûts sont supportés par le grand public. Cela détruit la confiance dans les principes de l'économie de marché et, en fin de compte, les fondements d'une société libre, ouverte et démocratique.

Jürg Müller, économiste et directeur d'Avenir Suisse, est l'une des rares personnes à rendre transparents les défauts de conception de notre système financier. La solution qu'il propose dans son dernier livre «Capitalism and the Market Economy» est à la fois révolutionnaire et irritante.

Table des matières:

02:23 - Quelle est la différence entre le capitalisme et l'économie de marché?

04:27 - L'invention des entreprises et ses conséquences

16:00 - Bank runs: les dégâts économiques des risques systémiques

28:03 - La règle de solvabilité comme solution proposée

37:34 - L'avenir des services financiers dans un monde numérique

46:14 - Un modèle décentralisé basé sur le marché comme solution

58:18 - La faisabilité politique

La motivation derrière le livre «Capitalism and the Market Economy»

Jürg, qu'est-ce qui a motivé l'écriture de ce livre?

Pour répondre à cette question, il faut remonter à notre premier livre. La motivation pour ce livre était étroitement liée à la crise financière de 2008. Après la crise de 2008, mon co-auteur travaillait dans une banque, tandis que j'étais en train de faire un doctorat dans ce domaine. Nous étions tous deux mécontents de la manière dont le monde universitaire et l'industrie réagissaient à la crise.

Nous nous sommes retrouvés dans un pub londonien et, comme cela arrive parfois, c'est là que nous avons eu une idée, pas nécessairement sobre, mais plutôt spontanée: "Écrivons un livre": "Écrivons un livre". C'est ainsi que tout a commencé. Cette motivation a été le point de départ de notre premier livre - une analyse détaillée de ce qui avait mal tourné dans le monde financier. Nous nous sommes demandé si la numérisation jouait un rôle dans cette situation et s'il y avait des moyens d'améliorer les choses. La rédaction du livre a été un long processus. Ce qui n'était au départ qu'une idée spontanée s'est transformé en un projet sérieux. Le premier livre était relativement technique et orienté vers la microéconomie. Il nous a permis de discuter avec des experts et a été traduit en huit langues. Cependant, il n'a pas déclenché un large débat public car il s'agissait d'un regard visionnaire sur l'avenir. Sur la base de ces réactions, nous avons décidé de repenser le sujet et de nous demander comment nous pourrions transformer notre vision en réalité. Nous avons donc décidé de prendre du recul, d'examiner le problème au niveau macroéconomique et de réfléchir à la manière d'atteindre nos objectifs.

Définition du capitalisme et de l'économie de marché

Nous sommes partis de la définition généralement admise du capitalisme. Cette définition se concentre sur deux points. Premièrement, les droits de propriété et deuxièmement, les marchés. Il s'agit d'une définition conceptuelle du capitalisme. Cependant, il y a aussi la compréhension du capitalisme en tant qu'époque de l'histoire. Celle-ci a commencé avec la révolution industrielle, entre le 17e et le 18e siècle en Angleterre. Aujourd'hui, l'ensemble de l'ordre économique est ainsi fait. Si vous placez maintenant les deux définitions, la définition conceptuelle et la définition historique, l'une à côté de l'autre, vous pouvez voir qu'elles ne sont pas congruentes. Les droits de propriété et les marchés existent depuis des siècles, voire des millénaires. Mais dans la phase que nous appelons aujourd'hui capitalisme, quelque chose d'autre s'est produit. Nous pensons que ce qui s'est passé à ce moment-là est l'élément déterminant du capitalisme et qu'une économie de marché, au sens des droits de propriété et du libre échange, est quelque chose de différent de ce qui s'est passé à cette époque et qui caractérise encore notre ordre économique aujourd'hui.

L'existence des entreprises

Un élément fondamental pour comprendre le capitalisme est l'existence des entreprises. Les sociétés commerciales coloniales telles que la Compagnie des Indes orientales et la Compagnie de la Baie d'Hudson, qui ont façonné le concept juridique de société, en sont des exemples célèbres. La création de la Banque d'Angleterre a marqué un tournant en associant les sociétés aux pratiques financières établies de longue date dans le secteur bancaire. Cette fusion des sociétés et des banques a été révolutionnaire car elle a permis la création de monnaie et de crédit à une échelle sans précédent.

De nombreuses personnes pensent à tort que la monnaie est créée exclusivement par les banques centrales et qu'elles ont le monopole de la création monétaire. Or, ce n'est pas tout à fait vrai. Si les banques centrales ont le monopole des billets de banque et d'autres formes de monnaie physique, l'argent est également créé dans les bilans des banques commerciales, ce que l'on appelle la monnaie scripturale. La majeure partie de l'argent que nous utilisons, que ce soit pour faire nos courses au supermarché ou pour payer avec une carte de crédit, existe sous forme de monnaie scripturale dans les bilans des banques. C'est la Banque d'Angleterre qui a introduit cette innovation: la capacité de créer de la monnaie non seulement physiquement, mais aussi dans les bilans des entreprises.

L'astuce de la comptabilité en partie double, qui consiste à étendre les bilans et à créer de l'argent, était déjà connue. Mais il a fallu que la Banque d'Angleterre diffuse ce concept dans tout le système et l'applique aux bilans des entreprises. Les sociétés permettent l'agrégation des capitaux et offrent une flexibilité cruciale pour le financement des processus à forte intensité de capital.

Le pacte entre le roi d'Angleterre et la Banque d'Angleterre, que nous décrivons en détail dans cet ouvrage, montre que les entreprises ne naissent pas simplement de relations contractuelles privées. Le souverain, en l'occurrence le roi, a joué un rôle décisif en conférant aux sociétés une personnalité juridique propre par le biais d'une "charte royale", c'est-à-dire d'un décret royal. Ce concept de responsabilité limitée, toujours d'actualité, a permis aux sociétés de lever des capitaux et d'étendre leurs activités.

Le bank run et la révolution numérique

La Banque d'Angleterre a conclu un pacte avec le roi qui lui a permis d'être une société par actions plutôt qu'une société à responsabilité personnelle. Cela s'est produit dans le contexte du financement de la guerre, comme souvent dans l'histoire. Un économiste et historien de l'économie bien connu affirme que toutes les banques centrales du XVIIIe siècle ont été fondées pour financer des guerres. La Banque d'Angleterre a été fondée pour monétiser les dettes du roi. En vendant des actions et en émettant des billets de banque, elle a financé les dettes du roi. Ce partenariat public-privé a permis de sauver l'économie du piège de la déflation et de soutenir la croissance économique.

Cependant, le premier problème de la Banque d'Angleterre n'a pas tardé à se manifester. Ce problème s'est manifesté sous la forme d'un bank run. Un "bank run" décrit le phénomène selon lequel de nombreuses personnes tentent simultanément d'échanger leurs soldes comptables auprès de la banque centrale contre de l'argent liquide. Les banques peuvent alors devenir illiquides et s'effondrer, ce qui entraîne un risque systémique. Bien que ce risque systémique ait existé avant l'émergence des entreprises, il a pris une nouvelle dimension avec elles. Le "bank run" de la Banque d'Angleterre s'est manifesté assez rapidement et a conduit à l'intervention de l'État. Pendant la crise, la banque a menacé de devenir illiquide et de s'effondrer. Le souverain est intervenu et a permis à la banque d'enfreindre des dispositions contractuelles (une forme de protection des créanciers), ce qui l'a sauvée de la liquidation. Ce type d'intervention, connu aujourd'hui sous le nom de "bail out", a été utile, mais a créé de mauvaises incitations à long terme. En tant que banque, vous êtes soudain incité à prendre plus de risques parce que vous savez que vous serez sauvé dans les mauvais moments. Après la Banque d'Angleterre, d'autres banques sont apparues, et une sorte d'écosystème de banques et de la Banque d'Angleterre a vu le jour. Au fil du temps, la Banque d'Angleterre s'est transformée en banque centrale, jouant le rôle de prêteur en dernier ressort et assurant la stabilité.

Un autre tournant décisif a été la "Grande Dépression", qui a vu le passage de la monnaie d'or à la monnaie de papier. Cela a donné aux banques centrales de nouvelles possibilités d'intervention. Si elles peuvent créer de l'argent à partir de rien, elles ne deviendront plus jamais illiquides. La révolution numérique qui s'est produite depuis les années 1970 a de nouveau modifié fondamentalement le système financier. La vitesse et la complexité des transactions financières ont augmenté, rendant plus difficile la stabilisation du système. Le contrôle traditionnel des bilans bancaires individuels est devenu moins efficace car l'argent est créé en dehors du système bancaire traditionnel. Avec la numérisation, de plus en plus d'institutions, y compris des banques d'investissement et des compagnies d'assurance, doivent être secourues lorsque des risques systémiques découlent de contrats financiers et que le système menace de s'effondrer en cas d'illiquidité. L'interconnexion et la complexité croissantes du système financier ont mis en évidence la nécessité d'une nouvelle approche pour stabiliser le système.

Le problème des cycles d'expansion et de récession

Les risques systémiques qui conduisent à des cycles d'expansion et de récession créent des réactions en chaîne qui affectent l'ensemble de l'économie. Pourquoi cela pose-t-il problème et quels dommages économiques cela cause-t-il?

La réponse est simple: l'allocation des ressources est faussée. En période d'expansion et de ralentissement, la main-d'œuvre, le ciment ou l'acier sont mal alloués en raison de la distorsion des prix. La crise de l'euro après 2008, au cours de laquelle des villes fantômes entières ont été créées dans certains cas, en a fourni un exemple frappant. Bien que le marché soit considéré comme efficace, le boom du crédit a montré que l'allocation des ressources pendant la période de croissance n'était pas efficace. Des maisons et des infrastructures ont été construites alors qu'elles n'étaient pas nécessaires. En Espagne, par exemple, le boom a incité les gens à abandonner leurs études pour entrer dans le secteur de la construction, alors qu'il n'y avait aucun besoin en la matière. Il en a résulté une mauvaise allocation du capital humain. Le cycle d'expansion et de récession est un gaspillage de ressources humaines et représente une allocation inefficace. Pendant la crise, certaines banques s'effondrent, d'autres sont renflouées, mais le chômage augmente. C'est le signe d'une mauvaise allocation: le travail ne peut pas être utilisé de manière productive. C'est le signe d'une allocation inefficace permanente. Il est important de souligner que ce n'est pas l'économie de marché en soi qui est à l'origine du cycle d'expansion et de récession, mais la conception actuelle du capitalisme, en particulier la combinaison de la forme d'entreprise et de la banque.

Les services financiers dans un monde numérique

Dans votre livre, vous présentez un exemple convaincant de la manière dont les services financiers peuvent être efficacement cartographiés dans un monde numérique sans déclencher de réactions en chaîne. Vous décrivez une entreprise dont le bilan combine des actifs et des passifs. Les éléments de passif d'une entreprise peuvent servir d'éléments d'actif à une autre entreprise et vice versa. Ce mécanisme, connu sous le nom d'effet de levier, peut entraîner un effet domino dans lequel la défaillance d'une entreprise a d'autres conséquences graves. La débâcle de CS-UBS en est un exemple frappant. Mais l'exemple que vous donnez dans votre livre illustre également très bien ce phénomène en utilisant l'exemple des prêts entre particuliers. Bien sûr, les entreprises ont un besoin de financement. Une PME a besoin d'un prêt et traditionnellement, c'est la banque qui entre en jeu, elle qui a déjà établi une relation de confiance avec la PME et qui dit: "Bon, je vous connais depuis longtemps, je vous accorde une ligne de crédit de, disons, 100 000 francs." Dans un monde numérique, de telles transactions sont basées sur un modèle de notation. Le risque de crédit d'un prêt donné est évalué, ce qui détermine ensuite le taux d'intérêt. D'un autre côté, il y a aussi des investisseurs qui disent: "Je donne mon propre capital parce que je dois l'investir d'une manière ou d'une autre, et j'investis une partie de mon argent ici". Il est également possible d'agréger ces données numériquement, mais l'effet domino n'existe plus.

Quand on parle de décentralisation, tout le monde pense toujours à la blockchain. C'est une technologie passionnante. Mais quand nous disons décentralisé, nous voulons dire autre chose. Nous voulons parler d'un "système comptable décentralisé". Dans l'architecture financière actuelle, il y a les grands bilans au centre, qui créent des risques systémiques. Il y a ceux qui épargnent d'un côté et ceux qui ont besoin d'argent de l'autre, et tout passe par le bilan central. Si un bilan bascule, il y a un effet domino. La révolution numérique a changé la donne. On peut relier les bilans directement, on n'a plus besoin des grands bilans centraux. Cela permet à l'ensemble de l'architecture d'être plus stable et de reposer sur le marché.

La règle de solvabilité systémique

Il existe un système qui génère des risques systémiques et qui est couvert par l'État, ce qui profite à toutes les parties concernées, mais un système basé sur le marché ne peut pas se développer de cette manière. Cette constatation n'est pas nouvelle et correspond à la demande de longue date des économistes qui soulignent que la maîtrise des risques systémiques dans ce secteur est essentielle. Notre solution consiste à introduire une règle de solvabilité systémique. Cette règle garantirait l'internalisation des coûts des filets de sécurité afin de créer des conditions de concurrence équitables pour les deux secteurs.

Il est important de souligner que cette approche est déjà intégrée dans un nouveau monde de solvabilité systémique. Dans le monde d'aujourd'hui, il ne suffit pas de contrôler le risque systémique, car un secteur bancaire parallèle émergerait immédiatement. Il est donc essentiel d'introduire d'abord la règle de solvabilité systémique. Dans notre livre, nous montrons étape par étape comment y parvenir.

Après l'introduction de la règle de solvabilité systémique, le système financier peut être divisé en deux parties. Dans une partie, qui crée des risques systémiques, des mesures peuvent être prises pour mieux contrôler ces risques et internaliser les coûts. Ainsi, les deux types de système financier fonctionneraient au même niveau. Toutefois, cette séparation n'est conçue que comme une phase transitoire.

L'internalisation des coûts signifie que ceux qui causent et profitent des risques systémiques devraient également payer pour les dommages économiques qui en résultent. Il ne s'agit pas d'une question morale, mais d'une question de conception du système. À l'instar de l'introduction d'une taxe sur le CO2, une telle mesure modifierait l'ensemble du système et influencerait le comportement des acteurs. En fixant un prix approprié, on peut s'attendre à ce que le modèle décentralisé et allégé prévale à long terme.

Mon co-auteur et moi-même sommes convaincus que le modèle basé sur le marché, décentralisé et allégé, l'emportera sur le modèle centralisé, lourd et risqué. Dans notre livre, nous exposons les raisons de cette hypothèse et nous visons à établir un système financier basé sur le marché.

Un modèle décentralisé basé sur le marché comme solution

Par rapport au premier livre, nous avons fait un pas en arrière. Dans le premier livre, nous nous sommes concentrés sur les aspects techniques et avons fait une proposition technique concrète. Cela se retrouve dans l'avant-dernier chapitre. Le dernier chapitre porte sur la dimension internationale. Nous y abordons le thème de l'argent. Nous pensons qu'une discussion sur l'argent est nécessaire si nous voulons éliminer les risques systémiques, en particulier la pratique consistant à créer de l'argent à partir du crédit. En effet, nous devons alors réfléchir à la manière dont nous pouvons continuer à mener une politique monétaire.

L'avantage, c'est que différents types de politique monétaire continueraient à fonctionner. Chaque forme a ses avantages et ses inconvénients. Nous proposons une option qui, selon nous, vaut la peine d'être envisagée parce qu'elle n'a jamais été mise en œuvre auparavant et qu'elle offre des possibilités intéressantes. Nous pouvons adopter différentes approches. Lorsque nous discutons des risques systémiques et de la modification de la création monétaire par le biais du crédit, la question se pose: comment pouvons-nous créer de la monnaie en guise d'alternative? Nous présentons plusieurs options. L'une d'entre elles est une monnaie numérique de banque centrale qui peut également avoir des taux d'intérêt négatifs parce qu'elle est numérique.

Notre proposition s'appuie sur le concept que nous avons développé dans le premier livre. Nous proposons un système de monnaie purement numérique dans lequel un certain montant par habitant circule dans l'économie. Il s'agit d'un modèle intéressant, mais qui présente également des inconvénients. Il y aurait une sorte d'injection d'argent par habitant pendant une certaine période, et l'argent reviendrait par le biais d'une sorte de frais de liquidité. Ce concept a souvent été discuté en économie pour éviter que trop d'argent ne soit thésaurisé dans l'économie. C'est d'ailleurs ce qui s'est passé pendant la période des taux d'intérêt négatifs. L'argent a été thésaurisé et n'a pas été réinjecté dans le cycle économique. Pour résoudre ce problème, il faut donner aux banques centrales les moyens d'intervenir. Le montant exact de l'argent injecté et la commission de liquidité seraient alors du ressort des experts de la banque centrale, qui veilleraient à ce que tout se déroule de manière optimale.

Nous sommes en effet favorables à une organisation publique de la monnaie. L'argent est une construction sociale qui permet la division du travail. C'est pourquoi il doit être organisé publiquement. Nous n'interdirons jamais l'argent privé, mais nous pensons qu'il y a de bonnes raisons de l'organiser publiquement.

Cependant, la monnaie numérique, avec la technologie actuelle, présente un inconvénient décisif: elle comporte des risques en matière de protection des données. Ce système pourrait fonctionner à deux niveaux, comme le système actuel. L'argent liquide est anonyme, l'argent numérique avec la technologie d'aujourd'hui ne l'est pas. Cela pourrait conduire à une surveillance et à un contrôle et doit donc être abordé avec prudence.

Un autre problème est l'injection de monnaie, c'est-à-dire la distribution de l'argent à la population. Si la banque centrale augmente la masse monétaire en raison de la croissance économique afin de prévenir la déflation, elle distribuera la masse monétaire supplémentaire directement aux citoyens. Il s'agit d'un changement par rapport à la pratique actuelle, où la masse monétaire est distribuée indirectement à la population par le biais du profit de création monétaire.

Il est important de souligner qu'il ne s'agit pas d'un revenu de base inconditionnel. Il s'agit simplement d'une distribution égale de l'argent nouvellement créé. Cette mesure présente des avantages et des inconvénients, mais elle favoriserait la transparence et l'équité. Il serait plus difficile de favoriser certains groupes.

Evaluation de l'opportunité politique de cette proposition

Ce que nous présentons ici est une tentative de lancer une discussion. Nous disons: "Nous avons encore le temps de nous attaquer à ce problème de manière coordonnée à l'échelle mondiale". Notre objectif est d'amorcer la transformation du système obsolète du XVIIe siècle en un système numérique axé sur le marché. Nous espérons que cette idée sera débattue et que les gens réfléchiront à la manière de la mettre en œuvre. Car si nous ne le faisons pas, nous craignons de nous retrouver tôt ou tard dans une crise où la confiance dans l'argent sera perdue et où une crise monétaire se produira. Il en résulterait une perte permanente du pouvoir d'achat, ce qui serait extrêmement destructeur pour une société.

En fin de compte, il ne s'agit pas seulement d'argent, mais de faire en sorte que nous puissions vivre dans un monde libre et que tout le monde soit bien loti. C'est essentiel. C'est la dernière étape. En fin de compte, il ne s'agit pas seulement d'un ordre économique. L'économie de marché n'a jamais été purement économique. Adam Smith était un philosophe moral et une figure centrale du siècle des Lumières. Son idée que chacun peut décider pour lui-même était révolutionnaire. L'idée que la libre interaction conduit à des résultats positifs pour la société s'oppose à un ordre social dans lequel tout est organisé du haut vers le bas. Une économie de marché qui fonctionne est donc essentielle au fonctionnement de notre société éclairée et démocratique. Je suis donc convaincu qu'il est urgent de se consacrer à cette tâche.

Jürg, merci beaucoup pour cette interview.

Vous souhaitez en savoir plus sur ce sujet? Cliquez ici pour le livre “Capitalism and the Market Economy”.

A propos de l'auteur

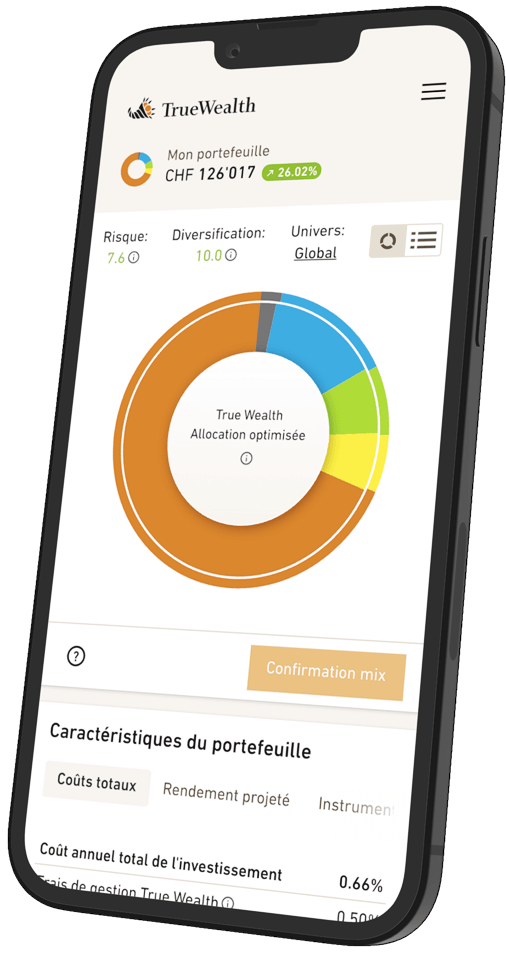

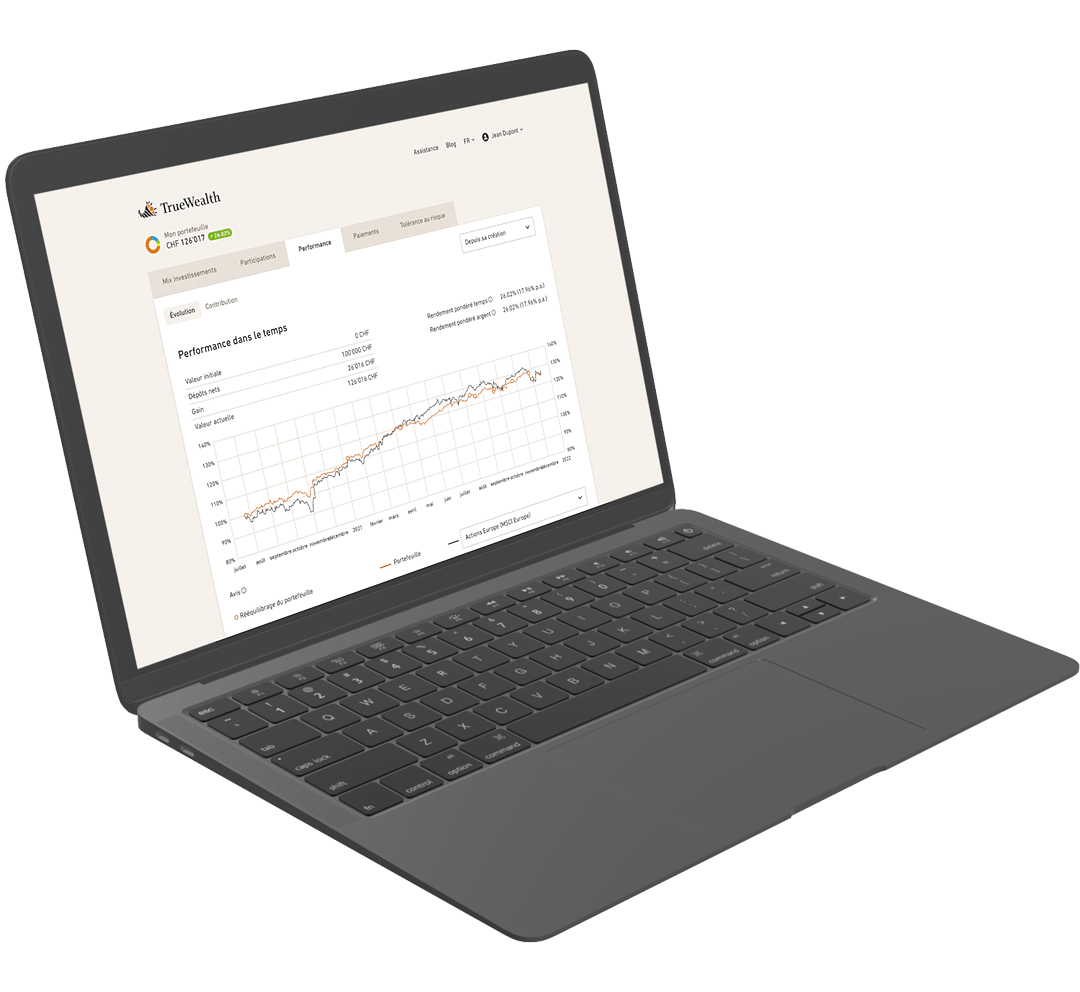

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test