Misez tout sur une seule carte: La diversification

Celui qui veut du rendement doit prendre des risques. Mais celui qui diversifie peut obtenir le maximum de rendement avec le moins de risques possible.

Placer toute sa fortune dans une seule action et la regarder monter, monter, monter! On pourrait penser que celui qui veut devenir vraiment riche met tous ses œufs dans le même panier. Nous entendons constamment dans les médias les histoires de quelques personnes qui l’ont fait. Il suffit de penser à Mark Zuckerberg ou à Bill Gates.

Malheureusement, rares sont ceux qui réussissent de cette manière. On ne raconte jamais les histoires de tous ceux qui ont échoué avec cette stratégie. Et ceux qui ont bâti leur fortune grâce à cette méthode misent tôt ou tard sur une deuxième carte: La diversification.

La diversification est une méthode merveilleuse pour obtenir le plus de rendements possible en prenant le moins de risques possible. Cet effet est sans doute la seule chose que l'on puisse obtenir gratuitement en bourse. Le principe de base de la diversification? Ne mettez pas tous vos œufs dans le même panier.

Ne placez donc pas votre fortune dans une seule action, mais dans un portefeuille composé de nombreux placements différents – un mix, non seulement d'actions, mais aussi d'autres classes d'actifs. Nous vous montrons ici comment cela fonctionne et comment vous devez vous y prendre.

Éviter le risque non systématique

La théorie moderne du portefeuille distingue deux types de risques: Le risque "systématique" et le risque "non systématique". La diversification permet d'éviter le risque non systématique, mais le risque systématique demeure. C'est pourquoi, à long terme, seul le risque systématique donne lieu à une prime de marché.

Un exemple de risque non systématique est une action individuelle. Vous souvenez-vous d'Enron? Ou de Swissair? Le géant américain de l'énergie s'est effondré en 2001 après avoir falsifié sa comptabilité. La compagnie aérienne suisse de référence a été anéantie par ses plans d'expansion trop ambitieux. Qui peut garantir qu'Apple et Google connaîtront un meilleur sort jusqu'à la fin des temps?

Vous trouverez également un risque non systématique dans un portefeuille qui n'investit que dans un seul secteur. Avec un prix du pétrole qui, en mai 2018, se situe un tiers en dessous des sommets atteints, les cours des entreprises pétrolières souffrent également. Les actions des banques n'ont jamais retrouvé les sommets de 2007. En revanche, les entreprises technologiques, mesurées par le Nasdaq 100, ont extrêmement bien rapporté depuis leur forte chute de 2009. Mais savez-vous combien de temps cela va durer?

Se faire payer le risque systématique

Mais une prise de risque n'est-elle pas nécessaire? On dit toujours que plus le risque est élevé, plus le rendement est élevé. En réalité, un bon rapport entre le risque et le rendement n’est possible qu'après avoir supprimé les risques non systématiques. Il reste alors le risque systématique. C'est ce risque qu’il vaut la peine de prendre. C'est pour ce risque que l'on obtient le meilleur rendement. Il s'agit en fait d'une combinaison entre la croissance économique mondiale et le risque de taux d'intérêt.

En prenant un risque systématique, on peut participer à la croissance de l'économie dans son ensemble, dans le monde entier. On participe ainsi aux entreprises, pas seulement dans un secteur, mais dans tous les secteurs et dans tous les pays. En outre, on participe aux cours des matières premières dont elles ont besoin pour leur production. Et à l'évolution des obligations avec lesquelles les entreprises et les pays se financent.

La diversification dans la pratique

Voilà pour la théorie. Mais comment cela fonctionne-t-il dans la pratique? Voyons étape par étape les bienfaits de la diversification sur un portefeuille.

Tout d'abord, nous devons définir brièvement comment nous voulons mesurer le risque et le rendement. Nous mesurons le rendement en pourcentage par an (annuel, annualisé sur toutes les années de la période considérée). Nous mesurons le risque en écart-type (il s'agit d'une mesure statistique indiquant de combien les rendements ont été inférieurs ou supérieurs à la moyenne. Ou, en bref, une mesure de l'ampleur de la variation des résultats autour de la moyenne).

Dans notre exemple, nous construisons un portefeuille diversifié en cinq étapes à partir de différentes classes d'actifs. Après chaque étape, nous examinons les résultats du risque et du rendement.

Comparons d'abord les portefeuilles numéro 1 et 2. Le portefeuille 1 n'est pas vraiment un portefeuille – en termes de diversification. Il ne contient qu'une seule classe d’actifs: Les actions suisses. Basées sur l'indice SMI Gross Total Return, elles ont généré un rendement de 3.83% par an pour un risque de 13.8% au cours des dix-huit années écoulées entre fin 1999 et fin 2017.

Le portefeuille 2 est composé uniquement d'actions des marchés émergents, avec la même absence de diversification. Le résultat final – mesuré par le MSCI Daily TR Net Emerging Markets – n'est meilleur qu’en termes de rendement de 4.50% que celui du portefeuille 1. Mais le risque de 21.1% était aussi nettement plus élevé.

Faisons maintenant le premier pas vers un portefeuille diversifié: Nous mélangeons les deux classes d'actifs. Nous obtenons ainsi le portefeuille numéro 3, composé pour moitié d'actions suisses et pour moitié d'actions des marchés émergents.

Le résultat est surprenant: Le rendement est passé à 4.52 pour cent – mieux que les marchés émergents seuls. En plus de cela, le risque a baissé: Il n'est plus que de 15.8 pour cent, soit juste un peu plus que pour les actions suisses seules.

Un simple mélange d'actions: Un résultat légèrement meilleur avec beaucoup moins de fluctuations

Notez que nous comparons ici des pommes et des poires: Non seulement la performance d'une classe d'actifs avec celle d'une autre. Mais en plus, nous comparons individuellement les ingrédients avec leur mélange dans une salade de fruits.

De meilleurs résultats avec les obligations

La recette du mélange serait-elle encore meilleure si nous ne nous contentions pas de diversifier les actions dans la salade de fruits, mais si nous ajoutions une classe d'actifs totalement différente à ces ingrédients? Voyons ce qui se passe si nous ajoutons 40% d'obligations à la combinaison d'actions du portefeuille 3.

Prises à part (voir portefeuille 4), les obligations – mesurées par l'indice SBI Dom Gov – ont été, comme on s’y attendrait, modérément rentables (3.68%) et modérément risquées (4.0% de fluctuations).

Mais si nous ajoutons des obligations à notre mix d'actions actuel du portefeuille 3, le portefeuille numéro 5 qui en résulte est le meilleur dans notre comparaison: Avec 4.57%, il est encore plus rentable que le mix d'actions pur du portefeuille 3. Et il atteint ce rendement avec un risque beaucoup plus faible de seulement 9.2% – un tiers de fluctuations en moins.

Encore mieux avec les obligations: Plus de rendement avec beaucoup moins de fluctuations

Et si vous mélangiez vous-même des portefeuilles?

Nous avons calculé les exemples de cet article à partir de nos propres sources (Bloomberg). Nous avons bien sûr choisi des périodes et des classes d'actifs qui illustrent particulièrement bien les bienfaits de la diversification – étape par étape.

Mais vous découvrirez des résultats tout aussi bons si vous composez vous-même vos portefeuilles. C'est un jeu d’enfant avec un outil très pratique en ligne: Le Portfolio Visualizer. Certes, il est conçu pour le marché américain, il n'est disponible qu'en anglais et ne montre malheureusement que peu d'exemples suisses. En revanche, l'outil est si simple que vous pouvez jouer avec sans grandes connaissances préalables et tester vos propres idées de portefeuilles.

Que vous souhaitiez mélanger vous-même d'autres portefeuilles ou que vous vous contentiez des exemples de cet article, vous arriverez toujours à la même conclusion: Presque n'importe quel mélange d'investissements donne des meilleurs résultats que chacun de ces investissements pris séparément. En d'autres termes, toute diversification est meilleure que l'absence de diversification. Car tout ne fonctionne jamais bien en même temps. Mais il y a toujours quelque chose qui marche.

Le mélange professionnel suit l'Efficient Frontier

Le simple fait de diversifier son portefeuille est déjà utile – à condition de le faire. Mais si on utilise la bonne recette, on peut obtenir de bien meilleurs résultats. Pour chaque combinaison de différents placements, il existe des coefficients de mélange spécifiques permettant d’obtenir un rapport risque/rendement optimal. Ils constituent les recettes des meilleurs portefeuilles possibles. Toutes ces recettes se situent sur une courbe qui ressemble généralement à une partie d'une ellipse. La théorie moderne du portefeuille appelle cette courbe "Efficient Frontier", la frontière d'efficience en français.

Sur la frontière d’efficience, on peut lire à quel rendement on peut s’attendre pour la quantité de risque que l'on est prêt à prendre. (Comme pour toute statistique, on ne le voit malheureusement que pour le passé, et non pour l'avenir).

Cette méthode permet toutefois d’estimer s’il vaudrait la peine de prendre un peu plus de risques à l’avenir, par exemple parce que cela pourrait rapporter proportionnellement beaucoup plus de rendements. On peut aussi estimer le rendement auquel on peut s’attendre si l'on ne veut pas dépasser un certain niveau de risque. (Et si vous le souhaitez: Vous pouvez également passer en revue vous-même les combinaisons sur la frontère d’efficience dans le Portfolio Visualizer).

À quoi ressemble votre portefeuille idéal?

Quel est le niveau de risque que vous pouvez et voulez prendre avec votre fortune? Cette question devrait toujours être posée avant d’effectuer votre investissement. Si vous connaissez la réponse, vous pouvez ensuite déterminer la combinaison de portefeuille optimale pour votre niveau de risque – avec laquelle vous obtiendrez le maximum de rendement précisément pour ce niveau de risque.

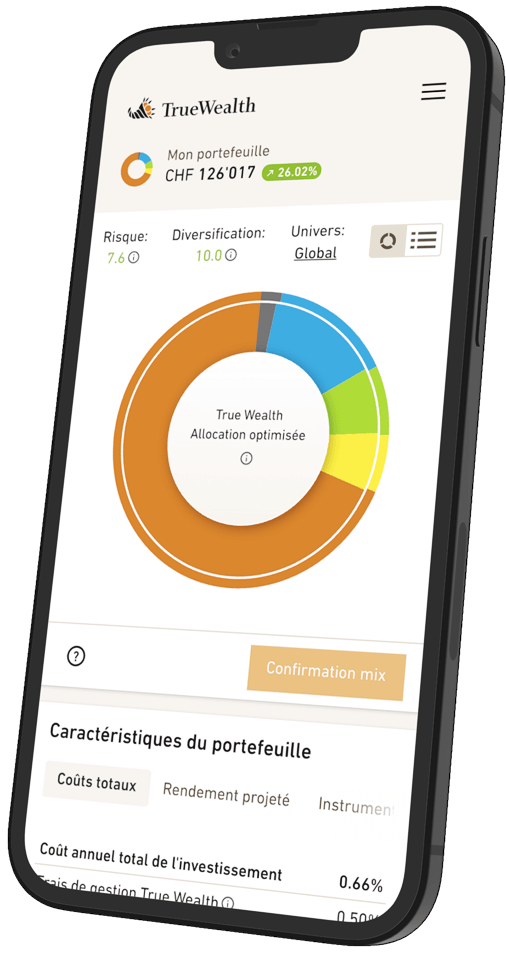

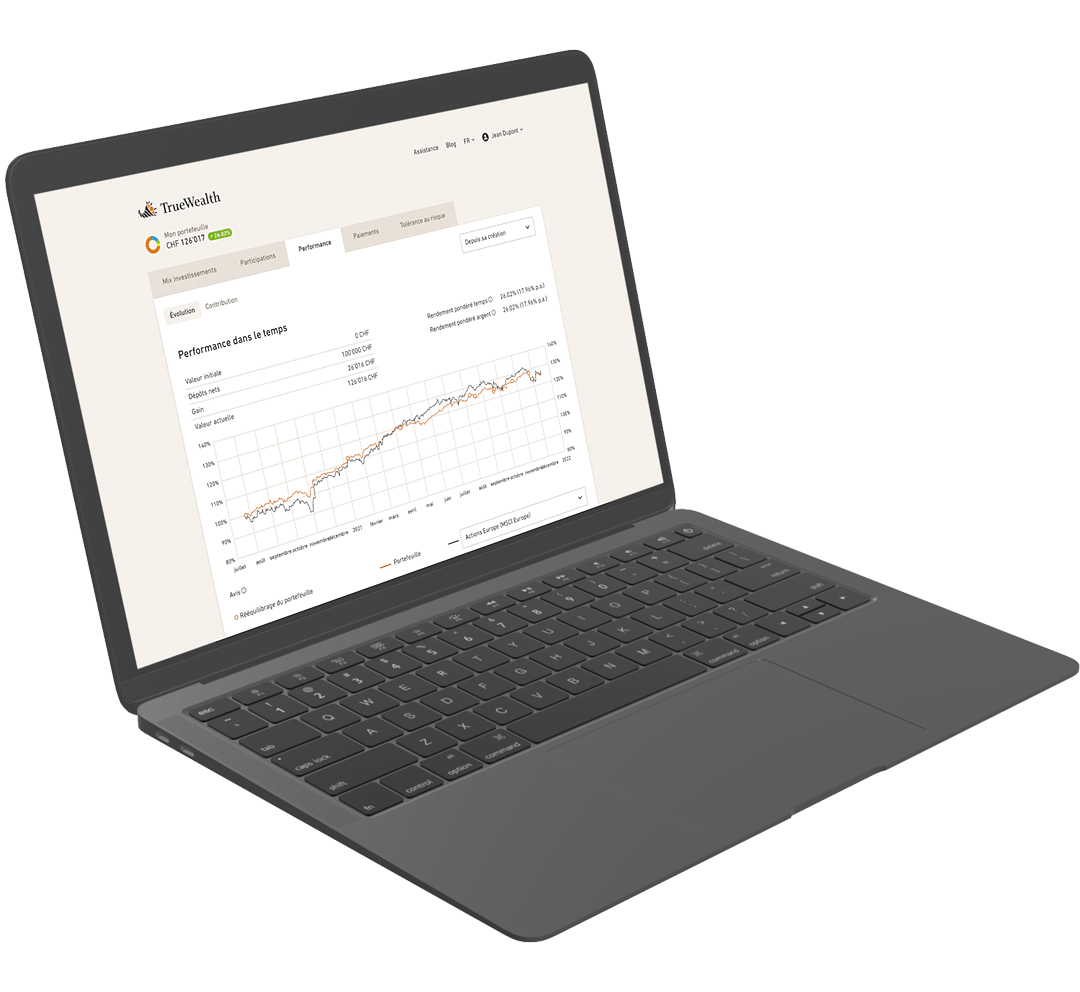

Vous pouvez effectuer ces deux étapes par vous-même. Ou vous pouvez nous laisser vous accompagner: Vous ouvrez un compte chez True Wealth et nous évaluons votre risque à l'aide de quelques questions simples. Ensuite, nous construisons automatiquement le portefeuille le plus efficace pour vous. C'est très simple, totalement transparent et extrêmement avantageux. (Et si vous voulez essayer sans engagement: Avec un compte test, c'est aussi totalement gratuit).

Link

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test