Réussir son entrée en bourse – Facile avec les ETFs

Dans un contexte de taux d'intérêt nuls et de prix immobiliers élevés, la bourse constitue une alternative intéressante pour l'épargne. Les solutions simples et rentables sont avantageuses.

Vous envisagez d'acheter un appartement ou une maison à un moment donné? La plupart d'entre nous font de grands projets de temps à autre. D'autres souhaitent disposer de plus d'argent pour leur retraite ou réduire leur temps de travail. Cependant, ces projets finissent souvent par être mis de côté. Cela n'est pas surprenant, car comme l'écrit Darren Hardy dans son livre «The Compound Effect», les changements les plus importants s'obtiennent souvent par des actions modestes et régulières.

Prenons l'exemple de la famille Müller, composée de quatre personnes. Les parents prendront leur retraite dans 30 ans. Si la famille investit 1'000 CHF par mois jusqu'à la retraite et réalise un rendement annuel de 5%, elle disposera alors d'environ 800'000 CHF à la retraite. Si ces économies ne sont pas investies, le capital final s'élèvera à 360'000 CHF. D'une certaine manière, cette famille perdrait 440'000 CHF si elle ne se souciait pas de ses économies. Une tranquillité d'esprit qui coûte cher.

En Suisse, les personnes qui placent leur argent sur un compte d'épargne ne touchent actuellement pratiquement aucun intérêt réel, voire un intérêt négatif. L'immobilier, en revanche, permet de gagner de l'argent. À long terme, vous économisez généralement de l'argent en achetant un appartement ou une maison plutôt qu'en louant. Cependant, l'achat d'un bien immobilier n'est accessible qu'à une minorité, en particulier dans les grands centres urbains de Suisse. Selon l'Office fédéral de la statistique (1), le taux de location en Suisse est d'environ 60%. Dans les grandes villes, ce chiffre dépasse 80%. Dans ce contexte, les actions offrent donc une possibilité intéressante de faire fructifier son épargne, notamment parce que les seuils d'entrée sont beaucoup plus bas.

En matière d'investissement, rendement et risque sont indissociables. Si vous laissez votre argent sur un compte d'épargne, vous ne prenez pratiquement aucun risque, mais vous ne percevez aucun rendement. En revanche, si vous achetez des actions, vous pouvez espérer un rendement annuel compris entre 4% et 9% à long terme. À court terme, votre investissement peut toutefois perdre plus de la moitié de sa valeur.

Que devez-vous prendre en considération si vous souhaitez investir dans des actions? En principe, les actions sont intéressantes pour toutes les économies qui ne doivent pas être touchées au cours des dix à quinze prochaines années. Plus l'horizon temporel est long, plus votre patrimoine croît grâce à l'effet des intérêts composés. Si vous disposez du temps, des connaissances et de l'intérêt nécessaires, vous pouvez ouvrir un compte-titres auprès d'un courtier en ligne et négocier vous-même des actions. Cependant, des études indépendantes (2) montrent que cette approche conduit généralement à des rendements inférieurs à la moyenne. Vous pouvez également confier votre argent à une banque ou à un gestionnaire de fortune en ligne.

Si vous souhaitez investir dans des actions, deux possibilités s'offrent à vous. Vous pouvez soit acheter des actions d'entreprises individuelles, telles que ABB ou Apple. Vous pouvez ainsi obtenir des rendements potentiels élevés, mais vous risquez également de perdre beaucoup si les entreprises que vous avez sélectionnées font faillite. Vous pouvez également acheter des fonds négociés en bourse (ETF). Les ETF vous permettent de ne pas mettre tous vos œufs dans le même panier. La plupart des ETF contiennent en effet des actions de plusieurs dizaines à plusieurs centaines d'entreprises. Lorsque vous investissez dans une entreprise, vous misez sur son succès futur. En revanche, lorsque vous investissez dans un ETF, vous misez sur l'économie d'un pays, d'une région ou d'un secteur industriel. Si vous n'êtes pas très porté sur les paris, vous devriez diversifier vos investissements en optant pour différents ETF, mais nous y reviendrons plus loin.

Le Swiss Market Index (SMI) vous montre ce que vous pouvez attendre d'un ETF. Le SMI se compose de vingt grandes entreprises suisses, dont Nestlé, Novartis et Swisscom. La performance du SMI donne des indications sur la situation de l'économie suisse. Si les cours des actions de la plupart des entreprises représentées dans le SMI augmentent ou baissent, la valeur du SMI augmente ou diminue également. Il n'est toutefois pas possible d'investir directement dans le SMI. Les investisseurs peuvent toutefois placer leur argent dans des ETF qui suivent la performance du SMI. Si vous ne souhaitez pas investir uniquement dans de grandes entreprises suisses, vous pouvez choisir d'autres ETF qui suivent la performance d'indices d'autres régions économiques ou secteurs industriels.

Selon Harold Samuel, les trois caractéristiques les plus importantes de l'immobilier sont l'emplacement, l'emplacement et encore l'emplacement. Transposée aux actions, cette règle devrait être «les frais, les frais et encore les frais». Si la famille Müller payait 1% de frais par an et ne réalisait qu'un rendement annuel de 4% au lieu de 5%, son capital serait inférieur d'environ 120'000 CHF à la retraite. Que vous investissiez vous-même ou que vous confiez votre argent à un tiers, veillez toujours à ce que vos frais restent bas. Aujourd'hui, les frais annuels de la plupart des ETF s'élèvent à environ 0.15% du capital investi. Les ETF sont donc attractifs en termes de prix.

Conclusion

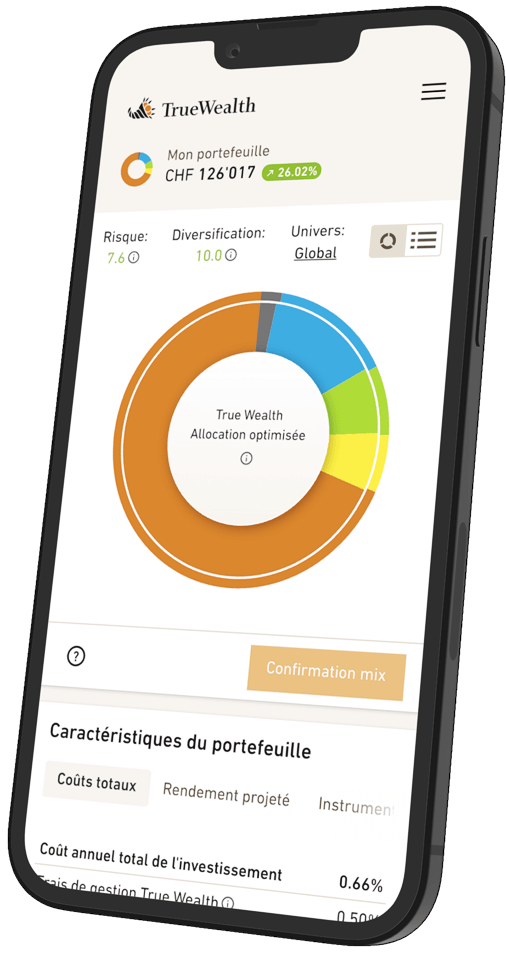

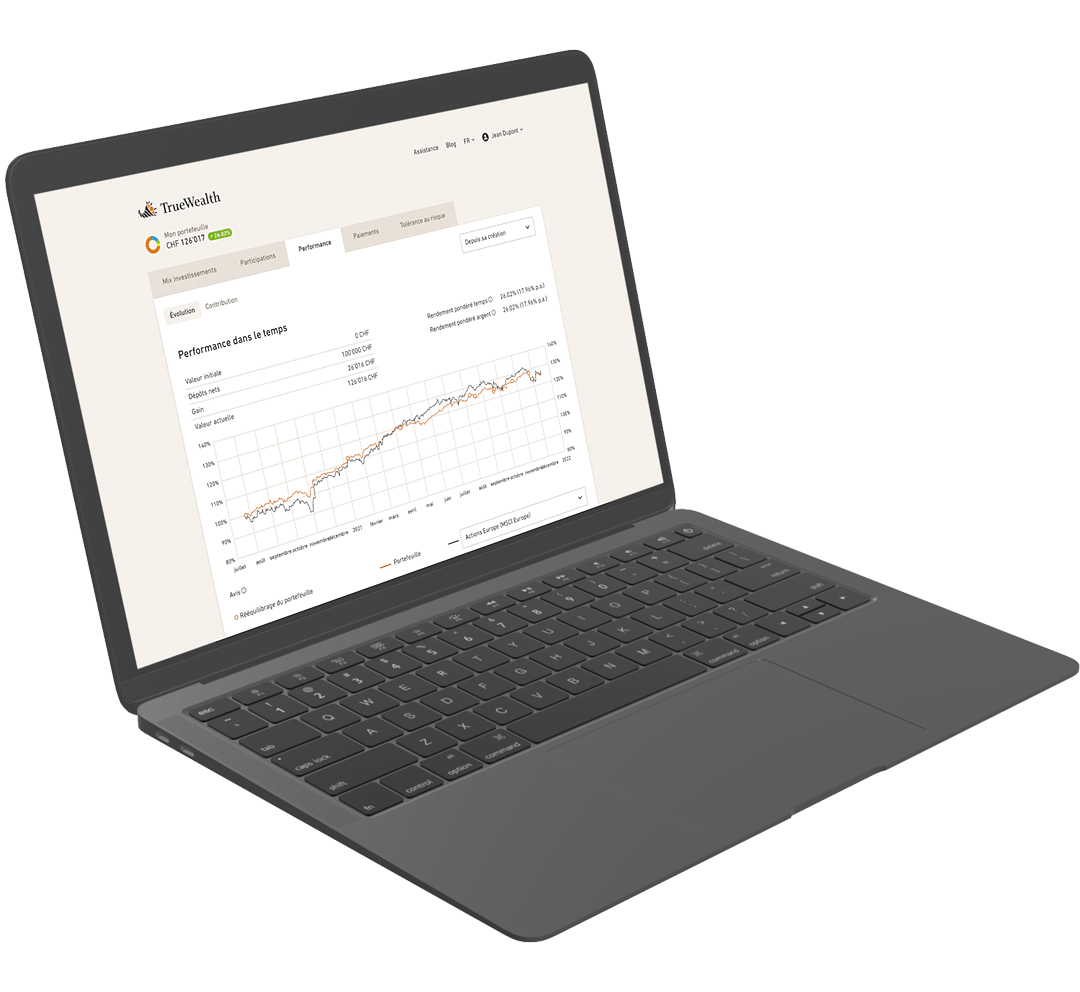

Dans un contexte de taux d'intérêt durablement bas et de prix immobiliers élevés, les actions constituent une excellente option pour les placements à long terme. Les ETF sont rentables et répartissent le risque de perte. Chez True Wealth, vous pouvez investir votre fortune libre à partir de 8'500 CHF de manière automatisée et diversifiée dans des ETF.

Dans le Pilier 3a et dans le portefeuille pour enfants, il est possible d'investir à partir de 1'000 CHF. Lors de l'ouverture du compte, nous déterminons votre tolérance au risque. Si vous avez une tolérance au risque élevée, nous vous recommanderons une part d'actions plus importante. Dans le cas contraire, nous vous recommanderons d'autres classes d'actifs moins risquées, telles que les obligations. Les actions immobilières et les ETF sur matières premières offrent une diversification supplémentaire. Vous pouvez à tout moment adapter ou affiner notre recommandation selon vos souhaits. Après l'ouverture du compte, votre capital initial est investi dans un délai d'un à deux jours ouvrables, conformément à la répartition de votre portefeuille que vous avez confirmée. Les frais annuels s'élèvent à 0.25-0.50% des actifs sous gestion (3), notre Pilier 3a étant même exempt de frais. Nous comptons ainsi parmi les gestionnaires de fortune les plus attractifs de Suisse en termes de prix. Comme nous investissons exclusivement dans des ETF liquides, vous pouvez disposer à tout moment de votre argent.

Liens

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test