Calcul du rendement du portefeuille

Quel est le rendement de mon portefeuille? – A première vue, c'est une question simple, à laquelle il devrait y avoir une réponse tout aussi simple. Mais à première vue seulement. Et même nombre de nos clients semblent se heurter à la complexité de la réponse à cette question. Nous abordons ici différentes approches et expliquons en détail comment nous calculons le rendement de votre portefeuille.

Examinons la trajectoire de la valeur d'un portefeuille. Nous supposerons qu'au début de notre fenêtre temporelle, le portefeuille vaut exactement 10'000 CHF. Plus tard, un dépôt est effectué, suivi d'un retrait. Entre-temps, le propriétaire du portefeuille effectue un changement de stratégie d'investissement, ce qui entraîne un rééquilibrage des actifs. À la fin de la période, la valeur du portefeuille est de 40'000 CHF.

La question essentielle à laquelle nous souhaitons répondre est la suivante: Quelle est la performance de ce portefeuille? Comment pouvons-nous attribuer correctement un chiffre à la trajectoire de la valeur de ce portefeuille qui reflète de manière appropriée ses hauts et ses bas?

Premier essai: L'approche «naïve»

La première idée qui peut venir à l'esprit est le calcul suivant: Profit divisé par le montant net investi, celui-ci étant constitué de tous les dépôts moins tous les retraits. L'idée n’est certes pas mauvaise, mais dans la plupart des cas, la division de ces deux chiffres donne un résultat incorrect. Si la fenêtre temporelle inclut des dépôts ou des retraits, ils faussent le chiffre obtenu. Les dépôts diluent et les retraits gonflent les taux de rendement calculés.

Afin de mieux comprendre cet effet, examinons trois scénarios différents: Dans le scénario 1, nous ouvrons un portefeuille et déposons 10'000 CHF qui sont investis sur le marché. Nous laissons les avoirs tels quels et, un an plus tard, nous constatons que la valeur du portefeuille est passée à 10'600 CHF. Pour le deuxième scénario, nous supposons qu’en plus de cela, nous effectuons un dépôt de 100'000 CHF le dernier jour de l'année. Et pour le scénario 3, nous supposons au contraire que nous liquidons et retirons une grande partie du portefeuille, de sorte qu'il ne reste que 700 CHF.

Scénario 1: Nous n'avons ni déposé ni retiré d'argent du portefeuille. Étant donné que la valeur du portefeuille est maintenant de 10'600 CHF, le bénéfice s'élève à 600 CHF. On peut donc dire que le rendement de notre portefeuille pour cette période est de 600 / 10'000 = 6%.

Scénario 2: Le montant net investi s'élève à 110'000 CHF (soit la somme de l'investissement initial et du dépôt ultérieur). Selon l'approche dite naïve, nous devrions maintenant diviser 600 CHF par 110'000 CHF. Ceci mènerait à un taux de rendement très faible de 0.545%. Comment est-ce possible? Nous avons déposé 100'000 CHF et, en conséquence, nous sommes punis par un rendement misérable? Cela semble incorrect. Et c’est bien le cas. Le taux de rendement calculé est dilué par les dépôts.

Scénario 3: De même, si nous retirions au lieu de cela la quasi-totalité du montant de l'investissement, disons 9'900 CHF, il ne resterait que 700 CHF dans le portefeuille. Il est facile de deviner ce qui se passerait: Le rendement calculé serait maintenant absurdement élevé, plus précisément 600 / 100 = 600%. Dans ce cas, le rendement calculé est gonflé par les retraits. Cela devient encore plus absurde si l'on considère le cas extrême où nous retirons la totalité du montant de l'investissement et ne laissons que le bénéfice dans le portefeuille. Selon le calcul, nous obtiendrions un rendement positif infini car nous générerions des bénéfices sans utiliser de capital.

Cette approche n'est certes pas compliquée à appliquer, mais elle est trop naïve pour être vraiment utile. Les rendements calculés sont trompeurs et ne sont corrects que lorsqu'il n'y a pas de flux d’argent supplémentaires suite à l'investissement initial. C'est pourquoi nous n'utilisons pas cette approche. Vous vous demandez peut-être «Comment comptabiliser correctement les flux d’argent?». Pour cela nous utilisons le rendement pondéré par l'argent.

Le rendement pondéré par l'argent intègre les effets des flux d’argent

Reprenons notre exemple initial. Comment pouvons-nous rendre la trajectoire de notre portefeuille moins complexe? Étant donné que nous voulons évaluer explicitement les effets des dépôts et des retraits, éliminons les hauts et les bas du marché et concentrons-nous uniquement sur les flux d’argent. Quels flux d’argent trouve-t-on dans notre exemple? Il y a un dépôt initial, puis un dépôt ultérieur, et un retrait. Enfin, nous avons un solde de clôture.

En effet, ces données (les dates et les montants des entrées et des sorties ainsi que la valeur finale) sont les seules informations nécessaires pour calculer le rendement pondéré de l'argent, ou MWR (money weighted return) en abrégé. En calculant le MWR, on ignore les mouvements du marché à court terme et recherche plutôt une courbe à croissance exponentielle donnant la même valeur finale en supposant les mêmes dépôts et retraits que dans notre portefeuille réel.

Intuitivement, cette courbe peut être considérée comme la croissance d'un compte d'épargne à taux fixe. La courbe croît de manière exponentielle en raison des intérêts composés. Si nous imaginons maintenant un compte d'épargne idéalisé soumis à la même valeur initiale et aux mêmes flux d’argent que ceux du portefeuille réel, il existe un taux d'intérêt fixe dont le solde final est égal à celui de notre portefeuille réel. Ce taux d'intérêt fixe est appelé le taux fixe équivalent car le compte d'épargne est maintenant équivalent à notre portefeuille. Cette équivalence nous permet de considérer le taux fixe hypothétique comme le taux de rendement de notre portefeuille.

Il est important de noter que les moments auxquels les flux d’argent se produisent sont cruciaux. Les intervalles de temps pendant lesquels l'on est fortement investi sur le marché contribuent beaucoup plus au rendement du portefeuille que les intervalles pendant lesquels l'on est à peine exposé aux mouvements du marché. Le MWR prend en compte les dates auxquelles les dépôts et les retraits ont lieu, c'est pourquoi cette méthode de calcul est adaptée pour évaluer la qualité du timing de ces flux d’argent.

Pour résumer, le MWR mesure essentiellement deux choses: a) l'évolution de la valeur de votre investissement, et b) le bon timing des dépôts et des retraits.

Comment calcule-t-on exactement le MWR?

Pour ceux qui souhaitent entrer dans le vif du sujet, nous allons examiner les détails du calcul du MWR; si les détails exacts ne vous intéressent pas, n'hésitez pas à sauter cette section.

Un portefeuille se comporte comme les calculs de flux d’argent pour les analyses d'investissement de projets contenant

- un capital de départ

- éventuellement d'autres capitaux investis

- un ou plusieurs paiements en espèces que l'investisseur reçoit.

La valeur finale du portefeuille est considérée comme l'encaissement final de l'investissement. En outre, les moments pendant lesquels les entrées et sorties de fonds se produisent sont cruciaux. C'est pour cela que les flux d’argent sont actualisés au début de notre fenêtre temporelle. Gardant ces considérations en tête, nous arrivons à la formule suivante:

En d'autres termes, la valeur actuelle est la valeur actualisée de tous les flux d’argent, qu'ils soient positifs ou négatifs. Nous agissons comme si le portefeuille était liquidé à la fin et comme si sa valeur finale était interprétée comme le dernier paiement reçu. Nous fixons donc la valeur actuelle dans cette formule à zéro. La seule variable inconnue dans notre calcul est le facteur d'actualisation i. Certains d'entre vous reconnaîtront peut-être cette formule venant des mathématiques financières: Le facteur d'actualisation inconnu i est également appelé le taux de rendement interne:

où CF peut être un flux d’argent positif ou négatif. Pour résoudre l'équation du TRI (IRR, internal rate of return en anglais), on utilise généralement une méthode numérique pour trouver la racine de la fonction. Si la période de temps t n'est pas une année, la valeur IRR résultante doit être annualisée pour pouvoir être interprétée comme le MWR.

Quand le MWR n'est-il pas adapté?

L'un des inconvénients de cette méthode de calcul du taux de rendement est le manque de comparabilité avec d'autres portefeuilles ou indices de référence. En effet, le taux de rendement dépend directement du calendrier des flux d’argent. Que faire si l'on veut comparer son portefeuille avec un autre portefeuille ou un indice de référence? Dans notre exemple de portefeuille, nous avons supposé un rééquilibrage du portefeuille en raison d'un changement de stratégie. Comment pouvons-nous maintenant déterminer si la stratégie d'investissement précédente ou actuelle a conduit à un rendement plus élevé? Dans ce cas, il est raisonnable d'ignorer les dépôts et les retraits et de considérer exclusivement la performance du marché.

La méthode que nous utilisons pour mesurer l'évolution relative du marché indépendamment de tous les flux d’argent est le rendement pondéré dans le temps. Les dépôts et les retraits n'entrent pas en ligne de compte dans cette équation. Ceci nous permet de déterminer la performance d'un investissement sur le marché. Une comparaison de différents investissements lorsque les périodes comparées sont les mêmes devient possible.

Le rendement pondéré dans le temps mesure les hauts et les bas des produits faisant partie du portefeuille.

Pour calculer le rendement pondéré dans le temps, ou TWR (time weighted return) en abrégé pour l'ensemble de la période d'observation, nous devons d'abord déterminer individuellement pour chaque jour le rendement de cette période. Ceci s’effectue comme suit:

Plus précisément, nous divisons la valeur du portefeuille à la fin du jour P₁ par la valeur du portefeuille à la fin du jour précédent; le lecteur attentif voit probablement le lien avec la méthode «naïve». Ici, cependant, tous les retraits et dépôts ont été annulés de la valeur du portefeuille P. Plus précisément, nous soustrayons les retraits du jour en cours, et ajoutons les dépôts du jour en cours au jour précédent. Le rendement du jour r₁ représente l'évolution du marché boursier pour ce jour. Afin d'obtenir le rendement pondéré dans le temps pour l'ensemble de la période d'observation, nous devons relier géométriquement les rendements quotidiens individuels:

où t est le dernier jour de la période d'observation.

Quel taux de retour est le bon? MWR ou TWR?

En comparant les chiffres de retour entre eux, on peut facilement avoir l'impression qu'ils ne sont pas compatibles. Il peut arriver qu'un chiffre soit positif alors que l'autre est négatif. Par exemple, un TWR positif et un MWR négatif pourraient être causés par le scénario suivant: Le marché connaît d'abord une phase de hausse, suivie d'une phase de baisse. Mais à la fin de la période, les prix sont toujours en hausse. Si vous aviez augmenté le montant de votre investissement peu avant le début de la phase de baisse, vous auriez pu subir une perte. Le cas opposé est bien sûr tout aussi possible.

Ainsi, ces deux chiffres de rendement sont pertinents et importants. Ils apportent chacun leur propre éclairage sur l'évolution de la valeur de votre portefeuille. Alors que le MWR vous indique la variation effective de la valeur de votre portefeuille, il est utile de garder à l'esprit le TWR car il vous donne un aperçu de la qualité de votre stratégie d'investissement.

Dit simplement: Le MWR montre l'effet sur votre porte-monnaie et le TWR vous permet de comparer les stratégies.

A propos de comparaisons de stratégies et de benchmarks, nous avons le plaisir de vous recommander notre podcast vidéo intitulé «Ce qu'il faut savoir sur les benchmarks» (sous-titré en français).

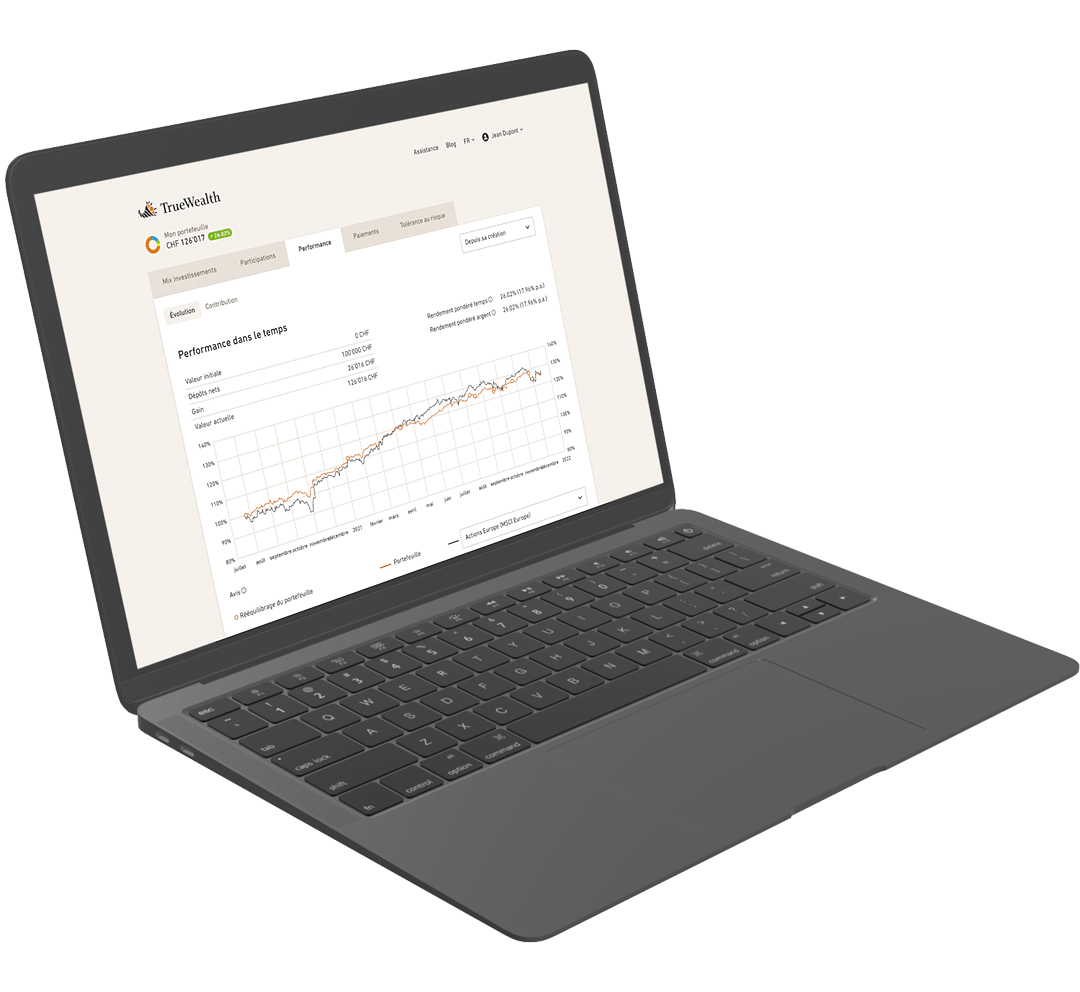

Transparence maximale avec True Wealth

Outre les versements effectués, le bénéfice brut et la valeur actuelle du portefeuille, le montant total de l'impôt anticipé suisse et de l'impôt à la source étranger est également indiqué dans une ligne supplémentaire depuis juillet 2025.

Il est ainsi possible de voir quelle part des bénéfices réalisés provient des impôts anticipés et des impôts à la source. Si vous utilisez notre attestation fiscale électronique gratuite, vous pouvez demander ces remboursements d'impôts de manière simple et sans formalités. Pour en savoir plus, consultez notre blog: «Plus de transparence en matière de performance».

A propos de l'auteur

Nicole est ingénieure logiciel chez True Wealth.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test