Greenwashing: Les limites de l'ESG et de l’investissement d’impact

L’investissement d’impact promet de rendre notre monde un peu meilleur grâce à des placements financiers durables. Cette promesse peut-elle être tenue? Où se situent les limites de l’investissement d’impact et où commence le greenwashing?

Beyond Petroleum

Au tournant du millénaire, le deuxième groupe pétrolier privé du monde, BP, a engagé l'agence de marketing mondiale Ogilvy & Mather et a lancé en 2000 la campagne de marketing "Beyond Petroleum". En 2004, BP a mis à disposition sur son site Internet un calculateur permettant à chacun de calculer sa propre empreinte carbone, "Find out your #carbonfootprint". La campagne visait à établir le terme "empreinte carbone". La campagne a eu un énorme succès, les autorités ont également mis en ligne des calculateurs de CO2 sur leurs sites web, les médias ont écrit des articles sur la manière dont chacun peut réduire son empreinte carbone, et la campagne a été couronnée par un prix Effie en 2007. Depuis, nous connaissons tous l'expression "empreinte carbone" ou "carbon footprint".

Mais pourquoi BP a-t-elle fait cela? L'activité principale de l'entreprise est l'extraction de sources d'énergie fossiles, principalement le gaz naturel et le pétrole, et deux décennies plus tard, cela n'a pas changé.

La campagne a été accusée de détourner la responsabilité des groupes pétroliers vers chacun d'entre nous. Du point de vue de l'industrie pétrolière, l'aspect le plus raffiné de la campagne est effectivement qu'elle suggère que le problème peut être résolu par une action individuelle. De telles campagnes donnent peut-être mauvaise conscience et augmentent la sensibilité au sujet, mais elles n'entraînent pas de réduction notable de la consommation de pétrole – sinon la campagne n'aurait jamais été lancée.

Une brève histoire du CO2

Le dioxyde de carbone, ou CO2, agit déjà en petites quantités comme un gaz à effet de serre, il provient à l'origine de l'activité volcanique ainsi que des astéroïdes. Notre atmosphère est composée à 78% d'azote et à 21% d'oxygène. Le pourcentage restant est constitué de divers autres gaz, dont le dioxyde de carbone. Le dioxyde de carbone représente actuellement 0.04% de notre atmosphère.

Il n'en a pas toujours été ainsi.

Le CO2 est le nutriment des plantes: À partir de la lumière du soleil, du CO2 et de l'eau, les plantes produisent du sucre (glucose) et de l'oxygène moléculaire (O2) par le processus de photosynthèse. L'oxygène est à son tour inhalé par les animaux et les humains pour être, pour simplifier, oxydé par le glucose, et nous expirons du CO2. Le monde végétal et le monde animal forment ainsi un cycle de CO2.

Au cours de l'histoire de la Terre, la proportion de dioxyde de carbone a fortement varié, et l'oxygène moléculaire n'est présent dans l'atmosphère que depuis que les êtres vivants effectuant la photosynthèse ont pris le dessus. Cet événement, connu dans l'histoire de la Terre sous le nom de "Grande catastrophe de l'oxygène", a entraîné l'extinction de nombreux organismes anaérobiques de l'époque, pour lesquels l'oxygène moléculaire était mortel.

Une partie du carbone fixé par les êtres vivants photosynthétiques (animaux, plantes, plancton) sous forme de sucre, de cellulose et d'autres hydrocarbures a été déposée dans des sédiments au fil des millions d'années (et transformée en charbon, en pétrole ou en gaz naturel dans les couches profondes de la Terre) et ainsi soustraite au cycle du CO2. Ce n'est que l’humain moderne, dans le cadre de la révolution industrielle, qui a commencé à les extraire du sol.

Depuis quelques décennies, en raison de l'extraction des énergies fossiles, la part de CO2 dans l'atmosphère augmente lentement, année après année, mais très rapidement par rapport à l'histoire de la Terre.

La question de savoir si nous voulons, en tant qu'humanité, réduire nos émissions de CO2 dans l'atmosphère n'est ni une question individuelle, ni la responsabilité de certaines entreprises. La réponse doit être politique.

Si nous voulons sérieusement réduire nos émissions de CO2, il n'y a pas d'autre solution que de nous mettre d'accord, en tant que monde et communauté mondiale, pour limiter l'extraction d'hydrocarbures. Nous avons beau retourner le problème dans tous les sens: Soit nous extrayons du sol les réserves de charbon, de pétrole et de gaz restantes, soit nous nous mettons d’accord. Mais nous devrions nous entendre sur le prix que nous sommes prêts à payer pour cela.

L'histoire nous enseigne qu'un consensus mondial est possible: Dans les années 1990, les États sont parvenus à interdire les CFC.

Des marges lucratives pour l'industrie financière

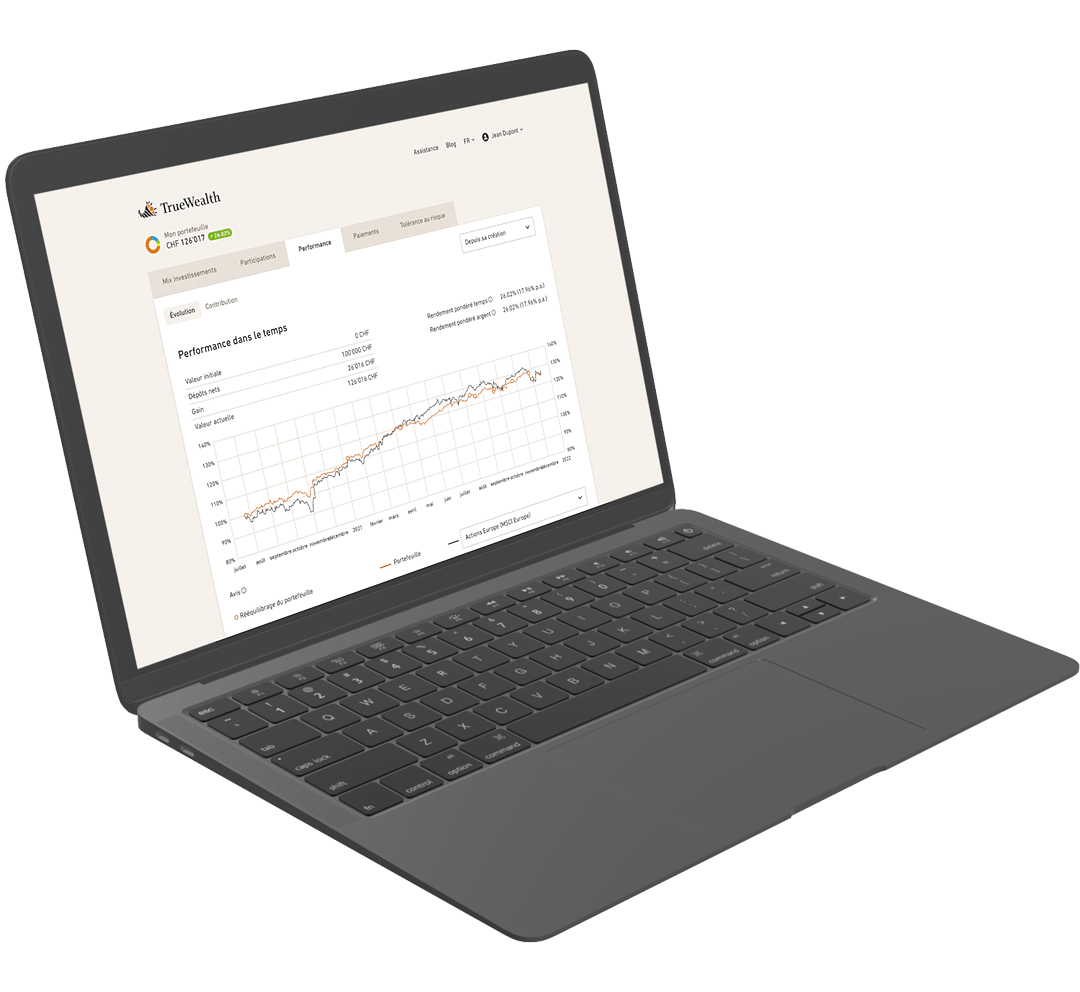

Ces derniers temps, l'offre et la demande de produits de placement durables ont sensiblement augmenté. Chez True Wealth, par exemple, environ un quart des nouveaux clients optent pour un portefeuille d'investissement durable.

Outre un rendement financier raisonnable, de nombreux investisseurs veulent également s'assurer que leurs investissements financiers sont compatibles avec leurs valeurs morales.

Ou s'agit-il de plus que cela ?

Jusqu'au tournant du millénaire dernier, un comportement moral signifiait qu'il était en accord avec les normes et valeurs sociales, les règles et les commandements en vigueur dans une société. Une caisse de pension catholique n'investirait par exemple pas dans des actions de fabricants de contraceptifs. La caisse de pension d'une institution protestante exclurait peut-être les fabricants d'armes dans ses directives d'investissement. Un investisseur musulman voudrait faire attention à l'interdiction des intérêts dans le Coran et ne voudrait pas détenir d'obligations dans son portefeuille (l'industrie financière propose à ces clients un substitut conforme à la charia, appelé certificats sukuk).

Il y a maintenant quelque chose de remarquable qui s'y ajoute: Presque tous les membres des sociétés occidentales laïques et prospères ont atteint une sécurité d'approvisionnement matérielle unique dans l'histoire. Parallèlement, en Europe, les religions enregistrent une baisse rapide du nombre de leurs membres. Le modèle occidental, issu des Lumières, d'une société ouverte composée d'une économie de marché libre, d'un progrès technologique rapide et d'un équilibre social a permis à des milliards de personnes de sortir de la pauvreté la plus noire et a apporté la prospérité à beaucoup. La Chine communiste, qui mise également sur la croissance économique et la technologie, mais pas sur la démocratie, l'égalité devant la loi et la liberté d'expression, a également vu sa pauvreté diminuer.

Mais le besoin de sens et d'appartenance demeure. Les religions sont remplacées par de nouvelles idéologies qui ont également le pouvoir de nous souder à l'intérieur et de nous isoler à l'extérieur.

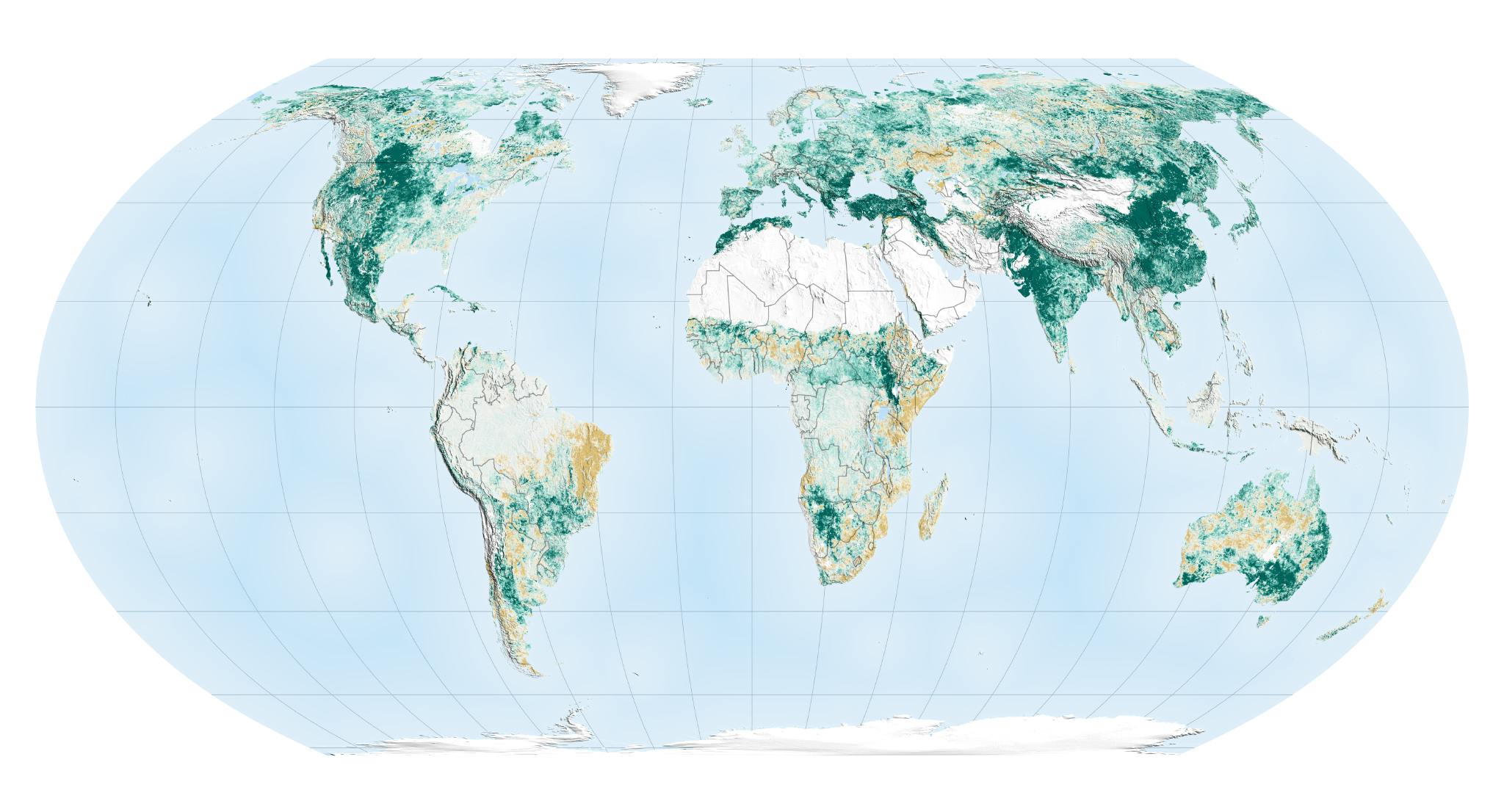

Un autre élément vient s'ajouter à cela: nous prenons tous peu à peu conscience que nous, les humains, sommes devenus l'espèce dominante qui modifie visiblement notre planète et la transforme de plus en plus. Cela s'accompagne de nouveaux défis pour l'humanité: ainsi, nous continuons à augmenter la concentration de CO2 dans notre atmosphère, bien que les scientifiques mettent en garde contre le fait que cela augmente le risque d'un réchauffement climatique irréversible aux conséquences difficiles à évaluer. Mais les interactions sont trop complexes pour les individus, et nous aspirons donc à une simplification et à des repères. Nous ne mentionnerons ici qu'en passant le fait qu'une concentration croissante de CO2 peut entraîner une plus grande fertilité et des rendements de récolte plus élevés dans certaines régions (Greening of the earth and its drivers, Nature Climate Change, 2016).

Les plantes C3 et C4 réagissent différemment à une concentration plus élevée de CO2

Les plantes C3 et C4 ont un métabolisme différent. Les plantes C3 comprennent le blé, le seigle, l'orge, l'avoine, la pomme de terre, le chanvre, le riz et le soja. Les plantes C3 réagissent positivement (à températures constantes) à l'augmentation de la concentration en CO2. En revanche, les plantes C4 comme le maïs, le millet, la canne à sucre et l'amarante réagissent moins, voire pas du tout, à une concentration plus élevée de CO2. Toutefois, la température optimale des plantes C3 se situe entre 15 et 25 degrés Celsius, tandis que les plantes C4 se développent de manière optimale entre 30 et 47 degrés Celsius. Ce fait biologique fera des gagnants et des perdants et ne facilitera pas la recherche de solutions politiques pour réduire nos émissions de CO2. La question de savoir comment la combinaison de concentrations plus élevées de CO2 et de l'augmentation des températures qui l'accompagne affecte la photosynthèse C3 est importante pour la sécurité alimentaire mondiale et fait l'objet de recherches.

Mais revenons à notre sujet: l'industrie financière répond au besoin de sens et de changement social par des produits d'investissement liés à la promesse d'un rendement non monétaire. Et certains investisseurs sont sans doute tout simplement insatisfaits de la vitesse à laquelle un consensus politique vers une économie durable est atteint et mis en œuvre au niveau national et international.

C'est ainsi que de nouveaux termes ont vu le jour ces dernières années, le plus important étant ESG. Il s'agit de l'abréviation de Environment, Social, Corporate Governance, c'est-à-dire la prise en compte des aspects environnementaux et sociaux ainsi que la séparation des pouvoirs dans les entreprises. De même, SRI, qui signifie Social and Responsible Investing (investissement social et responsable). Un troisième label de vente est l'impact investing. Les banques et les gestionnaires d'actifs proposent une large palette de solutions d'investissement sophistiquées et exigeantes pour ces mots-clés. Des portefeuilles d'investissement net-zéro et à 1,5 degré Celsius sont commercialisés. Avec une langue bien pendue, on pourrait dire que les entreprises financières sont les sauveurs du présent.

Et le voyage se poursuit, secondé par la politique. Ainsi, il ne s'agit plus seulement du changement climatique, une partie de plus en plus importante de l'industrie financière promet de promouvoir avec votre argent un large bouquet de 17 objectifs de développement durable de l'ONU (Sustainable Development Goals, en abrégé SDG).

Et dans l'UE, le législateur a créé un ensemble de règles extrêmement complexes pour la réglementation des marchés financiers en matière de durabilité. Cet ensemble de lois est qualifié de jungle par les juristes qui s'intéressent à la question.

En Suisse, le Conseil fédéral a suivi, mais mise (pour l'instant) sur la responsabilité individuelle avec les "Swiss Climate Scores" pour la transparence climatique des placements financiers.

Mais pour le secteur financier, le souhait d'un "investissement durable" est un besoin bienvenu: le secteur a certes toujours traduit avec reconnaissance les tendances thématiques en produits de placement. Mais jamais encore l'investissement n'avait été associé à autant d'émotions et de professions de foi sociopolitiques. C'est une occasion attendue depuis longtemps de déplacer l'attention des résultats d'investissement mesurables et de la transparence des coûts vers quelque chose de non mesurable, finalement basé sur des valeurs subjectives.

Cela permet à l'industrie financière de vendre à nouveau à de larges couches d'investisseurs des processus de placement coûteux, ce que l'on appelle la "gestion active des actifs", après que le prix Nobel William Sharpe a démontré en 1991 que les stratégies de placement passives (c'est-à-dire proches de l'indice) peu coûteuses, qui investissent dans l'ensemble du marché en fonction de la pondération du marché, conduisent en moyenne à de meilleurs résultats de placement que les stratégies actives plus coûteuses (voir encadré). Le triomphe subséquent des ETF basés sur des indices a commencé à priver le secteur financier de prérogatives qu'il s'agit à présent de récupérer du point de vue de la branche.

Une brève histoire de la "gestion active des actifs"

1612: la première bourse des valeurs est créée à Amsterdam, peu après la fondation de la Compagnie néerlandaise des Indes orientales.

18e siècle: La Bourse de New York est créée au début du siècle, une bourse est également créée à Philadelphie. Au tournant du siècle suivant, une bourse est également créée à Londres (1801).

1896: L'indice Dow Jones Industrial Average est créé. Il se compose au départ de 12 entreprises.

1926: Une version originale de l'indice S&P 500 commence à représenter 90 actions dans un indice boursier.

20e siècle: Des fonds de placement sont lancés sur le marché, permettant à chacun de participer relativement facilement au marché sans avoir à se soucier du choix des actions individuelles. Les fonds de placement sont toutefois chers.

1990: Le premier ETF (Exchange Traded Fund) voit le jour au Canada. D'abord utilisés par des investisseurs institutionnels comme les caisses de pension, les investisseurs privés reconnaissent bientôt les avantages des ETF.

1991: Le prix Nobel William Sharpe publie en 1991 "Arithmetic of Active Management", voir ci-dessous.

Les volumes d'ETF explosent, voir Boom des ETF: Une croissance pour tous.

L'«arithmétique de la gestion active»

par William F . Sharpe, professeur émérite de finance à l'université de Stanford et président de William F. Sharpe Associates.

"La mode actuelle est aux fonds indiciels qui suivent l'indice Standard & Poor's 500. Il est vrai que la moyenne a largement battu la plupart des fonds d'actions au cours de la dernière décennie. Mais s'agit-il d'une vérité éternelle ou d'une vérité éphémère?

"Dans le cas des petites valeurs, en particulier, il est probablement préférable de faire appel à un gestionnaire actif plutôt que d'acheter le marché.

"Les arguments en faveur de la gestion passive reposent uniquement sur des théories complexes et irréalistes de l'équilibre des marchés financiers."

"Tout diplômé de la __ Business School devrait être capable de battre un fonds indiciel au cours d'un cycle de marché."

De telles déclarations sont faites avec une fréquence alarmante par les professionnels de l'investissement. Dans certains cas, il peut s'agir d'un raisonnement subtil et sophistiqué. Le plus souvent (hélas), les conclusions ne peuvent être justifiées qu'en supposant que les lois de l'arithmétique ont été suspendues pour rendre service à ceux qui choisissent de faire carrière en tant que gestionnaires de fortune. Si les styles de gestion "active" et "passive" sont définis de manière sensée, il doit en résulter que

(1) avant les coûts, le rendement du dollar moyen géré activement sera égal au rendement du dollar moyen géré passivement et

(2) après les coûts, le rendement du dollar moyen géré activement sera inférieur au rendement du dollar moyen géré passivement.

Ces affirmations sont valables pour n'importe quelle période. En outre, elles ne dépendent que des lois de l'addition, de la soustraction, de la multiplication et de la division. Rien d'autre n'est nécessaire. Bien entendu, certaines définitions des termes clés s’imposent. Tout d'abord, il faut choisir un marché, par exemple les actions du S&P 500 ou une série de "petites" actions. Ensuite, chaque investisseur qui détient des titres de ce marché doit être considéré soit comme actif, soit comme passif.

- Un investisseur passif détient toujours tous les titres du marché, chaque titre étant représenté de la même manière que sur le marché. Ainsi, si le titre X représente 3% de la valeur des titres sur le marché, le portefeuille d'un investisseur passif contient 3% de la valeur investie dans X.

- Un investisseur actif est un investisseur non passif. Son portefeuille sera à certains moments ou à tous moments différent de celui des gestionnaires passifs. Étant donné que les gestionnaires actifs agissent généralement en fonction de la perception d'évaluations de titres incorrectes et que ces perceptions changent relativement souvent, ces gestionnaires ont tendance à agir relativement souvent – d'où le terme "actif".

Sur une période donnée, le rendement du marché est une moyenne pondérée des rendements des titres au sein du marché, en utilisant les valeurs initiales du marché comme pondérations. Chaque gestionnaire passif obtient exactement le rendement du marché avant frais. Il en résulte (comme la nuit du jour) que le rendement du dollar moyen géré activement doit être égal au rendement du marché. Et pourquoi? Parce que le rendement du marché doit correspondre à une moyenne pondérée des rendements du segment de marché passif et du segment de marché actif. Si les deux premiers rendements sont égaux, le troisième doit l'être aussi.

Notez que seuls des principes arithmétiques simples ont été utilisés. Certes, nous enfoncé une porte ouverte, mais l'omniprésence d'affirmations comme celles citées ci-dessus montre que ce travail n'a pas été vain.

Pour prouver l'affirmation numéro 2, il nous suffit de nous appuyer sur le fait que le coût de la gestion active d'un certain nombre de dollars dépasse le coût de la gestion passive. Les gestionnaires actifs doivent payer plus pour la recherche et pour le trading. Les analystes en valeurs mobilières (par exemple, les diplômés d'écoles de commerce renommées) doivent manger, tout comme les courtiers, les traders, les spécialistes et autres teneurs de marché.

Étant donné que les rendements actifs et passifs sont égaux avant frais et que les gestionnaires actifs supportent des frais plus élevés, le rendement après frais de la gestion active doit être inférieur à celui de la gestion passive.

C'est ce que prouve l'affirmation numéro 2. Ici aussi, la preuve est d'une simplicité embarrassante et n'utilise que les notions les plus rudimentaires d'arithmétique élémentaire.

[...].

Cela nous amène à la question suivante: quelles sont les promesses de l'investissement durable?

Première promesse – un meilleur rendement

Certains acteurs du marché font miroiter un rendement plus élevé avec l'investissement durable. Mais plus élevé que quoi ? On entend par benchmark un indice de référence pondéré par le marché qui investit sans filtre dans tous les titres d'un marché. Les titres sont pondérés en fonction de leur capitalisation boursière (librement négociable). L'argument des vendeurs de produits d'investissement durable est que les entreprises durables sont mieux positionnées pour l'avenir et que cela ne se reflète pas encore suffisamment dans le prix des actions.

Mais toute forme d'investissement "durable" doit nécessairement s'écarter de l'ensemble du marché et relève donc d'une gestion active, qu'elle soit basée sur des règles et largement diversifiée (comme c'est le cas avec les meilleurs indices de durabilité de leur catégorie) ou qu'elle passe par des actions individuelles sélectionnées manuellement, cela ne joue aucun rôle. En d'autres termes, il s'agit toujours d'un pari contre le marché agrégé.

Nous en revenons donc à la promesse de rendement de la gestion active, dont le prix Nobel William Sharpe a démontré en 1991 qu'elle était logiquement fausse (voir encadré ci-dessus).

Pour être plus précis: Pour chaque franc de capital investi de manière "durable" (et donc active) par rapport au marché global agrégé, il y a quelque part un franc investi de manière "anti-durable" (mais tout aussi active). Nous reviendrons plus loin sur ces investisseurs anti-durables. En toute rigueur, nous savons seulement avec certitude que l'investisseur pondéré par le marché et orienté vers l'indice fera mieux avant frais que les deux groupes d'investisseurs actifs réunis.

Mais l'hypothèse selon laquelle l'investissement "durable" conduit à de meilleurs rendements va également à l'encontre de l'idée de base de la promesse d'impact: Car un rendement supérieur du point de vue de l'investisseur ne signifie rien d'autre qu'un coût du capital plus élevé pour l'entreprise pratiquant une gestion durable. Cela signifie que l'investisseur durable profite d'une pénurie de capital à laquelle les entreprises durables sont confrontées. Il n'est pas étonnant que la plupart des fournisseurs de solutions d'investissement durable aient renoncé à cet argument de vente.

Deuxième promesse – Moins de risques

Au lieu de promettre un rendement supplémentaire, certains fournisseurs de solutions d'investissement "durables" suggèrent que leurs placements comportent moins de risques.

Or, le rendement doit toujours être mesuré par rapport au risque, ce n'est pas nouveau. Il est par exemple relativement facile de constituer un portefeuille d'actions peu risqué à partir d'actions qui évoluent de manière moins prononcée avec l'ensemble du marché, on parle alors d'actions à faible bêta. Un tel portefeuille présentera moins de risques et s'effondrera donc moins dans les phases de marché défavorables. En revanche, il s'appréciera moins dans les phases de hausse. On appelle le rapport entre la prime de risque et l'unité de risque le ratio de Sharpe (le même William Sharpe que ci-dessus).

En principe, on pourrait abaisser le niveau de risque de n'importe quel portefeuille en y ajoutant des liquidités ou l'augmenter en y ajoutant des crédits. Par définition, le ratio de Sharpe ne change pas. Il est donc clair que la promesse de risque n'est rien d'autre qu'une promesse de rendement déguisée.

Troisième promesse – "Impact".

L'argument de vente que les fournisseurs de placements durables mettent de plus en plus en avant consiste à dire que le produit financier durable a un impact positif, non monétaire, sur le monde.

Nous en arrivons ainsi à la question essentielle. L'investissement durable peut-il avoir un impact positif, de sorte que mon investissement rende le monde meilleur, du moins un peu, et le modifie durablement dans mon sens ?

Pour pouvoir classer cette question de manière pertinente, il faut se rappeler ce qui suit: Les actions de la plupart des grandes entreprises sont cotées en bourse. Au niveau mondial, cela représente l'équivalent d'environ 100 billions de francs suisses. A cela s'ajoutent les obligations d'entreprises et de débiteurs publics pour un montant d'environ 120 billions de francs suisses. Ce sont essentiellement, avec l'immobilier et les matières premières, les possibilités de placement liquides (on parle aussi de marchés publics). Les actions et les obligations négociées en bourse représentent donc ensemble environ deux à trois fois la performance économique mondiale annuelle.

Il serait maintenant possible d'investir dans des placements non liquides. Pour les participations dans des entreprises qui ne sont pas cotées en bourse, on parle de private equity. Les entreprises prospères qui atteignent une certaine taille trouveront toutefois tôt ou tard le chemin de la bourse, car à partir d'une certaine taille, les coûts d'une cotation en bourse n'ont plus d'importance et les avantages de la négociabilité quotidienne l'emportent du point de vue de l'investisseur ou du propriétaire. C'est pourquoi le marché liquide des actions cotées en bourse est environ huit fois plus important que le marché non liquide du private equity. Un investissement en private equity est en soi illiquide, c'est-à-dire qu'il est impossible de sortir de l'investissement pendant de nombreuses années ou, si c'est le cas, seulement avec une forte décote.

Pour la plupart des investisseurs privés, la liquidité de leur portefeuille de placements est indispensable, car les circonstances de la vie peuvent changer à tout moment et l'on souhaite pouvoir disposer de son capital en cas d'urgence. Pour les caisses de pension, la situation est légèrement différente ; en vertu de la loi des grands nombres, les grandes caisses peuvent estimer leurs besoins en liquidités sur plusieurs années ; mais même les caisses de pension n'investissent généralement qu'un pourcentage à un chiffre dans le private equity.

C'est pourquoi les gestionnaires de fortune sérieux investissent les fonds que leur confient leurs clients privés de manière aussi diversifiée que possible et, si ce n'est exclusivement, du moins majoritairement dans des titres liquides, c'est-à-dire en particulier dans des actions d'entreprises cotées en bourse.

Comment fonctionne l'investissement "d'impact"?

S'il s'agit maintenant d'une stratégie d'investissement qui tient compte des aspects de durabilité, les actions ne sont pas seulement sélectionnées en fonction de leurs caractéristiques de risque et de rendement, mais les entreprises sont évaluées par rapport à certains critères de durabilité et certaines sont exclues de l'univers d'investissement.

Fonctionnement des fonds de placement ESG

Dans un fonds de placement ESG ou un ETF ESG, les entreprises sont classées selon leur score de durabilité: Les bonnes dans le pot, les mauvaises dans le seau. Seules les entreprises ayant le meilleur score se retrouvent dans le portefeuille durable. Dans une approche Best-in-Class, ce filtre est appliqué séparément sur chaque marché d'actions (régional) et dans chaque secteur industriel. Cela s'oppose à l'approche Best-in-Universe, dans laquelle le filtre est appliqué globalement. L'approche Best-in-Class a l'avantage de maintenir la diversification entre les différents secteurs industriels. En revanche, des entreprises que l'on classerait comme non durables sur la seule base de leur secteur d'activité restent dans le portefeuille. L'approche Best-in-Universe, en revanche, présente l'avantage de n'investir que dans les entreprises ayant le score de durabilité le plus élevé, même si certaines industries ne figurent pas dans le portefeuille.

Le fournisseur d'indices MSCI propose par exemple une famille d'indices ESG best-in-class, qui exclut 50% de l'univers des actions, et une famille d'indices plus stricte, commercialisée sous le label SRI, qui exclut 75% de toutes les actions. Chez True Wealth, nous utilisons en priorité, dans les univers d'investissement durable, des ETF qui suivent l'indice SRI plus strict (en plus de l'approche best-in-class, certains secteurs controversés, comme le secteur de l'armement, sont également exclus). Ces indices, et donc les ETF correspondants, sont toujours diversifiés sur de nombreuses entreprises et secteurs, et leurs rendements sont généralement aussi similaires à ceux de leurs homologues classiques. Mais si l'on va plus loin et que l'on ne conserve qu'un très petit nombre d'entreprises dans son portefeuille, l'investisseur se prive de l'avantage de la diversification, du moins en partie.

Simple et double matérialité (Single vs Double Materiality)

Le scoring ESG, utilisé dans les produits d'investissement durable pour sélectionner les entreprises en portefeuille, se base entre autres sur les rapports de durabilité des entreprises. De nouveaux concepts sont apparus à ce niveau:

La matérialité simple prévoit que les entreprises rendent compte de l'impact des questions de durabilité sur leur activité.

La double matérialité prévoit que les entreprises rendent compte à la fois de la manière dont les questions de durabilité affectent leur activité et de la manière dont leurs activités commerciales affectent la société et l'environnement.

Aussi évident que cela puisse paraître, même si un produit d'investissement durable prend en compte les scores ESG au sens de la double matérialité, on ne peut pas en déduire une relation de cause à effet pour le produit d'investissement, un impact par l'investissement.

Cela nous amène à la question centrale: quel est l'impact sur notre planète et notre société si un nombre croissant d'investisseurs excluent certaines actions, appelons-les sales ou réprouvées, et en surpondèrent d'autres, appelons-les durables, dans leur portefeuille ?

Les effets de l'investissement à impact

A la lumière de ce qui précède: L'effet de l'investissement durable est à l'opposé de ce qui est suggéré par "impact".

Tout d'abord, nous devons comprendre que les actions des entreprises ne sont généralement pas achetées sur le marché primaire (IPO), mais sur le marché secondaire, c'est-à-dire en bourse. En d'autres termes, le vendeur des actions n'est pas l'entreprise durable, qui bénéficie ainsi de capitaux supplémentaires, mais un autre acteur du marché qui a acquis les actions avant nous, en tant qu'investisseur durable. Pour qu'il y ait un "impact", il faut donc supposer qu'un signal est ainsi envoyé au marché, de sorte que les entreprises durables puissent compter sur un coût du capital plus avantageux lors de la prochaine levée de fonds.

Mais cela nous amène au deuxième problème, qui est plus grave: si de plus en plus de capitaux sont investis unilatéralement par les investisseurs (avec des intentions tout à fait nobles) dans des actions d'entreprises durables, le cours de toutes les actions durables augmente en moyenne, et le cours de toutes les autres entreprises baisse en moyenne. Et c'est précisément ce qui serait souhaité: les entreprises opérant de manière durable seraient récompensées par un coût du capital plus faible, ce qui conduirait inévitablement au résultat souhaité, à savoir que de plus en plus d'entreprises – en raison de la préférence du groupe d'investisseurs durables – investiraient davantage dans des projets durables. Dans ce cas, il y aurait un "impact", une relation de cause à effet, un effet positif se produirait, le monde deviendrait un peu meilleur grâce à ma décision de placement guidée par des objectifs éthiques.

Mais: des coûts de capital plus faibles pour l'entreprise signifient aussi des rendements plus faibles pour l'investisseur, ce sont les deux faces d'une même médaille. Si l'on veut avoir un impact, il faut accepter une baisse du rendement financier de ses placements. Le contraire serait une contradiction dans les termes.

Or, de nombreux investisseurs qui associent des objectifs non monétaires à leurs placements seraient tout à fait disposés à renoncer à une partie de leur rendement. Seulement, sur les marchés liquides, une telle situation ne peut pas durer longtemps. En effet, sur les marchés liquides, chaque acteur du marché, où qu'il se trouve, peut acheter ou même vendre n'importe quel titre à tout moment. Mais le monde n'est pas peuplé que de personnes altruistes. Pour tous ceux qui poursuivent des objectifs plus profanes, une possibilité d'arbitrage, c'est-à-dire un avantage financier, se présente sur un plateau d'argent, comme si de l'argent liquide se trouvait dans la rue:

Pour les acteurs du marché qui visent en premier lieu leur rendement financier, et ils ne sont pas rares, les entreprises moins durables, les entreprises "sales", représenteront le choix le plus intéressant, car tant que celles-ci ont un coût du capital plus élevé, parce que les véhicules d'investissement ESG et les investisseurs durables les laissent de côté, un rendement plus élevé y est forcément lié. Mais même si les actions d'entreprises "sales" étaient socialement réprouvées et si les banques et les gestionnaires de fortune les excluaient complètement de tous les portefeuilles qu'ils gèrent, il ne se passerait qu'une chose: l'excédent de rendement serait capté par un groupe encore plus restreint d'acteurs du marché, ce qui serait d'autant plus lucratif pour eux.

Pour cela, il n'est même pas nécessaire d'avoir un grand nombre d'investisseurs à but lucratif: car un investisseur professionnel qui s'intéresse à la surperformance systématique des actions déconseillées peut l'absorber avec relativement peu de risques. Techniquement, cela ne demande pas non plus beaucoup d'efforts: Il ou elle achète un panier diversifié d'actions des entreprises décriées (les critères sont en effet connus du public) et couvre le risque de marché en vendant des contrats à terme sur l'ensemble du marché des actions. Par exemple, via des contrats à terme sur le S&P 500 ou le SMI, qui sont très liquides.

Plus les investisseurs privés et les caisses de pension évitent les actions décriées, plus le rendement est élevé pour ces investisseurs qui s'engouffrent dans la brèche. L'écart de rendement entre les actions durables et les actions décotées est ainsi réduit jusqu'à ce qu'un équilibre s'établisse (l'écart de coût du capital qui s'établit à l'équilibre peut être calculé et est très faible pour des raisons fondamentales, voir The Impact of Impact Investing, Berk and Binsbergen, 2021).

Tant que le commerce d'actions réprouvées n'est pas interdit au niveau mondial, un tel équilibre s'établit toujours. Une telle interdiction n'a toutefois aucune chance d'aboutir, car le prix politique à payer serait trop élevé. Sinon, les politiciens auraient pu interdire directement le secteur d'activité réprouvé en tant que tel, par exemple l'extraction et l'importation de sources d'énergie fossiles.

Troisièmement, et c'est là que le bât blesse: plus les investisseurs investissent selon les critères ESG, plus ceux qui font le contraire sont récompensés financièrement. En fin de compte, cela encourage financièrement les groupes d'intérêt qui peuvent investir une partie de leur rendement excédentaire dans des activités de lobbying afin de maintenir un statu quo lucratif, par exemple des licences d'État pour l'extraction du charbon.

L'argument de vente selon lequel les investissements durables dans des placements liquides ont un effet particulièrement positif est séduisant, mais il s'agit finalement de greenwashing.

L'avenir est-il perdu ? Ne jetons pas le bain avec l'enfant: Investir de manière générale a en principe une influence positive sur la société, car les investissements créent des facteurs de production pour couvrir les besoins humains.

Les règles du jeu concernant ce que les entreprises peuvent ou ne peuvent pas faire dans ce contexte nécessitent un consensus politique ; la politique ne peut et ne doit pas déléguer cette tâche au monde de la finance.

Ce qu'il faudrait faire

Ce ne serait peut-être pas si difficile. Prenons l'exemple du E (environnement) dans l'ESG et du défi du réchauffement climatique.

Au début des années 1980, les scientifiques ont remarqué qu'un trou dans la couche d'ozone se formait au pôle Sud. L'ozone stratosphérique nous protège des forts rayonnements UV. Le trou dans la couche d'ozone était dû aux CFC contenus dans les réfrigérants, les bombes aérosols et les mousses isolantes. En 1987, le monde entier s'est mis d'accord sur l'interdiction des CFC dans le cadre du protocole de Montréal et, au tournant du millénaire, le trou dans la couche d'ozone a été comblé pour la première fois. Si le monde des États reste discipliné et que certains pays ne se désolidarisent pas, la couche d'ozone dans l'Arctique et l'Antarctique pourra se reconstituer complètement au cours des prochaines décennies.

Certes, le problème du CO2 est plus exigeant que celui des CFC, mais là encore, aucune solution ne peut faire l'économie d'un consensus politique. Il faut une volonté politique de limiter les émissions de CO2, si c'est ce que nous voulons.

Il serait donc temps de mener un débat politique honnête sur la question de savoir si les coûts et les incertitudes du réchauffement climatique sont plus importants que les coûts de sa prévention, et si nous voulons assumer ces coûts, et comment nous voulons les répartir. Les réponses à ces questions devraient être légitimées démocratiquement. Certes, ces questions ne sont pas simples, car une augmentation de la teneur en CO2 dans l'atmosphère ne fera pas que réchauffer notre planète et faire monter le niveau des mers. Elle pourrait également entraîner une augmentation des récoltes dans certaines régions, alors que d'autres régions seront stériles, que de petites îles seront inondées et que les régions côtières devront faire face à une augmentation des crachats de mer. Mais une chose est sûre: l'incertitude quant aux conditions climatiques sur la Terre augmente et l'humanité devra s'adapter.

Mais si notre réponse à ces deux questions est oui, nous devrions commencer à laisser dans le sol les sources d'énergie fossiles restantes, d'abord le charbon, la source d'énergie la plus intensive en CO2, puis également le pétrole et le gaz. Même si un arrêt immédiat est politiquement irréaliste. Mais progressivement, avec des restrictions contraignantes pour l'avenir.

Remarquons au passage qu'une alternative souvent évoquée consiste à séquestrer le CO2 issu de la production d'énergie fossile, c'est-à-dire à le pomper à nouveau dans des couches rocheuses profondes et à l'y stocker. Il pourrait être dangereux de compter sur cette solution, car elle pourrait s'avérer plus coûteuse que les gains d'efficacité énergétique et la transition vers des sources d'énergie non fossiles. Dans les deux cas, l'énergie sera plus chère. Il est donc d'autant plus important que nous définissions un cadre clair et contraignant, sans préjuger politiquement de la meilleure solution technologique et économique.

Et si nous décidons, en tant que communauté d'États, de réorganiser notre vie en passant d'une énergie fossile bon marché à une économie neutre en CO2: La solution la plus efficace d'un point de vue économique existe déjà, mais nous hésitons encore à utiliser cet instrument de manière conséquente: Cap & Trade. Cela signifie que les Etats se mettent d'accord sur la quantité de CO2 qui pourra être émise dans l'atmosphère à l'avenir, année après année, et attribuent en contrepartie des certificats d'émission qui peuvent être négociés en bourse. Les importations en provenance des pays qui ne participent pas à l'initiative sont frappées d'un droit de douane afin que les biens liés aux émissions de CO2 ne sapent pas nos efforts. Si nous nous engageons dans cette voie à long terme, avec un volume de certificats qui diminuera dans les années à venir jusqu'à atteindre zéro émission nette de CO2, le capital risque et le capital de croissance seront investis dans de nouvelles solutions et technologies, les entrepreneurs, les scientifiques et les ingénieurs trouveront des moyens d'y parvenir. Certes, cela renchérira l'énergie de manière significative pour nous tous, du moins pendant un certain temps. Et nous devrions être prêts à nous restreindre.

Mais la capacité d'innovation de l'homme ne peut presque pas être surestimée. Si nous avons le courage politique de mettre en place les bonnes conditions-cadres, nous trouverons également des solutions aux défis futurs.

Le greenwashing par des placements financiers durables ne fait pas partie de la solution. Il faut que la politique et la société aient le courage de ne pas déléguer à l'industrie financière un problème que celle-ci ne peut pas résoudre.

Qu'est-ce que cela signifie pour moi en tant qu'investisseur ?

Ne nous laissons pas tromper par les promesses de l'industrie financière. Les placements ESG peuvent être tout à fait judicieux s'ils permettent de mieux concilier vos placements financiers avec vos principes éthiques. Mais gardez une bonne dose de scepticisme face aux promesses de salut de l'industrie financière. En particulier lorsque les produits de placement doivent suggérer une relation de cause à effet, ce que l'on appelle un impact. Cela vaut non seulement, mais surtout, pour les solutions de placement qui investissent dans des marchés liquides.

Les placements durables, ESG et l'impact investing sont surtout bons pour l'industrie financière, car ils portent presque toujours une étiquette de prix plus élevée. Chez True Wealth également, les coûts des instruments de placement externes utilisés (ce que l'on appelle le Total Expense Ratio, TER) sont légèrement plus élevés dans l'univers de placement durable.

Nos propres frais et marges sont toutefois indépendants du fait que vous choisissiez l'univers durable ou l'univers global (c'est-à-dire pondéré par le marché). Cela nous permet de nous engager en faveur de vos objectifs de placement sans conflit d'intérêts.

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test