«Payez-vous en premier. C'est la seule façon de constituer votre fortune.»

Trois fois dix pour cent: Comment épargner pour un avenir meilleur

Une fortune permet de réaliser ses rêves. Ou vous fait tout simplement vous sentir bien. Mais comment se constituer un capital si l'on n'en a pas encore?

Pourquoi peut-il encore se payer un si beau voyage? Avec quoi ont-ils payé leur maison? Comment se fait-il qu'elle puisse vivre six mois sans travail pendant qu'elle crée son entreprise? Ceux qui n'ont pas de fortune, mais qui aimeraient en avoir une, se posent rapidement ce genre de questions.

Certaines personnes peuvent réaliser leurs rêves parce qu'elles sont nées riches. Mais la plupart d'entre nous n'ont pas reçu l'argent à la naissance. Ce qui ne veut pas dire que nous devons renoncer à nos rêves. Nous devons simplement être un peu plus stratégiques si nous voulons les réaliser.

Beaucoup de gens se mettent en tête d'économiser. Presque autant échouent mois après mois. Parce que le plan ressemble généralement à ça: Ce qui reste à la fin du mois, je le mets de côté. Mais ce qu'il reste réellement est souvent peu, voire pas du tout. Pour ceux qui voient l'épargne de cette manière, rien que d'y penser devient vite frustrant.

Il vaut mieux se rendre à l'évidence: Economiser signifie toujours renoncer. Mais économiser est aussi une décision. La décision de préférer avoir plus à l'avenir. Par exemple, ne pas commander le déjeuner aujourd'hui au take-away. Mais plutôt aller manger un bon repas plus tard lors d'un voyage.

Tu dois faire de cette décision ta priorité. Paye-toi d'abord toi-même. C'est la seule façon de faire croître ton capital. Et ce, mois après mois: quand un nouveau salaire arrive, la première chose à faire est de constituer des réserves.

Il est préférable d'économiser automatiquement

Mettre d'abord de l'argent de côté – techniquement, c'est très simple. Tu donnes à ta banque un ordre permanent et ton argent est déjà sur un autre compte. Il n'est alors plus disponible pour les dépenses quotidiennes. C'est aussi simple que ça. Et ton plan d'épargne doit aussi être simple pour que tu puisses le tenir.

Trois fois dix pour cent

Il ne reste plus qu'à savoir combien? Ici aussi, nous nous simplifions la vie. Je te propose une règle empirique simple avec laquelle tu peux commencer. Économise trente pour cent de ton revenu brut, divisé en trois versements égaux de dix pour cent chacun. (Plus tard, lorsque tu auras tenu ton plan d'épargne pendant quelques mois, tu pourras adapter les valeurs, peut-être qu'elles correspondront encore mieux à ta situation personnelle. Pour commencer, la règle de base de trois fois dix pour cent devrait être bonne).

Mais réfléchissons d'abord brièvement aux raisons qui te poussent à épargner. Cela inclut tout ce qui rendra ta vie meilleure à l'avenir. Y compris tes rêves. Mais pas seulement. Pour construire un patrimoine, ces trois thèmes sont importants:

- Ton année prochaine. Tu épargneras 10% pour cela.

- Tes grands objectifs. Pour cela, tu investis dix pour cent.

- Ta retraite. Pour cela, tu investis dix pour cent dans ta prévoyance.

Economiser pour l'année prochaine

Tu pars en vacances? Tu achètes des cadeaux avant Noël? Tu as besoin de remplacer deux dents ou quatre disques de frein sur ta voiture? Pour beaucoup de choses, tu n'as pas besoin d'argent tous les mois. Mais à un moment ou à un autre de l'année, oui.

Mets de côté dix pour cent de ton revenu pour les urgences et le luxe de l'année prochaine. Tu auras besoin de cet argent au cours de l'année. Tu devrais donc pouvoir disposer rapidement de ton avoir. Pour cela, un compte d'épargne classique est idéal. C'est très liquide – mais tu ne peux pas t'attendre à un rendement réel.

Investir pour les grands objectifs

Tu veux acheter une maison un jour? Faire un tour du monde? Créer une entreprise? Peut-être que tu sais déjà quel grand objectif tu veux poursuivre avec ta fortune. Peut-être que tes rêves ne se concrétiseront que plus tard. Dans ce cas, c'est un sentiment agréable d'être prêt pour tout ce qui peut arriver.

Mets aussi dix pour cent de côté pour tes plus grands objectifs. Comme tu n'auras pas besoin de cet argent tout de suite, tu peux penser à plus long terme. Sur un horizon de temps moyen ou long, ce ne sont pas seulement tes propres versements qui contribuent au succès de l'investissement. Mais aussi les rendements que tu obtiens en cours de route. Et que tu peux réinvestir année après année. C'est ainsi que les intérêts composés font des miracles (calculez l'effet avec notre calculateur d'intérêts composés).

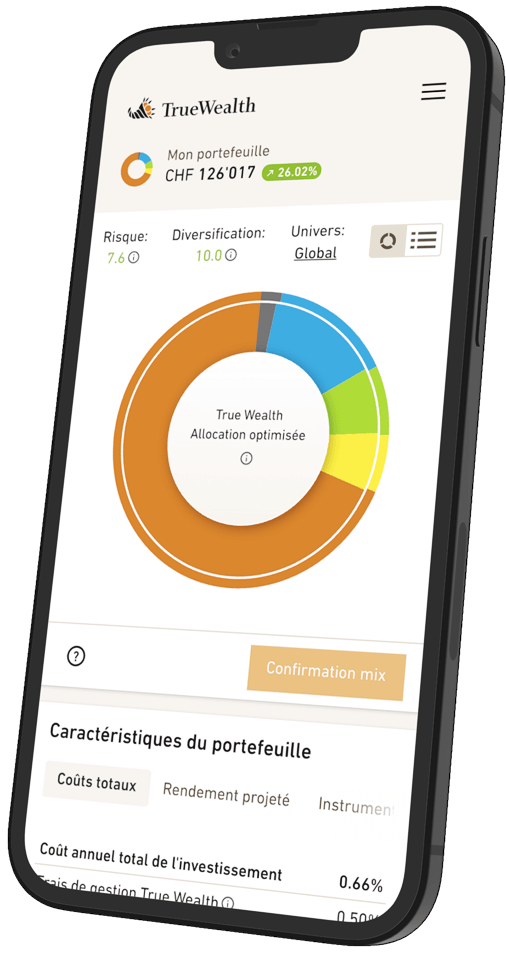

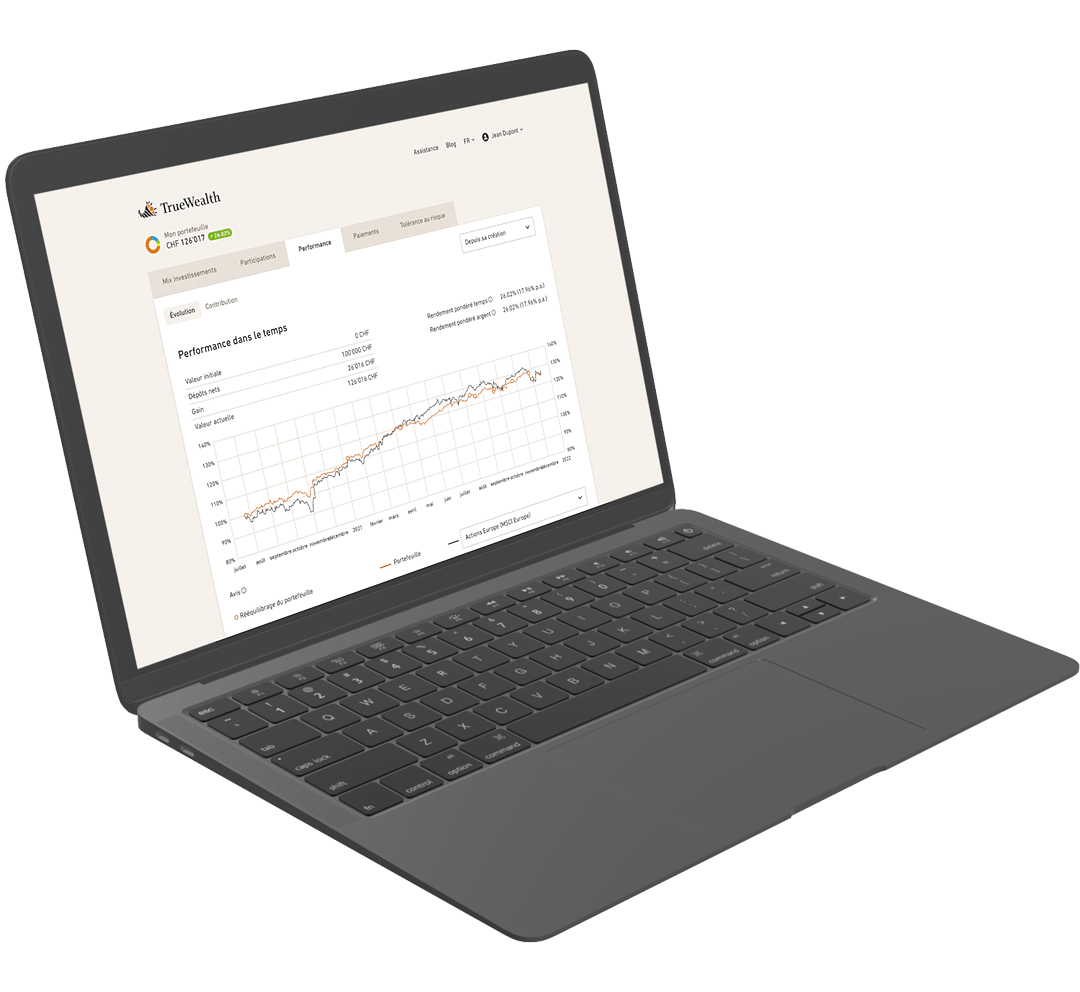

Pour cela, il te faut le type de placement adéquat. Dans une gestion de patrimoine professionnelle comme celle de True Wealth, tu trouveras des propositions optimisées pour les placements à moyen et long terme. Effectue un versement mensuel ou un ordre permanent. Et regarde ton patrimoine investi croître.

Prévoyance pour la retraite

Un jour, tu cesseras de travailler dans ton métier. Tu recevras alors l'AVS, mais elle ne te suffira pas pour vivre. C'est aussi pour cette raison que tu construis un patrimoine. L'Etat trouve cela bien et favorise donc fiscalement tes versements à la caisse de pension et au 3e pilier.

Mets donc dix pour cent de côté pour ta retraite. Ton employeur en verse automatiquement une partie à la caisse de pension. Le reste, tu l'investis toi-même dans le troisième pilier (pour les employés, le maximum est actuellement de 7056 francs par an).

Chez True Wealth, le Pilier 3a n'est qu'à un clic de la gestion de patrimoine et ne coûte pas de frais de gestion. De plus, nous ouvrons pour toi jusqu'à cinq comptes 3a au fil des ans, ce qui te permet d'atténuer la progression fiscale même en cas de retrait de capital.

Un ordre permanent par compte cible

Premièrement, le compte d'épargne pour tes besoins en liquidités l'année prochaine. Deuxièmement, le compte de placement pour tes investissements. Troisièmement, ton troisième pilier. C'est gérable. Définis donc les trois comptes sur lesquels tu effectueras tes virements automatiques chaque mois. Définis les montants et mets en place un ordre permanent pour chaque compte. Et c'est tout.

70% pour chaque jour

Une fois que tes réserves ont quitté le compte de salaire, il te reste 70% de ton revenu à disposition pour les dépenses de la vie quotidienne. Et c'est une bonne chose: Ce qui n'est plus sur ton compte, tu ne peux pas le dépenser par erreur. Tu répartis les 70% pour les besoins quotidiens comme suit:

10 pour cent d'argent de poche. Commençons par ce qui est amusant à dépenser. Offre-toi ce qui te rend heureux. Tu préfères aller manger un bon repas? Tu préfères acheter une paire de belles chaussures en plus? L'essentiel est que tu fasses ton choix en connaissance de cause (et que tu n'y consacres pas plus de 10% de ton revenu).

60% de produits de première nécessité. Avec 60% de ton revenu brut, tu devrais pouvoir payer tout ce qui est nécessaire à la vie. Il s'agit des frais fixes comme le loyer, les impôts et les assurances. En outre, toutes les autres factures. Et tes dépenses régulières pour la nourriture et un besoin de base en vêtements.

Voici comment créer ton patrimoine

Le ménage suisse moyen parvient à couvrir les dépenses vitales avec 60% du revenu disponible du ménage. C'est ce qui ressort de l'enquête sur le budget des ménages 2020 de l'Office fédéral de la statistique et correspond à peu près aux valeurs des années précédentes. Le revenu disponible moyen du ménage (après impôts, cotisations sociales et primes d'assurance maladie) est de 81 000 francs.

Plus ton revenu est élevé, plus tu devrais pouvoir mettre de côté chaque mois. Et si ton revenu n'est pas (encore) si élevé, tu peux te fixer des objectifs plus sportifs que le Suisse moyen.

Ton patrimoine augmentera. Et ton avenir t'en remerciera.

Liens

- Office Fédéral de la statistique: Enquête sur les revenus et les dépenses des ménages de 2020

Une version précédente de cet article a été publiée le 13.11.2015

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test