Inflation: L'impôt que personne ne veut payer

L'inflation grignote les revenus et la fortune, comme un impôt. C'est l'impôt que nous n'avons jamais choisi démocratiquement – mais que quelqu'un doit payer malgré tout.

Si vous avez de la fortune, vous voyez votre pouvoir d'achat se réduire. L'inflation le grignote. Pour la plupart des gens, ce n'est pas une question de vie ou de mort. Mais très certainement une question de niveau de vie. Ils peuvent continuer à couvrir leurs besoins de base. Mais pourrez-vous encore vous offrir des vacances l'année prochaine, comme vous le faisiez avant la pandémie? Une nouvelle voiture électrique est-elle envisageable – ou le moteur à essence doit-il encore tenir quelques années?

L'inflation ne touche pas seulement les plus fortunés. Elle touche chacun d’entre nous à sa manière. Celui qui vit d'une petite rente et n'avait peut-être déjà pas les moyens de s'offrir des légumes frais, passe maintenant aux pâtes les moins chères – et ne pourra peut-être plus payer son loyer demain. En Égypte, celui qui n'avait déjà presque pas les moyens d'acheter son pain avant l'inflation devra peut-être bientôt mourir de faim. Les prix du blé explosent – et les salaires ne suivent pas.

En période d'inflation, tout le monde est perdant: À commencer par les personnes peu fortunées qui pensaient être prospères. Jusqu'aux pauvres, dont on pensait qu'ils n'avaient plus rien à perdre.

Gagner en période d'inflation – c'est ce que font principalement les personnes ayant des dettes importantes, comme un prêt hypothécaire. Si l'inflation ronge la valeur nominale de l'hypothèque et que le bien immobilier conserve sa valeur, la fortune s'accroît. Cependant, ceux qui gagnent de cette manière ne doivent pas se réjouir trop vite. Parfois, les États ponctionnent les bénéfices sans tarder. L'Allemagne l'a fait deux fois: À partir de 1924 avec l'impôt sur les intérêts immobiliers. Et à partir de 1952 avec la taxe de péréquation des charges.

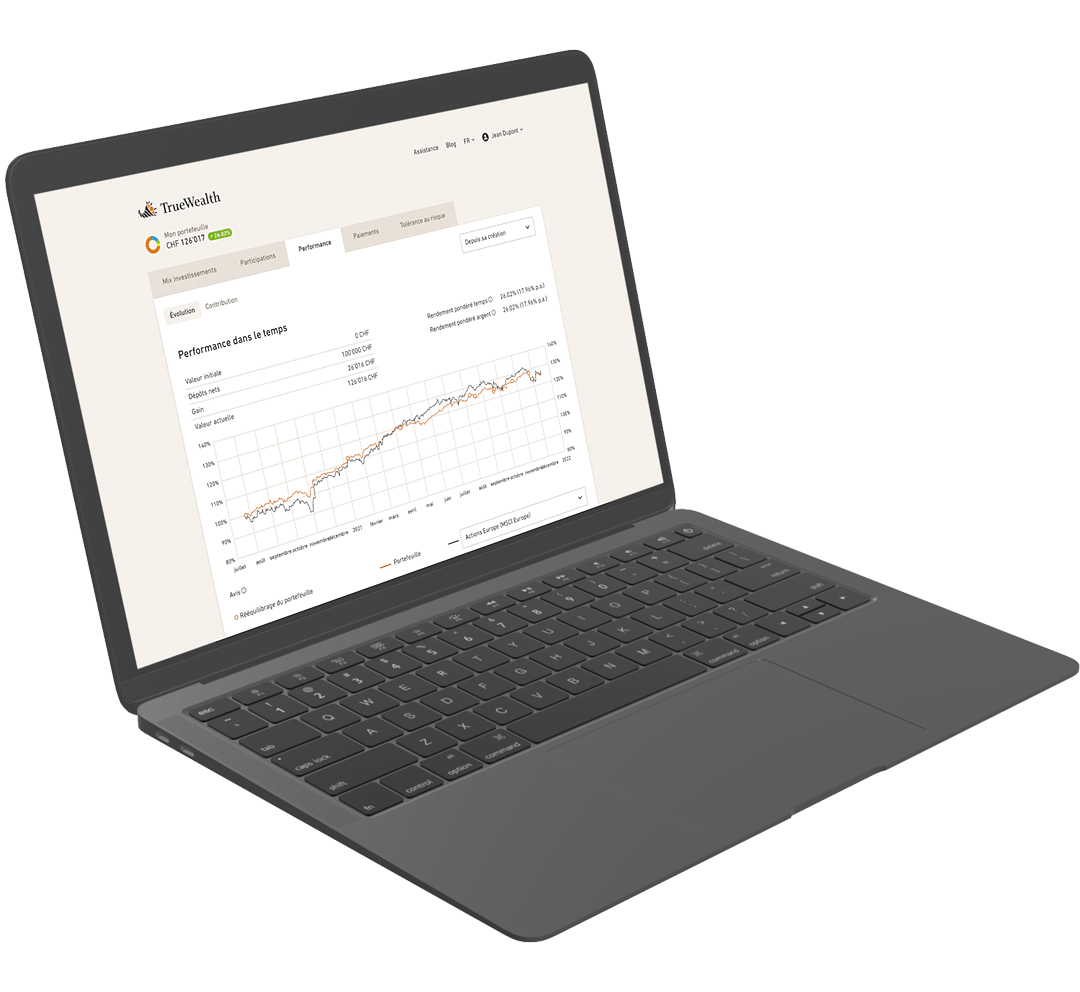

Disons-le ainsi: Les profits ne sont pas le problème dans les phases d'inflation. Pour la plupart des personnes disposant d’une fortune, l'objectif est avant tout d'enrayer la baisse. Une gestion professionnelle peut y contribuer – et heureusement, dans le monde numérique, la gestion de fortune est accessible à beaucoup de monde.

L'inflation agit comme un impôt supplémentaire sur le revenu et la fortune – pour nous personnellement. Mais l'État en profite-t-il vraiment?

Bien sûr, si l'État a des dettes, l'inflation aboutit à première vue au même résultat que de nouveaux impôts. En effet, lorsque l'argent perd sa valeur, les dettes de l'État se dévaluent également. Plus il y a de dettes, plus elles perdent de la valeur, mieux c'est pour les caisses de l'État.

De nombreux économistes disent donc: L'inflation est fondamentalement une taxe. Quelqu'un doit payer pour ce que l'État dépense. Cela semble logique. Mais il s'agit d'un impôt qui n'est pas légitimé démocratiquement et qui entraîne d'importants dommages collatéraux. Et il n'est même pas équitable, pour reprendre un terme à la mode.

Les questions suivantes se posent.

Qui doit payer? Tout le monde de manière égale – ou les riches en particulier? Quand sera-t-il payé? En même temps que les dépenses publiques – ou beaucoup plus tard? Et qui détermine la manière dont il sera payé? Les citoyens et leurs représentants élus dans le cadre d'un processus démocratique?

Si nous ne sommes pas d'accord politiquement en matière de taxation, l'inflation nous rattrapera. La dévaluation de la monnaie sera alors utilisée pour payer les impôts que personne ne voulait payer.

Alors, pouvons-nous dire: L'inflation est voulue? Et, si oui, qui la veut? Ou bien l'inflation vient-elle de se matérialiser et nous ne savons pas encore exactement ce qu'il faut faire?

Mais une question ne l’est plus. Y a-t-il de l'inflation?

Oui, il y en a.

Quel est le taux d’inflation en août 2022?

Les derniers chiffres aujourd'hui sont ceux d'août 2022, où l'on voit: Le coût de la vie en Suisse n'a cessé d'augmenter ces derniers mois. En juillet 2022, les prix à la consommation ont augmenté de 3,4% sur ces douze derniers mois. Avec une telle valeur, les prix en Suisse peuvent presque encore être considérés comme stables.

Avec une hausse des prix de 3,4%, la Suisse reste un îlot de béatitude: En août 2022, les prix à la consommation ont augmenté de 8,9% en glissement annuel en Allemagne et de 8,5% aux États-Unis. En juillet 2022, le taux d'inflation aux États-Unis était encore plus élevé, à 9,0 pour cent. Depuis août 2021, le taux d'inflation n'avait jamais augmenté que jusqu'au printemps 2022. Et au Royaume-Uni, le taux d'inflation a même atteint 10,1%.

Taux d'inflation annuel en Suisse. L'inflation totale comprend tous les prix. L'inflation de base comprend tous les prix, sauf ceux de l'alimentation et de l'énergie.

Le temps de l'inflation sera-t-il bientôt révolu?

Le fait que les prix aux États-Unis aient légèrement baissé depuis août 2022 est considéré par les optimistes comme une lueur d'espoir. Ils pensent que l'inflation n'est que temporaire – et qu'elle sera bientôt terminée.

Les optimistes s'appuient sur le fait que les prix de l'énergie et des denrées alimentaires ont particulièrement augmenté. Ce sont deux biens qui sont actuellement plus rares et moins exportés en raison de la guerre en Ukraine. Après la fin de la guerre, disent les optimistes, les prix pourraient rapidement revenir à la normale.

Mais ils pourraient se tromper. Après tout, une pénurie de l'offre n'est qu'un des facteurs qui peuvent faire monter les prix.

Comment l'inflation apparaît-elle réellement?

Dans les manuels d'économie, les économistes examinent généralement trois principaux facteurs d'inflation: L'offre, la demande et la masse monétaire.

Une masse monétaire élevée est une condition de l'inflation. L'inflation ne peut se produire que si la masse monétaire est suffisamment importante, c'est-à-dire lorsque la quantité de biens présents dans l'ensemble de l'économie correspond à une masse monétaire trop importante. Cette condition est remplie: La masse monétaire a été massivement étendue. Nous verrons plus tard comment cela peut se produire.

Si nous observons une masse monétaire élevée, le facteur suivant à prendre en compte est l'offre. Si l'offre devient rare, alors la demande globale de biens dépasse l'offre globale de biens. Si l'offre ne peut alors pas augmenter soudainement (rareté), mais qu'il y a suffisamment d'argent dans le système (masse monétaire), alors les prix augmentent et l'inflation s'installe.

Pourquoi l'inflation continue-t-elle à augmenter?

Si les travailleurs sentent, lorsqu'ils font leurs courses, que le coût de la vie augmente, ils exigent des salaires plus élevés. S'ils obtiennent ce qu'ils demandent, ils peuvent continuer à se permettre de consommer autant qu'avant. La demande reste trop élevée.

Si les entreprises paient désormais des salaires plus élevés, leurs bénéfices diminuent. Si elles le peuvent, elles augmentent donc les prix. Les consommateurs, dont la plupart sont également des travailleurs, le remarquent et demandent des salaires plus élevés.

Tout le monde – les travailleurs comme les entrepreneurs – remarque que tous les biens et services deviennent de plus en plus chers. C'est pourquoi ils n'attendent plus pour faire leurs courses. Ils achètent immédiatement des choses pour lesquelles ils auraient pu attendre quelques mois. La raison: Dans quelques mois, ces biens seront plus chers. Ce qui augmente la demande. Mais l'offre n'a pas augmenté. C'est pourquoi les prix augmentent.

Quelle que soit la dynamique que nous observons dans l'inflation: Partout, nous voyons une spirale de négociations dans laquelle les prix basculent vers le haut. Personne ne veut perdre, mais les négociations font perdre beaucoup de temps, alors que l'on pourrait faire des choses plus utiles, et c'est pourquoi tout le monde finit par perdre.

Pourquoi l'inflation n'a-t-elle pas commencé plus tôt?

Lorsque la masse monétaire augmente, l'inflation peut survenir – nous venons de le voir. Mais alors pourquoi l'inflation n'est-elle pas apparue il y a déjà longtemps? Après tout, les banques centrales du monde occidental n'ont pas commencé à augmenter la masse monétaire depuis hier – mais depuis plus d'une décennie.

De combien la masse monétaire a-t-elle augmenté aux États-Unis?

Les États-Unis ont lancé un programme appelé «Quantitative Easing» après la crise financière de 2008. Le 25 novembre 2008, la Réserve fédérale a annoncé qu'elle allait acheter jusqu'à 600 milliards de dollars de titres adossés à des créances hypothécaires (MBS). Le premier programme, QE1, était limité dans le temps. Mais il a été prolongé, en 2010 avec QE2 et en 2012 avec QE3. Il a toujours été poursuivi par la suite. Et en mars 2020, au moment du déclenchement de la pandémie, il a été à nouveau complété par le programme QE4.

Au cours des 14 années qui ont suivi le début du programme, le bilan la Fed, la banque centrale américaine, est passé de 925 milliards de dollars à près de 9'000 milliards de dollars, soit presque dix fois plus.

Le bilan total de la Fed: De 925 milliards de dollars US en septembre 2008 à 8'851 milliards en août 2022. Source: Federal Reserve Board.

Quels pays ont augmenté la masse monétaire?

Les États-Unis ne sont pas les seuls à avoir augmenté la masse monétaire.

À partir de 2010, l'Europe s'enfonce dans une crise de la dette. La Banque centrale européenne lance un programme similaire. D'abord commencé de manière limitée, puis étendu, avec les mots avec lesquels Mario Draghi est entré dans l'histoire en juillet 2012: «Whatever it takes». Le résultat: Là aussi, un quasi-décuplement du total des actifs pour atteindre près de 8'800 milliards d'euros en mai 2022.

La Suisse rejoint ses grands voisins, mais ne fait que quintupler le total de son bilan dans la même période, passant d'environ 200 milliards à 1'000 milliards de francs suisses.

Le Japon a commencé son expansion bien plus tôt. La bulle spéculative sur le marché boursier et immobilier japonais a éclaté au début des années 1990. Jusqu'en 1999, ils ont essayé de réduire les taux d'intérêt les uns après les autres. Puis le taux d'intérêt a atteint zéro – et le Japon a commencé à acheter des obligations à grande échelle.

Comment une banque centrale augmente-t-elle la masse monétaire?

Tout le monde aime parler de la planche à billets. Mais il ne s’agit pas de billets de banque. Voici les instruments:

1. Baisser les taux d'intérêt directeurs. C'est ainsi qu'une banque centrale abaisse les rendements des prêts à court terme. Par exemple, pour les dépôts d'épargne ou les fonds du marché monétaire. Le résultat: Les prêts des banques commerciales deviennent moins chers pour tout le monde. Cet argent peut alors être utilisé pour racheter des entreprises ou acheter des biens immobiliers. La masse monétaire augmente parce que les prêts dans le système bancaire commercial augmentent. Dans le bilan de la banque centrale, cette première mesure est presque invisible (uniquement dans le contexte des réserves que les banques commerciales doivent détenir. À la BCE, elles sont actuellement de 1%, à la BNS de 2,5%).

Cette première mesure n'a pas d'effet immédiat sur les taux d'intérêt des placements à long terme. Cela nécessite également:

2. Des achats massifs d'obligations. La banque centrale achète ici des obligations, souvent celles de son propre gouvernement, dans le cadre d'actions dites d'open market. Contrairement à la première mesure, cette expansion est très clairement visible dans le bilan de la banque centrale. Par ces achats d'obligations, la Banque nationale monétise les dettes de l'État: C'est-à-dire qu'un excès de dette est remplacé par un excès d'argent, un mal pour un autre. Il est mal vu que la Banque nationale achète les nouvelles émissions d'obligations d'État directement auprès du Trésor. C’est pour cela que la Banque nationale achète les obligations d'État sur le marché secondaire auprès de tiers. Mais cela leur donne à nouveau l'envie de souscrire aux prochaines nouvelles émissions de l'État. L'État reçoit ainsi de l'argent frais qu'il peut à nouveau dépenser (pour du personnel supplémentaire, des infrastructures, des chèques de relance et de la monnaie hélicoptère). En outre, la banque centrale fait grimper le prix des obligations avec ses achats. Cela fait baisser le rendement. La banque centrale fait donc également baisser les taux d'intérêt à long terme.

(Pour en savoir plus sur le lien apparemment paradoxal entre le prix et le taux d'intérêt des obligations, consultez notre article: Les obligations en période d'inflation: Soudain, ce qui était sûr ne l’est plus).

Peut-on combattre une crise avec plus d'argent?

Au cours des dernières décennies, les banques centrales ont toujours augmenté la masse monétaire en cas de crise. Pour se sauver, elles ont alors pris les mesures suivantes:

1. En rachetant les créances douteuses. Au début du premier cycle d'assouplissement quantitatif américain en 2008, l'objectif principal était de stabiliser le marché après la chute de Lehman Brothers. Les prêts se trouvaient déjà sur le marché sous forme d'hypothèques, dont certaines avaient une cote de crédit extrêmement douteuse; ces hypothèques étaient appelées subprimes. La masse monétaire excessive avait déjà été créée dans le système bancaire commercial. La Fed a seulement empêché qu'elle ne disparaisse à nouveau – que le crédit ne s'effondre et que les liquidités ne se tarissent.

2. En encourageant le nouveau crédit. En mars 2020, au début de la pandémie, de nombreux citoyens et politiciens avaient espéré que la Banque centrale européenne pourrait venir en aide avec plus d'argent. Mais après la crise de la dette souveraine, la BCE avait déjà connu de nombreuses années de «Whatever it takes» de Mario Draghi. En conséquence, il ne restait pratiquement plus d'obligations à acheter sur le marché; elle les avait déjà toutes achetées. Dans un discours mémorable, Christine Lagarde a donc déclaré qu'elle ne pouvait rien faire – la responsabilité d'une relance incombait aux États: «Je ne pense pas que quiconque doive attendre d'une banque centrale qu'elle soit la première à réagir. C'est d'abord et avant tout fiscal». Les États ont agi. Ils ont assoupli le plafond de la dette. Ils ont contracté de nouveaux emprunts. Et ils ont rendu possible ce qui avait été interdit pendant des décennies: Que dans l'UE, la communauté garantisse les prêts – et non plus seulement les pays individuels. L'argent de l'aide a ainsi pu circuler – et la BCE a reçu de nouvelles obligations d'État qu'elle a pu acheter pour son bilan.

Deux exemples, deux banques centrales, deux crises différentes. Et pourtant, au final, la même recette. Plus d'argent résout toutes les crises. Quiconque s'en tient au manuel ne devrait pas faire cela. Car celui-ci, comme nous l'avons vu plus haut, dit: Une plus grande masse monétaire est accompagnée par le danger de l'inflation.

Dans le premier cas, la Fed n'a pas éteint l'incendie. Dans le second cas, la Banque centrale européenne a délibérément versé de l'huile sur le feu.

Mais le manuel n'a-t-il pas tort? Après tout: Le danger de l'inflation existe depuis des décennies. Mais pendant très longtemps, l'inflation est restée en arrière-plan – jusqu'à récemment.

Pourquoi l'inflation n'arrive-t-elle que maintenant?

Selon les statistiques officielles, l'inflation ne fait que commencer. Auparavant, elle était modérée, et une légère hausse des prix est considérée comme une stabilité des prix – deux pour cent est considéré comme normal (nous verrons plus loin à quel point c'est normal).

En Allemagne, l'inflation n'a franchi la barre des deux pour cent qu'en avril 2021. Aux États-Unis, le moment est venu en mars 2021: Pour la première fois depuis longtemps, il y avait un 2 avant la virgule, à 2,6 pour cent.

Mais les statistiques officielles de l'inflation ne mesurent que les prix à la consommation – pas les prix des actifs. Or, la valeur marchande d'actifs tels que l'immobilier et les actions n'a cessé d'augmenter depuis le début de l'assouplissement quantitatif. Une telle situation de hausse des prix des actifs couplée à des prix à la consommation stables est désormais appelée inflation des actifs.

L'inflation des actifs n'est-elle pas là depuis longtemps?

Depuis la fin de la crise financière, (presque) toutes les classes d'actifs ont augmenté, des actions aux obligations en passant par l'immobilier. Le 25 novembre 2008, la surabondance d'argent a commencé avec le QE1. Au cours des 10 années allant du 1er décembre 2008 au 1er décembre 2018, on a assisté aux augmentations suivantes:

- Les obligations de 23% (indice du Trésor américain de 1'766 à 2'171).

- Immobilier de 41% (indice Case Shiller de 150 à 212).

- les actions de 242% (l'indice S&P500 passant de 731 à 2'506).

En d'autres termes: Tout a augmenté. Même les classes d'actifs étant normalement considérées comme inversement corrélées ont augmenté en même temps. Seules les matières premières n'ont pas vraiment performé au cours de cette décennie (mais d’autant plus pendant la crise ukrainienne). Le GSCI, qui connaît de nombreuses fluctuations, n'a réussi à gagner que 10%.

Les actions ont particulièrement bien progressé. Parce que les taux d'intérêt nominaux des obligations étaient bas. Et donc le mot parmi les professionnels de Wall Street était: Il n'y a pas d'alternative aux actions. Ils ont même inventé leur propre acronyme pour cela: TINA – There Is No Alternative. Les prix des actions connaissaient surtout une direction: Vers le haut.

Pourquoi les prix à la consommation n'ont-ils pas augmenté depuis longtemps?

La masse monétaire est de plus en plus importante. Avec la hausse du prix des actions et de l'immobilier, la fortune privée augmente. Comment se peut-il que les prix à la consommation n'aient pas augmenté depuis longtemps?

Revenons-en au manuel.

Une masse monétaire importante ne fait que garantir que l'inflation peut se produire – elle ne signifie pas que l'inflation se produira réellement. Pour que les prix augmentent, il faut qu'une offre trop faible réponde à une demande trop forte.

La demande était importante. L'argent frais et les fortunes élevées l'ont stimulée. Mais dans le même temps, l'offre a également augmenté – et ce depuis bien plus longtemps, pas seulement depuis 2008. Il y a deux raisons principales à cela:

1. La technologie fait de grands bonds en avant. Avec les logiciels, l'automatisation, les robots et l'intelligence artificielle, la productivité a augmenté. Cela a permis de créer une plus grande quantité de biens et de services au même coût. Il n'y a pas eu de pression sur les prix. C'est aussi parce qu'aujourd'hui les robots et les algorithmes font souvent le travail qui était auparavant effectué par les humains.

2. La mondialisation apporte une main-d'œuvre bon marché. Depuis l'ouverture de la Chine communiste au capitalisme, le pays est devenu l'établi du monde. Et ce qui n'est pas produit en Chine vient du Vietnam, de l'Indonésie, du Bangladesh et de bien d'autres pays. Il y a toujours eu un nouveau pays dont la main-d'œuvre sert une économie de plus en plus mondialisée. Ainsi, les salaires ont augmenté dans les différents pays, mais au niveau mondial, ils ont en fait diminué en termes réels.

Cela a ralenti les prix à la consommation pendant longtemps. Seuls les prix des actifs ont augmenté. Mais les loyers ne devraient-ils pas au moins augmenter lorsque les prix de l'immobilier augmentent?

Mais pourquoi l'inflation commence-t-elle maintenant?

En mai 2022, le monde ressemble à ceci: Le chômage est faible. Presque tous ceux qui le souhaitent ont un emploi. Ni le blé ni le pétrole ne proviennent de zones de guerre. Et à cause des nouveaux lockdowns, il y a moins de vélos et de smartphones en provenance de Chine. Ce sont les ingrédients d'une inflation de l'offre qui se résorberait d'elle-même.

Ce qui est plus problématique, c'est que l'économie est en plein essor – et donc qu'il y a plein emploi. La plupart d'entre nous n'aiment pas entendre cela. Mais le plein emploi est l'ennemi de la stabilité des prix. Tant que pour chaque emploi, il y a quelqu'un d'autre qui souhaite l'occuper, il n'y a pas d'inflation. Mais si les travailleurs se raréfient et peuvent changer d'emploi d'un geste de la main, et augmenter leur salaire de peut-être 20% après un changement, alors l'inflation devient imparable.

Si l'inflation n'est pas seulement due à des problèmes dans la chaîne d'approvisionnement, mais au moins en partie à l'emballement de l'économie, seule une récession peut parvenir à l'arrêter.

Comment mettre fin à l'inflation?

La réponse est simple: Avec des mesures dures. La banque centrale peut mettre fin à l'inflation en augmentant les taux d'intérêt et en réduisant son bilan. Contrairement à l'expansion de la masse monétaire, cette mesure est effectivement facile à mettre en place.

Le légendaire économiste britannique John Maynard Keynes a dit à ce sujet: «Vous pouvez mener un cheval à la fontaine, mais il doit boire lui-même.» Ce n'est que si les ménages et les entrepreneurs privés veulent le crédit que le système bancaire commercial peut créer de la monnaie. Et ce n'est que lorsque les États l'émettent que les banques centrales peuvent l'imprimer.

Une banque centrale, par contre, peut freiner à fond toute seule, sans aide extérieure. Et qui plus est: Freiner fort est plus facile qu'accélérer. Mais comme un chauffeur qui doit freiner, elle le fera probablement avec prudence – plus lentement qu'elle ne le pourrait.

À dater du gouverneur de la Fed, Alan Greenspan, on observe le schéma suivant: La banque centrale va continuer à augmenter les taux d'intérêt par très petits pas jusqu'à ce que quelque chose se brise un peu. Si cela mène à une récession, elle peut alors recommencer à les baisser tout de suite.

Mais si la banque centrale est trop prudente, elle peut prolonger les souffrances. Et c'est généralement la réponse compliquée à la question de savoir comment mettre fin à l'inflation. Dans les années 1970, les États-Unis ont connu deux récessions suivies de quatre ans de faible croissance, ainsi qu’une inflation galopante – la combinaison de stagnation et d'inflation que nous connaissons aujourd'hui sous le nom de stagflation.

Cette phase n'a pris fin que lorsque le président de la Fed, Paul Volcker, a relevé les taux d'intérêt directeurs en 1979 – et a adopté tout un ensemble de nouvelles mesures contraignantes. Nous connaissons aujourd'hui cet ensemble de mesures sous le nom de «choc Volcker». Et ce fut bel et bien un choc: Les taux hypothécaires ont atteint 18%.

L'inflation est-elle souhaitable aujourd'hui?

Le mandat des banques centrales est clair. Presque toutes les banques centrales du monde ont la stabilité des prix dans leur mandat. Pour certaines d'entre elles, le mandat inclut aussi explicitement la création des conditions du plein emploi – par exemple, à la Réserve fédérale américaine.

Afin d'atteindre à nouveau le plein emploi après la crise financière de 2008, le Conseil de la Réserve fédérale vise depuis lors un objectif d'inflation de 2%. L'inflation est devenue un objectif qui peut être énoncé publiquement – et que l’on veut même atteindre.

Depuis lors, les présidents de la Fed, de Ben Bernanke à Jerome Powell en passant par Janet Yellen, ont même regretté, lors d'apparitions publiques, de ne pas avoir atteint cet objectif d'inflation. En langage clair, ils ont dit: Nous devrions en fait imprimer encore plus d'argent que ce que nous faisons déjà. Et nous pouvons le faire en toute sécurité.

Est-il possible de maîtriser l'inflation?

Tout le monde a souhaité un peu d'inflation ces dernières années. Mais ce que personne ne souhaite vraiment, c'est une situation comme celle de Goethe. «Je n’arrive plus à me débarrasser des esprits que j’ai appelés», se lamente son apprenti sorcier dans la ballade de 1797, tandis que les fantômes inondent la maison.

C'est exactement ce qui peut arriver avec l'inflation.

Il existe plusieurs exemples dans l'histoire où l'inflation est devenue incontrôlable. Le cas le plus spectaculaire en Europe centrale est l'hyperinflation de la République de Weimar. L'inflation a commencé avec la Première Guerre mondiale en 1914, d'abord lentement, puis de plus en plus rapidement – jusqu'à ce que la baisse de valeur en 1923 prenne des caractéristiques absurdes.

Cent trillions de marks. Cela semble beaucoup d'argent. Pourtant, à la mi-novembre 1923, on ne pouvait acheter que quatre pains de seigle en Allemagne avec cette somme. L'inflation n'a pris fin que lorsqu'une nouvelle monnaie a été introduite le 15 novembre: Le Rentenmark. Avec elle, 100 trillions de Reichsmarks sont devenus 1 Rentenmark.

Nous n'avons pas besoin de remonter 100 ans en arrière pour trouver d'autres exemples. Il y a eu des hyperinflations à maintes reprises. Parmi les exemples récents d'hyperinflation, citons le Venezuela (2019), le Zimbabwe (2008) et la Yougoslavie (1994) – où les anciennes monnaies se sont effondrées et ont dû être remplacées par de nouvelles.

Pour juguler l'inflation, de nombreux pays ont recours à une réforme monétaire, même lorsqu'ils ne connaissent pas encore d'hyperinflation. L'Argentine et la Turquie ont toutes deux connu des décennies d'inflation de 10 à 30% par an, et toutes deux ont introduit de nouvelles monnaies.

Toutefois, le succès de ces réformes monétaires a été très éphémère. L'inflation est rapidement revenue aux anciens niveaux. Les habitants du pays s'étaient habitués à l'inflation. La confiance dans leur propre monnaie restait faible. Et ceux qui le pouvaient ont changé leur argent en devises fortes le plus rapidement possible, de préférence en dollars américains ou en euros.

Qui peut se permettre des mesures contraignantes?

L'un des rares cas où une banque centrale a rétabli durablement la confiance a été celui des États-Unis à la fin des années 70, avec le choc Volcker. Le dollar a retrouvé sa force d'antan et est resté la monnaie de réserve mondiale.

Le prix à payer: Des taux hypothécaires de 18%. En 1979, la Fed a fortement augmenté les taux directeurs pour les porter à 17,6 %. En 1981, ils sont encore plus élevés, à 22,36%.

Mais si telle est la solution, la question est la suivante: Les États-Unis pourront-ils encore payer les intérêts de leur dette après une telle hausse des taux?

À la fin de l'année 2021, le solde de la dette fédérale s'élève à plus de 28'000 milliards de dollars. Avec un taux d'intérêt de 20%, cela signifie une charge d'intérêt présumée de 5'600 milliards de dollars – presque autant que ce que le gouvernement a dépensé en 2021 en premier lieu (6'800 milliards).

Arrêter tous les services publics, licencier tous les employés du gouvernement – juste pour rembourser la dette? Il est peu probable que des politiciens démocratiquement élus veuillent recourir à de tels moyens.

Une solution comme celle de la République de Weimar semble plus concevable: L'État était le principal bénéficiaire de l'hyperinflation. Ses dettes s'élevaient à 154 milliards de marks en 1923. Lorsque la nouvelle monnaie, le Rentenmark, est introduite le 15 novembre 1923, elle ne représente plus que 15,4 pfennigs. L'État a ainsi éliminé ses propres dettes. L'État a récupéré la plus-value des propriétaires dont les dettes hypothécaires ont expiré sans valeur, dans le cadre de l'impôt sur les intérêts immobiliers.

Dans la République de Weimar, ce sont surtout les coûts de la Première Guerre mondiale qui étaient inscrits dans les livres de l'État en tant que dettes. Au cours des vingt dernières années de notre ère, des mesures très différentes ont entraîné une augmentation de la dette – du sauvetage des banques au remplacement des salaires pour tous ceux qui ne pouvaient pas travailler à cause du Corona. Mais peu importe à quoi l'État consacre l'argent, à un moment donné, quelqu'un doit payer.

Ne peut-on pas simplement continuer à imprimer de l'argent?

Sur le long terme, l'inflation est toujours un problème monétaire. C'est le credo du monétarisme, une école d'économistes autour du prix Nobel Milton Friedman. D'autres économistes préfèrent faire passer les considérations à long terme au second plan. «À long terme, nous sommes tous morts», ironisait John Maynard Keynes. Keynes a été nommé trois fois pour le prix Nobel. Il ne l'a jamais reçu – et pourtant, aujourd'hui, une école entière d'économistes porte son nom: Le keynésianisme.

Ces dernières décennies, le credo des monétaristes était considéré comme un tabou en matière de politique monétaire et économique. Les idées des keynésiens étaient en vogue. Surtout dans leur dernière version: La théorie monétaire moderne. Il est dit au sujet de l'impression de l'argent: Oui, nous le pouvons!

L'économiste américaine Stephanie Kelton en fait même le sujet d'un livre entier en 2020: «The Deficit Myth: Modern Monetary Theory and the Birth of the People's Economy». Elle y explique pourquoi tout État maître de sa propre monnaie peut en principe imprimer autant d'argent qu'il le souhaite. Et c'est pourquoi l'État peut également dépenser autant d'argent qu'il le souhaite – et tout le monde vote démocratiquement à ce sujet.

Un obstacle que Kelton elle-même admet: L'inflation des salaires. Mais celle-ci n'était pas encore à l’horizon en 2020. Et c'est pourquoi Kelton a pu conclure: Tant qu'il y aura des personnes sans emploi, les personnes ayant un emploi ne pourront pas exiger de meilleurs salaires. Et sans pression sur les salaires, il n'y a pas d'inflation, quelle que soit l'importance de la masse monétaire.

Sauf que: En juillet 2022, le taux de chômage aux États-Unis n'était que de 3,5 %. De nombreux économistes le disent: Il ne peut pas être plus bas. C'est le plein emploi. Car une partie de la population active est toujours entre deux emplois. Ce chômage de recherche considéré comme la base, la plupart des économistes l'estiment à environ 4 pour cent. Et il ne suffit pas de demander aux économistes si le plein emploi existe aux États-Unis. De nombreux travailleurs ont en fait deux emplois. Ne serait-ce que parce que le salaire d'un emploi à temps plein n'est pas suffisant pour vivre.

Et la théorie monétaire moderne ne résout pas un autre problème: Tous les États ne sont pas maîtres de leur propre monnaie. Les pays de la zone euro ont cédé leur souveraineté à la Banque centrale européenne. De celle-ci, les 19 États de la zone euro reçoivent une politique monétaire uniforme – mais continuent à établir 19 budgets différents.

Pour résumer: Si un pays n'est pas maître de sa propre monnaie, il ne peut pas imprimer des quantités illimitées de monnaie. Et au plus tard lorsque le plein emploi est atteint, même un pays souverain doit cesser d'imprimer de la monnaie. Sinon, ce qui semble fonctionner à court terme tournera mal à long terme.

Qui va payer pour cela?

Pour une perspective à long terme, nous ferions mieux de passer à Milton Friedman. C'est ainsi que beaucoup de choses deviennent claires. L'État peut être en mesure de dépenser plus qu'il ne perçoit à court terme. Mais à long terme, il doit soit augmenter les impôts, soit imprimer de l'argent.

Que ce soit à gauche ou à droite, imprimer de l'argent est plus facile pour les politiciens. Dans un discours légendaire de 1978, Friedman dit en réponse à la question de savoir qui paie pour les dépenses excessives du gouvernement:

«Pensez-vous que la petite fée le fait? Vous payez et je paye, et l'une des façons dont nous payons est par la taxe que nous appelons inflation. L'inflation est de ce point de vue une forme d'imposition.»

-Milton Friedman, lauréat du prix Nobel d'économie

Si le déficit est payé par les impôts, l'État conserve sa marge de manœuvre politique. Nous nous sommes tous habitués au fait que l'impôt sur le revenu est progressif. Cela signifie que ceux qui gagnent plus paient plus d'impôts de manière disproportionnée. C'est politiquement souhaitable, car avec un revenu plus élevé, on peut se permettre des taux d'imposition plus élevés. L'État pourrait taxer les grandes fortunes avec des impôts spéciaux.

Si, en revanche, l'État accepte l'inflation pour rembourser ses dettes, tout le monde est touché. Les riches sont touchés et leurs avoirs s'en ressentent. Mais elle frappe aussi ceux qui vivent à la limite du minimum vital et qui, sinon, ne paient pas d'impôts du tout.

Quels autres impôts existe-t-il?

Les impôts au sens strict et l'inflation en tant que taxe – ce ne sont là que deux des moyens de financer les dépenses publiques. L'économiste américaine Carmen Reinhart, vice-présidente et économiste en chef de la Banque mondiale, cite quatre autres méthodes:

- Le plafonnement des taux d'intérêt sur la dette publique.

- La nationalisation des banques. Et empêcher les autres banques d'entrer sur le marché.

- Les banques nationales doivent acheter des obligations de leur propre État ou les détenir comme réserves.

- Le contrôle des mouvements de capitaux.

La première méthode est actuellement utilisée dans les pays occidentaux. Toutes les autres ne le sont pas. Mais elles sont populaires dans le monde entier dans les pays où l'inflation menace de devenir incontrôlable. Ces mesures font partie de ce que Reinhart et, avant elle, les économistes américains Edward S. Shaw et Ronald McKinnon ont appelé la répression financière – un arsenal de mesures avec lesquelles les États peuvent détourner l'argent des particuliers vers leurs poches.

Comment pouvez-vous protéger vos actifs?

Peu de gens ont fait augmenter leur fortune en période d'inflation. L'Allemand Hugo Stinnes est même devenu très riche. Pendant l'hyperinflation de la République de Weimar, il a emprunté en Reichsmarks et investi en devises fortes. Une stratégie risquée – mais payante pour lui. Rien ne garantit qu'elle puisse être répétée aujourd'hui. D'autant plus qu'à l'heure actuelle, presque toutes les monnaies fortes entrent en même temps dans la phase d'inflation.

Pour la plupart d'entre nous, cela signifie: Limiter les dégâts. Donc, en période d'inflation élevée, ne cherchez pas à obtenir plus de rendement. Mais restez peut-être un peu plus à l'écart des véhicules que les gouvernements utilisent pour financer leur dette – les obligations.

Vous lirez dans cet article la raison pour laquelle les obligations dans l'inflation sont problématiques: Les obligations en période d'inflation: Soudain, ce qui était sûr ne l’est plus. Pour savoir comment les actifs réels protègent mieux votre portefeuille et comment en augmenter la proportion chez True Wealth, lisez: Inflation: Protéger sa fortune avec des actifs réels.

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test