Les obligations en période d'inflation: Soudain, ce qui était sûr ne l’est plus

Normalement, les obligations assurent la sécurité du portefeuille. En période d'inflation, seule une chose est sûre: Avec seulement des obligations, votre fortune diminue.

Depuis des années déjà, il est difficile d’obtenir des rendements avec les obligations à cause des taux d'intérêt négatifs. En plus de cela, l'inflation grignote également la valeur nominale. Et lorsque les taux d'intérêt augmentent en réponse à l'inflation, les obligations peuvent perdre de la valeur.

Dans les phases d'inflation, les obligations comportent donc plusieurs inconvénients. Dans d'autres phases de marché, elles assurent la sécurité du portefeuille. En période d'inflation, une seule chose est sûre: Avec les obligations, votre fortune diminue.

Que pouvez-vous faire pour y remédier? Dans la deuxième moitié de l'article, nous vous montrons comment gérer au mieux les obligations dans votre portefeuille. S’il est nécessaire de prendre une décision. Et si oui, comment la mettre au mieux en œuvre.

Les obligations: Les principaux risques

Afin que vous puissiez prendre votre décision en toute confiance, nous examinons d'abord les bases – les principaux risques des obligations.

Risque de défaut

Les obligations sont des dettes. L'important n'est pas seulement qu'elles rapportent des intérêts. Il est surtout essentiel qu'elles remboursent le montant investi.

Mais ce n'est pas toujours le cas. Qu'il s'agisse d'États comme l'Argentine ou la Grèce, ou d'entreprises comme Swissair, Enron ou Wirecard, les débiteurs se retrouvent régulièrement en difficulté. Ils font faillite, deviennent insolvables – ou sont sauvés de la faillite par une renonciation partielle des créanciers.

C'est pourquoi chaque obligation comporte un risque de défaut de paiement. On l'appelle aussi risque de solvabilité, risque d'émetteur, risque de contrepartie ou risque de crédit. Les débiteurs dont la solvabilité est faible doivent donc généralement payer des intérêts plus élevés – une prime pour un éventuel défaut. En revanche, les débiteurs qui ont toujours rempli leurs obligations et qui, dans le cas des entreprises, disposent d'un bilan et d'une rentabilité solides, paient moins d'intérêts. Dans certains cas, comme celui de la Confédération suisse, ils exigent même des intérêts pour qu'on leur prête de l'argent.

Si l'on veut obtenir un rendement, on ne peut donc pas miser exclusivement sur les débiteurs les plus sûrs. Pour votre portefeuille chez True Wealth, nous incluons donc aussi des obligations d'entreprises. Grâce à l'utilisation d’ETFs, les risques sont bien diversifiés.

Risque de change

Lorsqu'ils investissent dans des obligations, la plupart des investisseurs en Suisse misent également sur des obligations dans d'autres monnaies. Historiquement, les obligations en francs suisses ont toujours eu un niveau d'intérêt particulièrement bas – cela ne s'est pas amélioré dans le contexte des taux d'intérêt actuels. Il est souvent possible d'obtenir de meilleurs rendements dans d'autres monnaies.

C'est pourquoi votre portefeuille chez True Wealth se compose également souvent d’ETFs en obligations en euros, en dollars américains et en livres sterling. Ces ETFs comprennent à la fois des obligations d'État et des obligations d'entreprises. En outre, certains portefeuilles contiennent des ETFs sur des obligations d'entreprises à haut rendement et des obligations des pays émergents, c'est-à-dire des obligations à haut rendement émises par des débiteurs moins bien notés – généralement en dollars américains, plus rarement dans d'autres devises.

Les rendements en devises étrangères contribuent à une diversification supplémentaire du portefeuille, mais comportent aussi le risque de fluctuations monétaires.

Parfois, ce risque se révèle être une opportunité. Les devises fortes de pays stables s'apprécient souvent lorsque les taux d'intérêt du marché y sont plus élevés. C'est ce que nous pouvons observer actuellement en juillet 2022 autour des hausses de taux d'intérêt du dollar américain. Cette différence de taux d'intérêt fait aussi parfois grimper les devises des pays émergents. Mais dans ces pays, l'effet s'inverse rapidement dès que le marché doute de leur stabilité. Le réal brésilien ou la lire turque subissent alors des pertes de cours parfois dramatiques.

En principe, le risque de change peut être couvert par des contrats à terme, du moins pour les principales devises. On peut également investir directement dans un ETF avec une couverture contre les risques de change incluse dans l’ETF. Il ne faut toutefois pas se faire d'illusions à ce sujet: La différence de taux d'intérêt entre le niveau des taux d'intérêt de la monnaie étrangère et le niveau des taux d'intérêt en francs suisses est en général intégrée dans le cours du contrat à terme sur la monnaie étrangère et disparaît donc dès que l'on couvre le risque de change.

Risque de taux d'intérêt

Pour la grande majorité des obligations, on ne fixe le taux d'intérêt qu'une fois: Au début de leur durée de vie, lors de l'émission. Aussi paradoxal que cela puisse paraître, c'est justement parce que le taux d'intérêt est fixe que le prix de l'obligation fluctue – elle est soumise au risque de variation du taux d'intérêt.

Ce risque est également appelé risque de marché. En effet, si les taux d'intérêt habituels du marché augmentent, de nouvelles obligations avec de meilleurs taux d'intérêt arrivent sur le marché. Les anciennes obligations avec les anciens taux d'intérêt rapportent moins en comparaison. Elles ont donc moins de valeur.

Calculons brièvement un exemple:

Une obligation d'une valeur nominale de 100'000 francs, qui paie 1% pendant dix ans, aura payé à son détenteur une valeur de 110'000 francs au total à l'échéance. Appelons-la l'ancienne obligation.

Supposons qu'aujourd'hui, une nouvelle obligation de dix ans, qui rapporte 3 pour cent d'intérêts, arrive sur le marché. À la fin de sa durée de vie, 100'000 francs seront devenus 130'000 francs.

Combien vaut aujourd'hui l'ancienne obligation? Seulement 82'939 francs – 17'061 de moins que la valeur nominale de 100'000. En pourcentage: Plus de 17% en moins!

À première vue, cela semble être une petite différence: Une augmentation des intérêts de deux pour cent. Mais dans notre exemple, de 1 à 3%, il s’agit d'un triplement. Avec des conséquences radicales.

La perte serait encore plus importante si la durée était plus longue. Si elle est de 30 ans, le prix n'est plus que de 60'799 francs après l'augmentation du taux d'intérêt – une perte de près de 40%. Outre la modification du taux d'intérêt lui-même, la durée résiduelle est le levier décisif. C'est pourquoi on parle aussi de risque d'échéance pour désigner ce risque.

La valeur des obligations baisse lorsque les taux d'intérêt augmentent. Extrait de notre calculateur d'obligations. Si vous souhaitez faire le calcul vous-même, vous trouverez ici un calculateur d'obligations facile à utiliser.

Risque d'inflation

Le risque d'inflation au sens strict décrit l'effet de l'inflation sur la valeur nominale de l'obligation (c'est-à-dire le capital que l'on vous doit en tant qu'investisseur) et sur les coupons (c'est-à-dire les intérêts que vous recevez année après année). Les deux valeurs, valeur nominale et coupon, restent certes identiques en termes nominaux. Cependant, l'inflation attaque le pouvoir d'achat, ce qui signifie que la valeur réelle diminue.

Au sens large, l'inflation alimente trois autres risques: L'inflation fait vaciller davantage de débiteurs, ce qui augmente le risque de défaut. Les devises des pays où l'inflation est particulièrement forte se déprécient généralement par rapport aux monnaies fortes comme le franc suisse, ce qui augmente le risque de change.

Lorsque les banques centrales veulent lutter contre l'inflation, elles ont souvent eu recours par le passé à des hausses de taux d'intérêt. Une augmentation du taux directeur refroidit la conjoncture et comporte un risque de récession, mais c'est souvent le seul moyen de lutter contre l'inflation. Une hausse des taux d'intérêt peut freiner l'inflation (et préserver le pouvoir d'achat) – mais pour les investisseurs en obligations, elle s'accompagne de tous les inconvénients liés au risque de variation des taux d'intérêt.

Les obligations: Pourquoi elles font (normalement) partie du portefeuille

Actions, immobilier, matières premières: Tous les actifs réels connaissent des fluctuations. Certes, leurs rendements sont souvent plus élevés que ceux des obligations. Mais leurs prix sont volatils. C'est pour cette raison que l'on ne construit pas des portefeuilles uniquement avec des actifs réels. En règle générale, on utilise aussi une grande partie d'obligations. Car les obligations présentent deux avantages:

Une corrélation négative. Sur le marché, les obligations réagissent souvent exactement différemment que les actions. Leur prix évolue en sens inverse. Les statisticiens disent qu'elles sont corrélées négativement. Ou, plus simplement: Lorsque les actions montent, les obligations baissent – et inversement (mais pas toujours). Pour en savoir plus, consultez notre article Misez tout sur une seule carte: La diversification.

Une fluctuation plus faible. D'autre part, on mise généralement sur les obligations, car leurs prix varient beaucoup moins. Les fluctuations moins importantes des obligations permettent à elles seules de réduire les fluctuations de l'ensemble de la fortune.

Pendant une phase d'inflation, les obligations perdent toutefois lentement mais sûrement du pouvoir d'achat, même si les taux d'intérêt ne sont pas augmentés. Si les taux d'intérêt augmentent, elles perdent encore plus de valeur. En période d'inflation, la corrélation négative devrait en outre aboutir à ce que les obligations baissent, par exemple en raison d'un changement de taux d'intérêt – alors que les actions peuvent augmenter précisement à ce moment-là.

Obligations: En ai-je besoin?

Il est clair qu'à long terme, sur des décennies, les actions sont supérieures aux obligations. Les obligations stabilisent toutefois un portefeuille contre les fluctuations de valeur à court terme.

En période d'inflation, les obligations ne peuvent toutefois assumer que de manière limitée ce rôle qu'elles remplissent pour le portefeuille dans des phases de marché normales. On ne peut qu’aboutir à cette conclusion: Les obligations doivent être réduites au minimum. Si l'on peut supporter les fluctuations de valeur des actions et d'autres actifs réels, il faut réduire la part des obligations.

Pour une meilleure diversification, il ne faut pas pour autant renoncer complètement aux titres de créance. Selon la situation individuelle, une part de 15% de la fortune totale peut déjà suffire à obtenir cet effet de diversification.

Pour obtenir une telle part, vous détenez peut-être déjà suffisamment d'obligations dans votre caisse de retraite. Les prescriptions légales et les statuts, ou encore un taux de couverture insuffisant, font qu'une caisse de prévoyance sur deux détient actuellement 27 pour cent ou plus de sa fortune en obligations, certaines dépassant même les 50 pour cent.

Pour la partie de votre fortune sous votre propre contrôle, vous pouvez prendre des contre-mesures – et faire ce que votre caisse de retraite ne peut pas faire facilement:

Plus d'actifs réels? Réévaluez votre tolérance au risque!

Réévaluez votre tolérance au risque avec notre profilage du risque d’investissement. Nous nous chargeons du reste pour vous!

Si votre tolérance au risque est faible, vous ne devriez investir dans les actifs réels que de manière limitée, et il ne vous reste alors que les obligations et les liquidités. Mais si vous pouvez supporter des fluctuations de valeur importantes, même sur un horizon de quelques années, les actifs réels, en particulier les actions, sont intéressants à long terme.

Vous pouvez lire ici quelles sont les classes d'actifs qui conservent le mieux leur valeur en période d'inflation et pourquoi nous les utilisons dans votre portefeuille chez True Wealth – Inflation: Protéger sa fortune avec des actifs réels.

Les obligations indexées sur l'inflation dans le portefeuille

Il existe également des obligations dont la valeur est liée à l'inflation. Pour celles-ci, le chiffre qui sera utilisé comme chiffre officiel de l'inflation est déterminé à l'avance. Ensuite, selon l’option choisie, soit le coupon est ajusté année après année. Ou alors la valeur nominale en tant que telle augmente ou diminue (et avec elle, le coupon).

Sur le marché des obligations indexées sur l'inflation, on ne trouve pratiquement que des obligations d'État de pays développés – ce sont malheureusement les émetteurs qui offrent les rendements les plus faibles. L'indexation sur l'inflation coûte un renoncement supplémentaire aux intérêts. Il ne faut donc pas s'attendre à un rendement conséquent pour des obligations indexées sur l'inflation.

Les obligations comme les Treasury Inflation-Protected Securities (TIPS) aux États-Unis existent depuis des décennies. Les ETF sur les obligations indexées sur l'inflation existent depuis des années sur le marché et sont également disponibles pour votre portefeuille chez True Wealth.

Les ETF sur les obligations indexées sur l'inflation vous permettent de compenser la perte de pouvoir d'achat et d'atténuer le risque de variation des taux d'intérêt. Le risque de taux d'intérêt n'existe que si les taux d'intérêt réels augmentent – c'est-à-dire que les taux d'intérêt nominaux augmentent plus que l'inflation.

Du cash plutôt que des obligations dans le portefeuille

Oui, il est judicieux de disposer d'un petit contrepoids aux actifs réels. En temps normal, ceci s’effectue avec des obligations dans le portefeuille.

En période d'inflation, il peut être judicieux d'utiliser du cash plutôt que des obligations à cette fin. Le cash n'est pas non plus efficace contre le risque d'inflation au sens strict, c'est-à-dire la perte de pouvoir d'achat à la valeur nominale. Mais il agit contre le risque de variation des taux d'intérêt.

Ne nous méprenons pas: Par cash, nous entendons la classe d'actifs. Il n'est pas nécessaire de placer l'argent sous le matelas ou dans un coffre-fort. Un compte bancaire suffit. Les intérêts négatifs que vous devez payer pour cela, selon la banque et le solde, pourraient être nettement inférieurs à la perte de valeur en cas de changement de taux. Mais pas d'inquiétude: Chez True Wealth, il n'y a pas d'intérêts négatifs sur les liquidités jusqu'à présent. Et selon le choix de la banque dépositaire gérant le compte, vos dépôts d'argent chez True Wealth sont protégés par une garantie d'État.

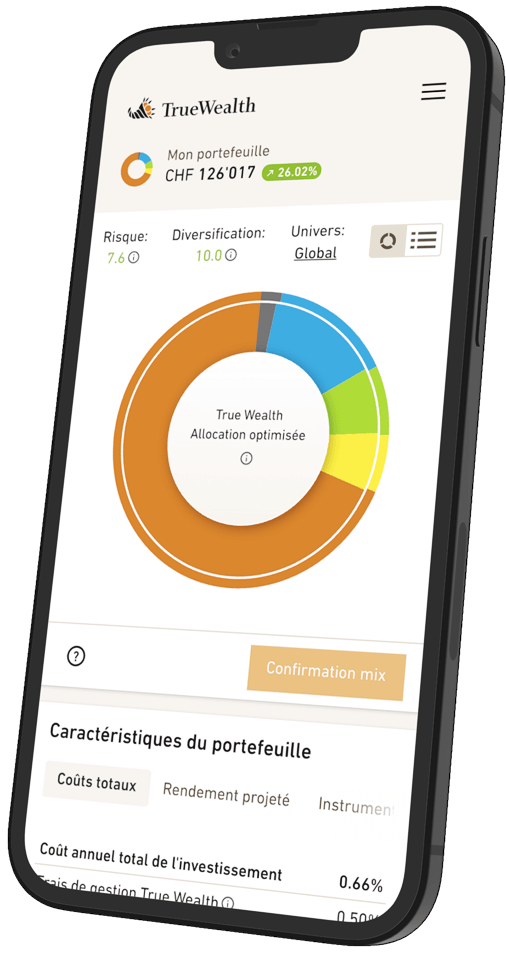

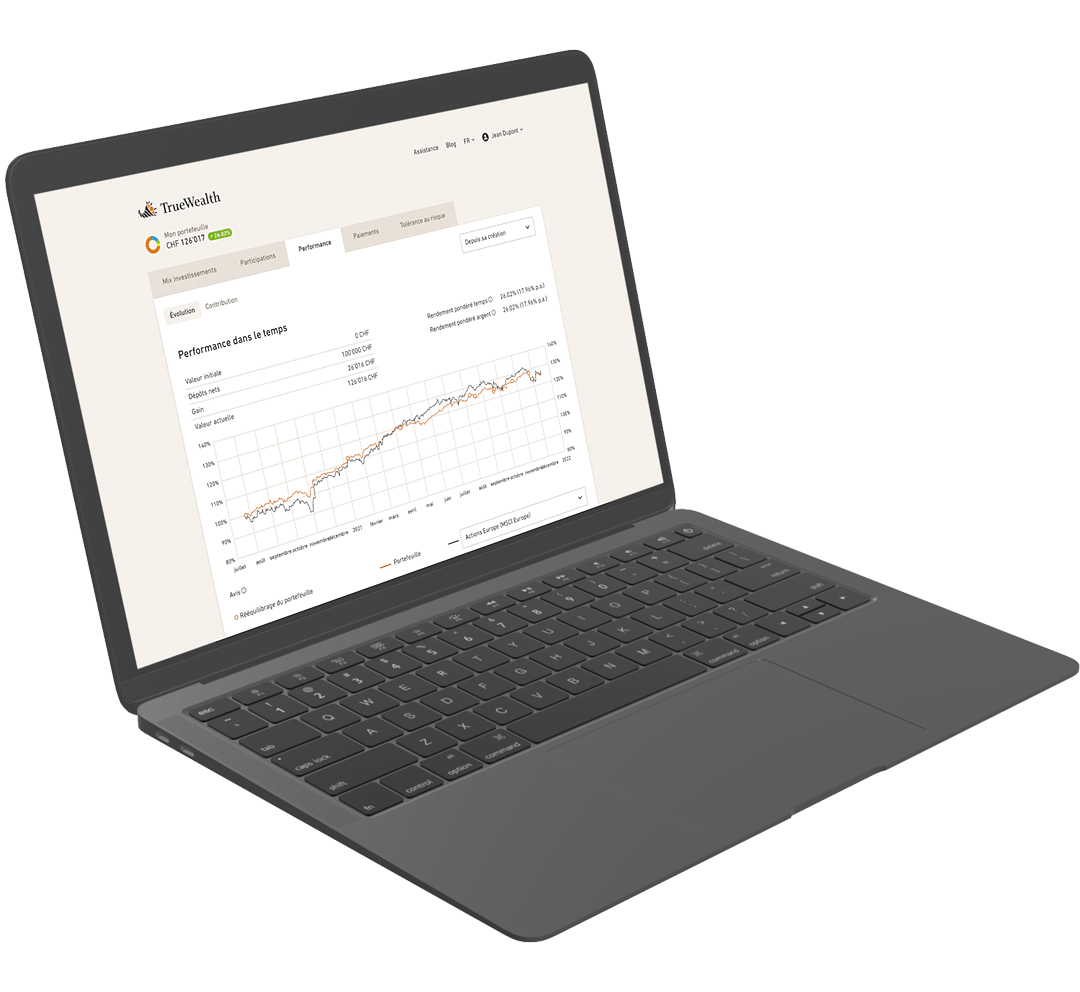

Selon les cas, une partie des obligations libellées en francs suisses est également convertie en liquidités dans les portefeuilles optimisés par True Wealth. Vous pouvez le voir sous votre mix d'investissement dans les propriétés du portefeuille sous l'onglet Instruments.

Que faire?

Le temps des solutions d'investissement simples est révolu. Mais restez serein!

Avant de modifier manuellement la combinaison d'investissements de votre portefeuille True Wealth – ce qui est très simple – il est encore plus facile de redéfinir votre tolérance au risque dans votre compte True Wealth. Si votre situation n'a pas changé, vous n'avez même pas besoin de répondre à toutes les questions.

Vous obtiendrez immédiatement un nouveau portefeuille optimisé par nos soins comme nouvelle proposition d'investissement, avec une part d'actifs réels adaptée à vos besoins.

Cet article fait partie d'une série sur l'inflation:

- Vous découvrirez ici ce que sont les actifs réels et leur importance pour le succès d'un placement à long terme – Inflation: Protéger sa fortune avec des actifs réels.

- Dans notre article – Inflation: L'impôt que personne ne veut payer, nous nous penchons sur l'origine de l'inflation, à qui elle profite et ce qu'elle signifie pour vous.

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test