Fünf Gründe, warum wir Portfolios aus ETF bauen

Warum setzen wir bei True Wealth seit zehn Jahren konsequent auf ETF? Entdecken Sie hier die fünf wichtigsten Gründe für den Einsatz von ETF in Ihrem Portfolio.

Seit der Gründung von True Wealth vor 10 Jahren stellen wir die Portfolios unserer Kunden ausschliesslich aus Exchange Traded Funds (ETF) zusammen. Warum tun wir das? Entdecken Sie hier die fünf Gründe, warum ETF die perfekten Bausteine für ein modernes Portfolio sind:

Grund 1: Diversifikation ist eingebaut

Für ein optimales Verhältnis von Risiko und Rendite braucht jedes Portfolio Diversifikation. Der Mix muss sich über mehrere Anlageklassen hinweg erstrecken und auch über verschiedene Regionen. Solch einen Mix kann man aus Einzeltiteln herstellen. Doch das ist aufwändig, kostet viel Zeit und geht nur mit einem grossen Vermögen.

Via ETF ist eine gute Diversifikation schon mit kleineren Beträgen möglich. Denn in jedem ETF ist Diversifikation bereits eingebaut. Ein ETF bildet die Wertentwicklung eines Index nach. So ein Index enthält verschiedene Titel. Zum Teil sind das nur wenige: Der Swiss Market Index enthält genau 20 Aktien – und so enthält auch ein ETF auf den Swiss Market Index genau diese 20 Titel. Zum Teil aber auch viele: Ein gängiger Index auf den amerikanischen Aktienmarkt trägt diese Anzahl schon im Namen – der S&P 500.

500 Aktien, das klingt nach viel. Doch selbst ein ETF auf einen breit angelegten Index wie den S&P 500 reicht allein nicht für genug Diversifikation. Denn er spiegelt nur die Performance von Aktien wider – und auch nur diejenige eines Landes.

Noch breiter diversifiziert ist der MSCI World. Er umfasst über 1500 Unternehmen aus 23 entwickelten Ländern. Der MSCI All Country World (MSCI ACWI) bringt die Gesamtzahl der einzelnen Komponenten sogar auf über 9'000, denn er fügt ausserdem noch Aktien aus 24 Schwellenländern hinzu.

Selbst diese beeindruckend grosse Zahl von Einzeltiteln ändert aber nichts an dem Umstand, dass Sie noch immer nur eine Anlageklasse abdecken: Aktien. Wenn Sie in weitere Anlageklassen diversifizieren wollen – und das sollten Sie – dann brauchen Sie für diese Engagements weitere ETF.

Grund 2: Zugang zu allen Anlageklassen

Die gute Nachricht ist: ETF gibt es für so gut wie jede denkbare Anlageklasse. In der Frühzeit der ETF hatten sich die Pioniere auf die Abbildung von Aktienindizes beschränkt – heute decken ETF ein enorm breites Anlageuniversum ab:

- Anleihen aller Art

- Rohstoffe

- Währungen

- Immobilien

ETF werden an den grossen Börsen gehandelt – überall dort, wo auch Aktien ihren Markt haben. Wer über seinen Broker einen Zugang zur Börse hat, kann dort nicht nur Aktien handeln, sondern via ETF alle Anlageklassen. Auch solche, die man früher nur mit Derivaten handeln konnte (wie Rohstoffe) oder mit speziellen Konten (wie Devisen).

Alles, was es für einen ETF braucht, ist ein Index, der die Preisentwicklung dieser Anlageklasse beschreibt und abbildet. ETF-Anbieter replizieren dann diese Indexentwicklung und machen sie am Markt handelbar. So eröffnen ETF den Zugang zu allen Anlageklassen.

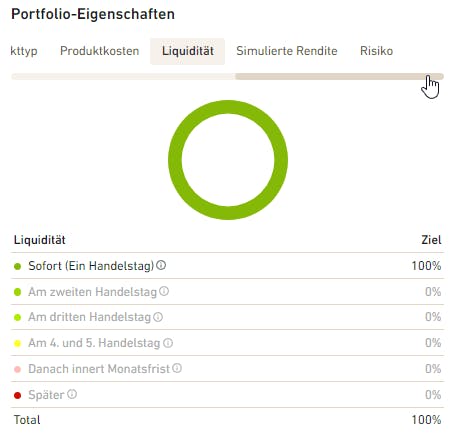

Grund 3: Viel Umsatz, hohe Liquidität

Wie gut ein diversifiziertes Portfolio für Ihr Vermögen wirkt, zeigt sich hauptsächlich auf lange Sicht. Doch selbst mit einem langfristigen Horizont muss man manchmal schnell etwas ändern. Wenn Sie etwa ein neues Auto bar bezahlen wollen, müssen Sie schnell Geld flüssig machen können.

Jeden einzelnen ETF kann man an jedem Börsentag handeln. Die meisten von ihnen haben ein solch grosses Handelsvolumen, dass Privatanleger auch grosse Summen sofort verkaufen können, ohne dadurch den Marktpreis zu ihren eigenen Ungunsten zu beeinflussen.

Grund 4: Index als Strategie

Jeder Index stellt einen Korb von Einzeltiteln zusammen. Wie viel von jedem Titel im Korb ist und aus welchen Titeln er zusammengesetzt ist, das wird zu Anfang festgelegt und regelmässig überprüft – aber auf keinen Fall laufend verändert.

Das jedenfalls war der puristische Ansatz der ersten ETF. Und dieser Ansatz gilt noch immer für die meisten ETF, auch wenn inzwischen einige Indizes eine von der Marktgewichtung abweichende Strategie verfolgen.

Wir bei True Wealth setzen fast ausschliesslich auf marktgewichtete Indizes – die klassischen ETF. Diese sind beinahe immer auch die günstigsten und liquidesten ETF. Aber noch wichtiger: Sie kommen mit minimalen Umschichtungen aus, und in ihnen ist die Marktmeinung weltweit aller Investoren enthalten. Diese Bescheidenheit hat System und ist beim Anlegen die beste Strategie für langfristigen Erfolg.

(Nur in unseren nachhaltigen Portfolios kommen ETFs zur Anwendung, die nicht marktgewichtet sind – das liegt in der Natur der Sache und ist so gewollt.)

Diese klassischen ETF bilden Indizes passiv ab, ohne eigene Marktmeinung (ausser derjenigen, dass die Anlageklasse langfristig attraktiv ist). Aber auch für Anleger, die ihre Strategie selbst bestimmen wollen, ist das ein Vorteil. Denn auch bei dieser Haltung soll die Strategie nicht durch aktive Strategien innerhalb einer Anlageklasse überlagert werden. Passive Fonds dienen dabei als Bausteine – je stabiler, desto verlässlicher.

Auf diese Verlässlichkeit können Sie auch setzen, wenn Sie Ihr Portfolio nicht selber zusammenstellen wollen. Wir bei True Wealth bauen Ihnen gerne ein Portfolio, das zu Ihrer Risikoneigung und Risikofähigkeit passt.

Grund 5: Tiefe Gebühren

Ein Index ist reine Kursinformation. Damit sein Wert handelbar wird, müssen echte Transaktionen an der Börse ausgeführt werden. Auch ein Manager eines ETF muss also tun, was jeder Fondsmanager tun muss: Aktien oder Anleihen hinzukaufen oder verkaufen.

Für aktive Fonds kaufen und verkaufen die Manager allerdings häufig. Etwa, weil sie bestimmte Wertschriften für attraktiver halten als andere. Durch den häufigen Handel entstehen hohe Kosten – und die nagen an der Rendite der Fonds.

Ein klassischer ETF wird passiv gemanagt. Der Manager muss nur selten handeln. Er tut es nur, um die Balance im Korb stabil zu halten. So wird er etwa Wertschriften zukaufen, wenn Anleger neues Geld angelegt haben und im Gegenzug verkaufen, wenn Anleger Geld abgezogen haben.

Weil klassische ETF passiv gemanagt werden, fallen bei ihnen viel weniger Kosten an als bei aktiven Fonds. Und bei inzwischen fast 10'000 ETF, die weltweit um die Gelder der Anleger konkurrieren, entsteht anhaltender Gebührendruck. Das nutzen wir für Sie: Im Globalen Universum haben wir bei True Wealth die Kosten für die ETF auf nur noch 0,15 Prozent senken können.

So entsteht das optimale ETF-Portfolio

Wenn Sie aus ETF das optimale Portfolio bauen wollen, dann braucht es dafür im Wesentlichen zwei Arbeitsschritte:

Erstens: Das Universum auswählen. Wählen Sie aus fast 10'000 ETF weltweit nach klaren Kriterien diejenigen aus, die Sie für Ihr Portfolio verwenden wollen. Achten Sie dabei darauf, dass die Liquidität stimmt und die Gebühren niedrig sind.

Zweitens: Das Portfolio mischen. Bestimmen Sie Ihre Risikotoleranz auf der Grundlage Ihrer Risikobereitschaft und Ihrer Risikofähigkeit. Leiten Sie daraus ab, wie stark welche Anlageklasse in Ihrem Portfolio vertreten sein soll. Kaufen Sie dazu passend die richtige Menge ETF aus dem Anlageuniversum (aus Schritt Eins).

Beide Schritte können Sie selber gehen. Für die Auswahl der passenden ETF können Sie Vergleichstools verwenden wie ETF Finder oder justETF. Für das Portfolio können Sie selber eine Gewichtung vornehmen.

Am bequemsten ist es allerdings, Sie überlassen beide Schritte einem professionellen Vermögensverwalter. Für unsere Anlageuniversen überprüfen wir regelmässig alle 10’000 Produkte am Markt. Aus ihnen wählen wir nur die besten aus. Unsere Algorithmen sorgen dafür, dass daraus effiziente Portfolios entstehen. Die sind nicht nur zu Anfang optimal diversifiziert – ein regelmässiges Rebalancing bringt sie immer wieder auf Kurs.

Welche ETF verwenden wir?

Der ETF-Markt ist gross und ständig in Bewegung. Wir bei True Wealth wählen für Sie in jeder Anlageklasse sorgfältig die jeweils besten Anlageinstrumente aus.

Für die diversifizierten Portfolios unserer Kunden kommen ETF von verschiedenen Anbietern zum Einsatz, je nach Assetklasse. Hier einige Beispiele:

- Blackrock (etwa iShares Core SPI ETF)

- Swisscanto (etwa Precious Metal Physical Silver ETF)

- Vanguard (unter anderem Vanguard REIT ETF)

- UBS (etwa EURO STOXX 50 UCITS ETF)

- DWS Xtrackers (etwa MSCI USA ETF)

Im nachhaltigen Anlageuniversum kommen SRI-Instrumente zum Einsatz, beispielsweise der iShares MSCI USA SRI. Für die Anlagen der Säule 3a setzen wir aus Steuergründen zum Teil auf Indexfonds statt auf ETF, wie zum Beispiel dem CSIF Equity Switzerland Total Market Blue.

Welche Instrumente konkret in Ihrem Portfolio verwendet werden, sehen Sie jederzeit bequem in Ihrem persönlichen Dashboard. Dort finden Sie diese Information unter «Portfolio-Eigenschaften» im Reiter «Instrumente». Und das ganz unabhängig davon, wie viel Geld Sie bei uns anlegen – auch dann, wenn Sie ganz ohne eigenes Geld mit einem virtuellen Account unser Angebot testen.

Eine frühere Version dieses Artikels wurde am 29.05.2015 veröffentlicht.

Über den Autor

Gründer und CEO True Wealth. Nach seinem ETH-Abschluss als Physiker war Felix erst mehrere Jahre in der Schweizer Industrie und darauf vier Jahre bei einer grossen Rückversicherung im Portfoliomanagement und in der Risikomodellierung tätig.

Bereit zu investieren?

Konto eröffnenSie wissen nicht, wo Sie anfangen sollen? Eröffnen Sie jetzt ein Testkonto und wandeln Sie es später in ein echtes Konto um.

Testkonto eröffnen