Rééquilibrage: Un demi pour cent en plus

Moins de fluctuations et plus de rendement – c’est ce que vous apporte la diversification dans un portefeuille. Mais seulement si elle est rétablie régulièrement.

Un portefeuille bien diversifié fluctue moins. Pour que le portefeuille ne soit pas seulement diversifié au départ, mais qu'il puisse aussi faire valoir tous ses avantages au fil du temps, il faut l'adapter régulièrement – ce que l'on appelle le rééquilibrage.

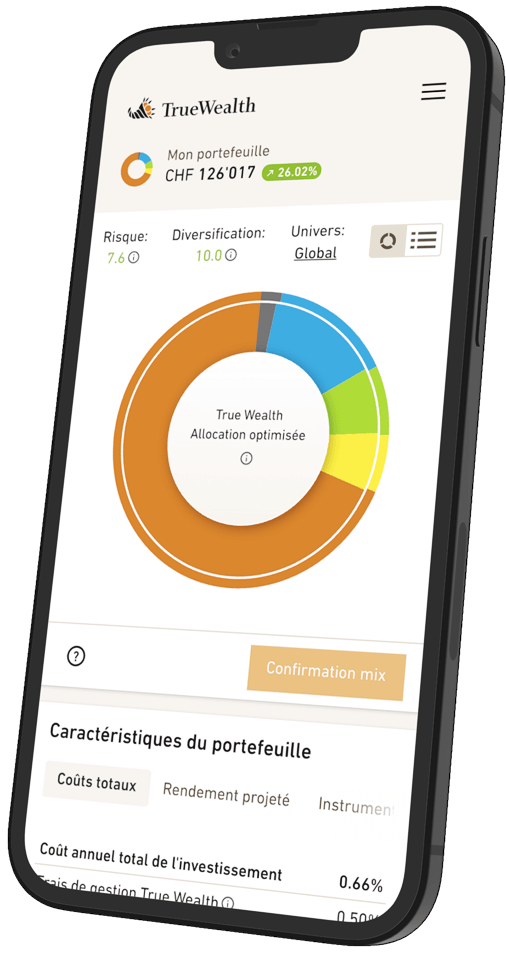

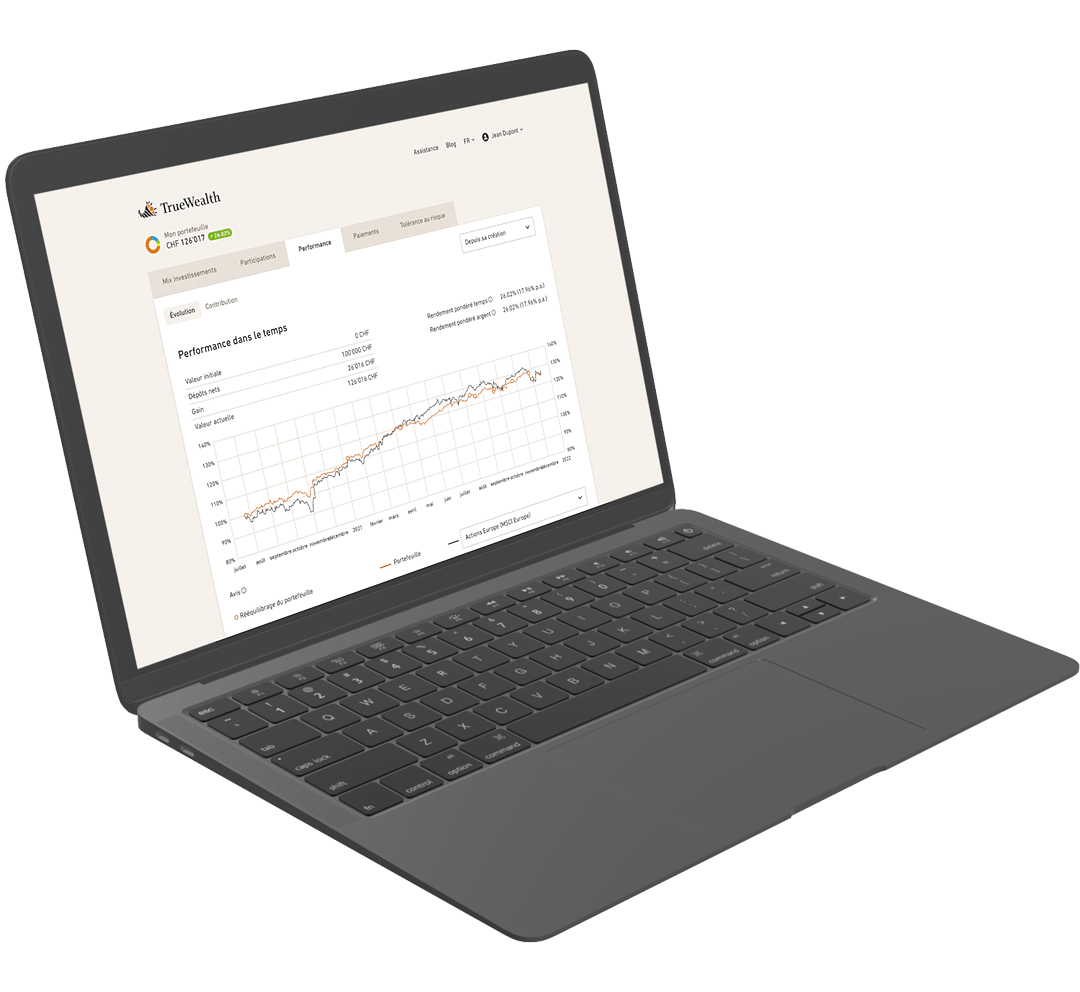

Chez True Wealth, nous accordons beaucoup d’importance au rééquilibrage. Nous effectuons environ 40 transactions par an dans les portefeuilles de nos clients. Et ceci de manière entièrement automatique et sans frais supplémentaires.

Ne diversifier qu'au début ne suffit pas

Lorsque vous créez un portefeuille, vous commencez par en définir les orientations stratégiques. Sur la base de votre tolérance personnelle au risque et de votre horizon de placement, vous déterminez votre mix d’investissement. Vous déterminez la part de votre fortune que vous souhaitez détenir dans telle ou telle catégorie d'actifs. Par exemple, quel pourcentage d'actions, d'obligations, de matières premières ou d'immobilier.

Au fil du temps, votre portefeuille s'éloigne de la répartition initiale que vous avez définie. En effet, les cours évoluent différemment. Examinons cela à l'aide d'un exemple.

Supposons que vous investissiez 100'000 francs et que vous décidiez du mix suivant: 45% d'actions, 45% d'obligations, 5% d'immobilier et 5% de matières premières. Votre portefeuille se présente alors comme suit aujourd'hui:

Dans six mois, ces proportions auront changé. Supposons pour notre exemple que les actions en bourse aient connu une évolution exceptionnelle avec une hausse des cours de 20%, et que tous les autres placements aient chacun fait une progression modérée de 2%. Votre nouveau mix d'actifs serait alors:

Les parts de l'immobilier et des matières premières sont désormais légèrement inférieures à 5 pour cent du portefeuille total. Il y a clairement un déséquilibre entre les actions et les obligations.

Rééquilibrer pour éviter les décalages

Pour rétablir les proportions définies initialement, les rééquilibrages suivants sont nécessaires: Vous vendez des actions pour 4'455 francs. Avec cette somme, vous achetez des obligations pour 3'645 francs. En outre, vous achetez de l'immobilier et des matières premières pour 405 francs chacun. Suite à cela, le portefeuille rééquilibré se présente comme suit:

Dans cet exemple simplifié, la compensation nécessite déjà quatre transactions. Or, un portefeuille bien diversifié ne contient pas seulement quatre instruments d'investissement, mais bien plus. (Les portefeuilles de nos clients se composent en moyenne de 20 à 30 ETF et fonds indiciels individuels, en fonction de leur profil de risque. Lors du rééquilibrage, environ 40 trades de compensation de ce type sont nécessaires chaque année).

Pourquoi faisons-nous cela?

Le rééquilibrage garantit le maintien de la diversification dans la durée. Et il libère l'esprit des failles propres aux humains. C'est ainsi que se créent ces trois avantages:

- Meilleur rendement

- Moins de fluctuations

- Des règles claires

Avantage 1: Un meilleur rendement

Celui qui veut du rendement doit prendre des risques. Mais en diversifiant, on peut obtenir le maximum de rendement avec un minimum de risque. Le rééquilibrage permet de maintenir la diversification à long terme et de la faire fonctionner comme prévu initialement. (Découvrez pourquoi la diversification est si importante ainsi que ses effets dans l'article: «Misez tout sur une seule carte: La diversification»).

David Swensen, aujourd'hui décédé, l'un des meilleurs gestionnaires de portefeuille au monde et ancien directeur des investissements de l'université américaine de Yale, chiffre cet avantage à 0.4 %. C'est le rendement supplémentaire que le rééquilibrage peut apporter – chaque année. (Pour en savoir plus, consultez son livre: «Unconventional Success»)

Avantage 2: Moins de fluctuations

Les revenus des classes d'actifs qui ont mieux performé sont utilisés pour racheter ce qui a moins bien fonctionné lors du rééquilibrage. Cela permet de compenser les fluctuations.

Les fluctuations de valeur ne peuvent pas être totalement évitées. Pour obtenir un rendement supérieur à celui d'un placement monétaire sans risque, il faut prendre des risques. Mais il est préférable de réaliser ce surplus de rendement avec moins de fluctuations. Le ratio de Sharpe permet de mesurer si cela fonctionne dans un portefeuille.

Si l'on compare le portefeuille traditionnel 60/40 avec un portefeuille d'actions mondiales, le simulateur de backtesting Curvo indique un ratio de Sharpe de 0.74 pour le portefeuille diversifié et de 0.61 pour le portefeuille d'actions. Pondéré en fonction du risque, le portefeuille diversifié fait donc 20% de mieux que le portefeuille d'actions pur. Toutefois, une longue période d'investissement (ici, 2004 à 2023) est également décisive – pendant les courtes périodes où les marchés d'actions sont peu volatils, même un portefeuille d'actions pures peut temporairement présenter un ratio de Sharpe élevé.

Mais ce résultat n'est atteint que si l'on maintient une diversification conséquente.

Avantage 3: Des règles claires

Un rééquilibrage du portefeuille est basé sur des règles claires. Le mix d’investissement défini en début d’investissement est rétabli. Cet objectif est clair, et il est atteint à chaque rééquilibrage.

Il existe différentes méthodes pour savoir quand et comment procéder à un rééquilibrage. Si vous effectuez vous-même le rééquilibrage, vous faites votre choix au préalable – et agissez ensuite selon vos règles.

Les investisseurs professionnels effectuent généralement le rééquilibrage selon les règles suivantes:

À des moments définis. Ici, vous définissez au préalable à quel moment le portefeuille doit être rééquilibré. Chaque portefeuille de clients est par exemple ramené tous les six mois à la répartition stratégique.

À des valeurs seuils définies. Dans ce cas, vous définissez de combien de pour cent une catégorie d'actifs peut s'écarter de sa valeur cible. Si un écart maximal de cinq pour cent est autorisé et que la part des actions est passée de 45 à 51 pour cent, cette augmentation impose un rééquilibrage immédiat – même si le dernier rééquilibrage est tout récent.

Que ce soit à des moments précis ou selon des seuils définis, le rééquilibrage est toujours anticyclique. Si les actions ont baissé, l'augmentation de la part des obligations finance l'achat d'actions supplémentaires qui sont maintenant plus avantageuses. Celui qui mise sur le rééquilibrage ne doit pas craindre le crash. Au contraire, il utilise la correction du marché des actions comme une opportunité.

Rééquilibrage inclus

Avec de tels avantages, il est clair que le rééquilibrage est si important qu'aucun portefeuille ne devrait être géré sans rééquilibrage. Toutefois, si vous gérez vous-même votre portefeuille et payez des frais de transaction pour chaque trade, vous risquez d'éviter les rééquilibrages nécessaires. Après tout, 40 transactions coûtent rapidement des centaines de francs, même chez les courtiers en ligne suisses les moins chers.

Nous pensons que oui: Le rééquilibrage est nécessaire. C'est pourquoi nous l'effectuons pour vous de manière entièrement automatique, sans que vous ayez à faire quoi que ce soit. En outre, nous le faisons sans frais supplémentaires pour vous – toutes les transactions sont déjà comprises dans les frais de gestion de fortune de 0.25 à 0.50% (nous déduisons de nos frais de gestion les courtages que vous facture la banque qui gère votre compte).

Mieux encore : dans notre Pilier 3a, d'innombrables transactions ne doivent même pas être exécutées sur le marché ouvert. Grâce au pooling et au netting sur le compte de la fondation de prévoyance, de nombreuses transactions peuvent être compensées en interne, ce qui entraîne des économies de coûts que nous répercutons intégralement.

Que ce soit pour la gestion de fortune ou pour le 3e pilier, nous avons spécialement développé un algorithme de rééquilibrage. Il nous permet de maintenir automatiquement le cap de votre portefeuille et de réduire les coûts de transaction. Nous le faisons en fonction de valeurs seuils: les écarts par rapport à votre stratégie d'investissement sont généralement inférieurs à deux pour cent.

Vous pouvez voir à quel point cela fonctionne dans votre portefeuille – ou simplement l'essayer avec un compte test virtuel.

Liens

- Felix Niederer: «Misez tout sur une seule carte: La diversification»

- David F. Swensen: «Unconventional Success – A Fundamental Approach to Personal Investment» New York, Simon and Schuster, 2005

- Oliver Herren: «Gestion de fortune: Même plus avantageux que de négocier soi-même»

A propos de l'auteur

Oliver est l'un des fondateurs des plus grandes boutiques en ligne de Suisse: le grand magasin en ligne Galaxus et le spécialiste de l'électronique Digitec. Avec Felix, il a lancé True Wealth AG en 2013.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test