ETF-Boom: Wachstum für alle

Vom akademischen Gedankenspiel zum Standard des modernen Investors: Der Siegeszug der ETF bringt Effizienz und Transparenz – so profitieren auch Sie.

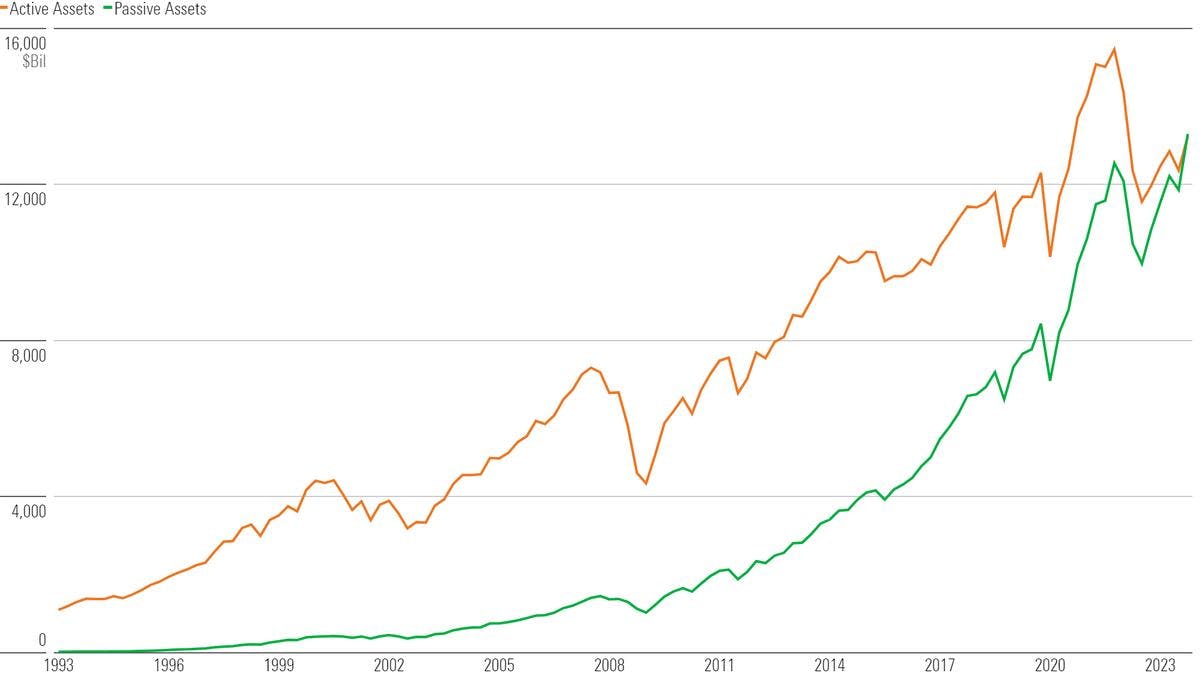

In den 70er-Jahren galten die ersten Indexfonds noch als verrückte Idee. Heute sind ETF im Mainstream angekommen. Die simple Idee, einfach in einen ganzen Aktienindex zu investieren, legt den Grundstein für den Siegeszug der passiven Investments. Heute, 2024, gute 30 Jahre nach dem ersten ETF und 50 Jahre nach dem ersten Indexfonds, sind sie der Boom des Jahrhunderts und haben aktive Anlagen überholt. Und in diesem Boom ist kein Ende in Sicht, denn ETF sind wie gemacht für das digitale Zeitalter.

Aus der Universität an die Wall Street

Wall Street liebt Geschichten über Aktien und die Firmen dahinter. In den Storys steckt immer ein bisschen Drama. Vor allem, wenn man heute Fernsehmoderatoren wie Jim Cramer auf CNBC zuhört – aber auch schon lange vor ihm, selbst in seriöseren Publikationen.

In der akademischen Forschung setzt sich der Gedanke durch, dass all diese Storys rund um aktives Management gar nichts bringen. 1960 wundern sich Edward Renshaw und Paul Feldstein im angesehenen Financial Analyst Journal, warum nicht schon längst jemand etwas gegründet hat, das sie «Unmanaged Investment Company» nennen.

So eine «Nicht-gemanagte-Investmentfirma» bleibt lange ein Gedankenspiel. Später wird sich der Begriff «Passives Investieren» durchsetzen. Und es dauert noch bis in die 70er-Jahre, bis die ersten Indexfonds für Anleger verfügbar werden.

Vorreiter dafür ist John Clifton Bogle, genannt Jack. Er war lange selbst aktiver Investor. Aber dann wurde er für die Misserfolge seiner aggressiven aktiven Anlagen gefeuert. Mit fliegenden Fahnen wechselt Bogle ins Lager der passiven Investoren. 1975 bringt er den ersten Indexfonds auf den Markt. Sein Ziel: die Performance eines Index zu spiegeln, anstatt zu schlagen.

Vom Indexfonds zum ETF

Viele nennen Bogle den Erfinder der ETF. Dabei hat er die Idee nicht erfunden. Auch ETF selbst kamen erst später. Und in den 60er-Jahren war Bogle sogar offen gegen die Idee, mit der er später die Firma Vanguard so erfolgreich gemacht hat.

Den Siegeszug der Indexanlagen hat die Welt trotzdem ihm zu verdanken, wie Warren Buffett bemerkte: «If a statue is ever erected to honor the person who has done the most for American investors, the hands-down choice should be Jack Bogle.»

Richtig Fahrt aufgenommen hat die Erfolgsgeschichte der Indexanlagen im Januar 1993. Da ist der SPDR S&P 500 ETF Trust auf den Markt gekommen. An der New York Stock Exchange ist er gestartet, mit dem Tickersymbol SPDR – ausgeprochen Spider, Englisch für Spinne.

Der Spider hat nicht nur – wie andere Indexfonds vor ihm – getreu abgebildet, wie sich der Gesamtmarkt entwickelt. Er hat es auch möglich gemacht, täglich ein- und auszusteigen. Denn dafür steht die Abkürzung ETF – sie heisst Exchange Traded Fund, also börsengehandelter Fonds.

Bogles erste Indexfonds wurden von Konkurrenten noch als «unamerikanisch» verspottet. Seinen ersten Fonds haben sie als «Bogle’s folly» bezeichnet, Bogles Wahnsinn. Heute sind ETF Mainstream – bei privaten Anlegern und auch bei institutionellen Investoren.

Wachstum seit Jahrzehnten

Heute sind ETF nicht mehr wegzudenken. Der Markt für ETF hat ein spektakuläres Wachstum hingelegt. Zum einen, was die Anzahl der ETF angeht. Weltweit wurden im Jahr 2003 an den Börsen 291 ETF gehandelt. Heute sind es 10’303 (Stand Dezember 2023). Zum anderen bei den verwalteten Vermögen: Aus 212 Milliarden US-Dollar im Jahr 2003 sind sie auf über 11 Billionen US-Dollar angestiegen.

Nachdem die passiven Fonds die aktiven Fonds beim Neugeldzufluss jahrelang überholt hatten, kam es 2023 zur Wachablösung. In den USA übernahmen ETF und Indexfonds, die zusammen die Gruppe der passiv verwalteten Fonds bilden, den Spitzenplatz.

Schwankungen wie im Gesamtmarkt

Die verwalteten Vermögen wachsen nicht ganz so stetig wie die Zahl der ETF und schwanken stärker. Die Balken im Diagramm zeigen deutlich, dass das Wachstum auch mal gestockt hat, nämlich in den Jahren 2008, 2018 und 2022. Das waren, wer sich erinnert, jeweils schlechte Börsenjahre.

In akuten Marktkrisen melden sich immer wieder Kritiker zu Wort. Sie behaupten, ETF würden nicht nur den Druck des gesamten Marktes widerspiegeln, sie könnten ihn sogar verstärken. Kurzfristig betrachtet gibt es durchaus Grund zu dieser Kritik: Die tägliche Handelbarkeit kann, wenn viele Menschen gleichzeitig verkaufen wollen, Löcher in die Liquidität reissen. Gefährlich sind vor allem enge Stopps, wie wir bereits in einem früheren Blog geschrieben haben: Anlegen mit ETF: Stopps sind nur für Trader.

Auf einem längeren Horizont sind diese Bedenken weniger wichtig: Nach jeder Krise haben sich die Marktindizes erholt. Und mit den Indizes gemeinsam auch das in ETF verwaltete Vermögen. Auf diese Fähigkeit zur Erholung setzen langfristige Investoren. Und darauf zielen wir mit den Portfolios, die wir bei True Wealth für unsere Kunden bauen.

Aktives Management ist schlechter als seine Kosten

In den 60er-Jahren hatten Edward Renshaw und Paul Feldstein nur ein begrenztes Set von Daten. Heute untersuchen viele renommierte Institute regelmässig die Performance von Fonds. Immer wieder stellen sie fest, dass die Mehrheit der aktiven Manager unterperformt. Sie bleiben mit ihren Fonds hinter den Indizes zurück, die sie zu schlagen behaupten.

SPIVA, die Research-Abteilung von S&P Global, zeichnet für Mitte 2023 folgendes Bild: Allein im ersten Halbjahr 2023 blieben 60% der aktiv gemanagten US-Fonds hinter dem S&P 500 zurück, über den Untersuchungszeitraum von 10 Jahren sind es bereits über 85%.

Der Grund dafür, dass aktive Fonds regelmässig schlechter abschneiden, liegt vor allem an den Kosten. Die Performance selbst ist nämlich vor Gebühren in der Regel weder besonders gut noch besonders schlecht. Zieht man davon allerdings die überhöhten Gebühren ab, dann zeigt sich die harte Wahrheit: Das teure aktive Management ist sein Geld nicht wert. Das ist ein grosser Grund für den Boom der ETF.

Das ideale Instrument für die digitale Welt

Der andere wesentliche Grund für den ETF-Boom ist die Digitalisierung. Früher mussten Sie einen Termin mit einem Finanzberater machen, wenn Sie an der Börse investieren wollten. Heute reicht ein Smartphone. Und vielleicht nutzen Sie dafür nicht die App einer Bank, sondern die von einem der vielen Neobroker? Kurz: ETF kaufen und verkaufen können Sie überall.

Informationen über ETF finden Sie jederzeit aktuell im Internet und das meist sogar gratis. ETF sind wunderbar transparent, Sie können sich also selbstständig informieren. Mit etwas Aufwand finden Sie aus dem Angebot von über 10'000 ETF diejenigen, die zu Ihren Zielen passen. Wie Sie aus diesen ETF allerdings ein gut diversifiziertes Portfolio bauen, ist leider nicht genauso einfach.

Viele Investoren weltweit setzen darum auf Robo-Advisors. Seit zehn Jahren gibt es diese neue Klasse von Online-Vermögensverwaltern. Sie automatisieren das Portfolio-Management. Diese Leistung war früher Kunden im Private Banking vorbehalten. Weil sie dafür auf kostengünstigen ETF setzen, können Robo-Advisor professionelle Vermögensverwaltung heute auch für kleine Vermögen erschwinglich machen.

Hinzu kommt die wachsende Popularität von ETF-Sparplänen in der Schweiz, die deutlich günstiger und flexibler sind als Fondssparpläne. Mit dem Anfangsinvestment legen Sie den Grundstein für den Vermögensaufbau. Mit einem ETF-Sparplan sorgen Sie über einen längeren Zeitraum kostengünstig und automatisch für einen noch stärkeren Zinseszinseffekt.

Bei True Wealth legen wir ab 8'500 Franken professionell für Sie an. Und für Ihre Säule 3a oder das ETF-Portfolio für Kinder schon ab 1'000 Franken. Wenn Sie wollen, testen Sie vorher virtuell, wie gut das funktioniert – ganz ohne einen einzigen Franken eigenes Geld.

Eine frühere Version dieses Artikels wurde am 06.06.2023 veröffentlicht.

Über den Autor

Gründer und CEO True Wealth. Nach seinem ETH-Abschluss als Physiker war Felix erst mehrere Jahre in der Schweizer Industrie und darauf vier Jahre bei einer grossen Rückversicherung im Portfoliomanagement und in der Risikomodellierung tätig.

Bereit zu investieren?

Konto eröffnenSie wissen nicht, wo Sie anfangen sollen? Eröffnen Sie jetzt ein Testkonto und wandeln Sie es später in ein echtes Konto um.

Testkonto eröffnen