Obligationen in der Inflation: Plötzlich ist sicher nicht mehr sicher

Normalerweise sorgen Obligationen für Sicherheit im Portfolio. In der Inflation ist nur eines sicher: Nur mit Obligationen wird Ihr Vermögen schrumpfen.

Negativzinsen machen es schon seit Jahren schwer, mit Obligationen überhaupt eine Rendite zu erzielen. Neu nagt jetzt auch die Inflation am Nennwert. Und wenn als Antwort auf die Inflation die Zinsen steigen, können Obligationen an Wert verlieren.

In Phasen der Inflation sind Obligationen also gleich mehrfach schlecht. In anderen Marktphasen sorgen sie für Sicherheit im Portfolio. In der Inflation ist nur eines sicher: Mit Obligationen wird Ihr Vermögen schrumpfen.

Was können Sie dagegen tun? In der zweiten Hälfte des Artikels zeigen wir Ihnen, wie Sie mit Obligationen in Ihrem Portfolio am besten umgehen. Ob Sie eine Entscheidung treffen müssen. Und wenn ja, wie Sie diese am besten umsetzen.

Obligationen: Die wichtigsten Risiken

Damit Sie alle Entscheidungen mit Zuversicht treffen können, betrachten wir zunächst die Grundlagen – die wichtigsten Risiken von Obligationen.

Ausfallrisiko

Obligationen sind Schulden. Wichtig ist nicht nur, dass sie Zinsen bringen. Ganz wesentlich ist vor allem, dass sie den eingesetzten Betrag zurückzahlen.

Doch das ist nicht immer der Fall. Ob Staaten wie Argentinien oder Griechenland, oder Firmen wie Swissair, Enron oder Wirecard: Immer wieder geraten Schuldner ins Wanken. Sie gehen in Konkurs, werden zahlungsunfähig – oder werden durch einen teilweisen Verzicht der Gläubiger vor dem Bankrott gerettet.

Deshalb steckt in jeder Anleihe ein Ausfallrisiko. Man nennt es auch Bonitätsrisiko, Emittentenrisiko, Gegenparteirisiko oder Kreditrisiko. Schuldner, die eine geringe Bonität aufweisen, müssen darum in der Regel höhere Zinsen zahlen – eine Prämie für einen allfälligen Ausfall. Schuldner, die ihre Verpflichtungen immer erfüllt haben und – im Falle von Unternehmen – über eine starke Bilanz und Ertragskraft verfügen, zahlen hingegen weniger Zinsen. Zum Teil, wie bei der Schweizer Eidgenossenschaft, verlangen sie sogar Zinsen dafür, dass man ihnen Geld ausleiht.

Wer überhaupt eine Rendite erzielen will, kann darum nicht ausschliesslich auf die allersichersten Schuldner setzen. Für Ihr Portfolio bei True Wealth bauen wir darum auch auf Unternehmensanleihen. Durch den Einsatz von ETF sind die Risiken gut diversifiziert.

Währungsrisiko

Wenn sie in Bonds investieren, setzen die meisten Anleger in der Schweiz auch auf Obligationen in anderen Währungen. Anleihen in Schweizer Franken hatten historisch immer ein besonders tiefes Zinsniveau – das hat sich auch im aktuellen Zinsumfeld nicht verbessert. In anderen Währungen lassen sich oft bessere Renditen erzielen.

In Ihrem Portfolio bei True Wealth kommen deshalb oft auch ETF auf Obligationen in Euro, US-Dollar und Britischem Pfund zum Einsatz. In diesen ETF sind sowohl Staatsanleihen als auch Unternehmensanleihen enthalten. Ausserdem enthalten einige Portfolios ETF auf High Yield Corporate Bonds und Anleihen aus Schwellenländern, also hochverzinsliche Obligationen von Schuldnern mit weniger guter Bonität – meist in US-Dollar, seltener in anderen Währungen.

Renditen in Fremdwährungen tragen zu zusätzlicher Diversifikation im Portfolio bei, bringen aber auch das Risiko von Währungsschwankungen mit sich.

Manchmal erweist sich dieses Risiko als Chance. Harte Währungen aus stabilen Ländern werten oftmals auf, wenn dort die Marktzinsen höher liegen. Das können wir aktuell im Juli 2022 rund um die Zinserhöhungen im US-Dollar betrachten. Diese Zinsdifferenz treibt gelegentlich auch die Währungen von Schwellenländern. Dort allerdings verkehrt sich der Effekt schnell einmal ins Gegenteil, sobald der Markt an der Stabilität zweifelt. Dann erleben brasilianischer Real oder türkische Lira zum Teil dramatische Kursverluste.

Grundsätzlich kann man das Fremdwährungsrisiko, zumindest in den wichtigsten Währungen, über Terminkontrakte absichern. Oder gleich in einen währungsgesicherten ETF investieren, der das bereits im ETF tut. Allerdings darf man sich hier keinen Illusionen hingeben: Der Zinsunterschied zwischen dem Zinsniveau der Fremdwährung und dem Zinsniveau in Schweizer Franken ist im Allgemeinen in den Kurs des Fremdwährungsterminkontrakts eingepreist und verschwindet deshalb, sobald man das Währungsrisiko absichert.

Zinsänderungsrisiko

Für die allermeisten Obligationen wird der Zins genau einmal festgelegt: Zu Beginn ihrer Laufzeit, bei der Emission. So paradox das klingt: Gerade weil der Zins fix ist, schwankt der Preis der Obligation – sie unterliegt dem Zinsänderungsrisiko.

Dieses Risiko nennt man auch Marktrisiko. Denn: Steigen die marktüblichen Zinsen, dann kommen neue Obligationen mit besseren Zinsen auf den Markt. Alte Obligationen mit den alten Zinsen rentieren im Vergleich schlechter. Sie sind darum weniger wert.

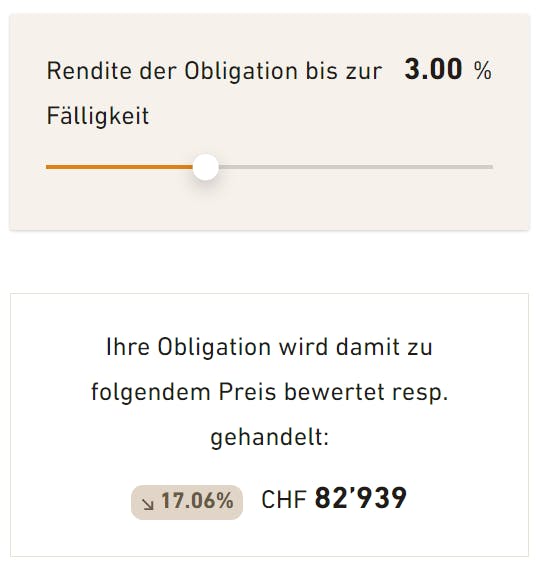

Lassen Sie uns das an einem Beispiel kurz rechnen:

Eine Obligation im Nennwert von 100'000 Franken, die zehn Jahre lang je 1 Prozent zahlt, wird am Ende der Laufzeit insgesamt einen Wert von insgesamt 110'000 Franken ausbezahlt haben. Nennen wir sie die alte Obligation.

Angenommen, heute kommt eine neue zehnjährige Obligation auf den Markt, die 3 Prozent Zinsen bringt. Am Ende von deren Laufzeit werden aus 100'000 Franken 130'000 Franken geworden sein.

Wie viel ist heute die alte Obligation wert? Nur noch 82’939 Franken – ganze 17’061 weniger als der Nennwert von 100’000. In Prozent ausgedrückt: Mehr als 17 Prozent weniger!

Auf den ersten Blick scheint es nur ein kleiner Schritt, so eine Erhöhung der Zinsen um zwei Prozent. Aber in unserem Beispiel von 1 auf 3 Prozent immerhin eine Verdreifachung. Mit entsprechend einschneidenden Folgen.

Noch härter wäre der Verlust, wenn die Laufzeit länger wäre. Beträgt sie 30 Jahre, dann steht der Preis nach der Zinserhöhung nur noch bei 60’799 Franken – ein Verlust von fast 40 Prozent. Neben der Zinsänderung selbst ist die Restlaufzeit der entscheidende Hebel. Ein weiterer Name für das gleiche Risiko heisst darum Laufzeitrisiko.

Obligationen fallen im Wert, wenn die Zinsen steigen. Ausschnitt aus unserem Obligationenrechner. Wenn Sie das selber rechnen wollen, finden Sie hier einen übersichtlichen Obligationenrechner.

Inflationsrisiko

Das Inflationsrisiko im engeren Sinne beschreibt die Auswirkung der Inflation auf den Nennwert der Anleihe (also das Kapital, das man Ihnen als Anleger schuldet) und auf die Coupons (also die Zinsen, die Sie Jahr für Jahr bekommen). Beide Grössen, Nennwert und Coupon, bleiben der Zahl nach zwar nominal gleich. Die Inflation frisst jedoch Kaufkraft – real sinkt also der Wert.

Im weiteren Sinne treibt Inflation ausserdem auch die drei anderen Risiken an: In der Inflation geraten mehr Schuldner ins Wanken, so steigt das Ausfallrisiko. Währungen aus Ländern, in denen die Inflation besonders stark ist, werten in der Regel gegenüber harten Währungen wie dem Schweizer Franken ab, damit wächst das Währungsrisiko.

Wenn Zentralbanken gegen eine Inflation vorgehen wollen, dann haben sie dafür in der Vergangenheit oft zu Zinserhöhungen gegriffen. Eine Erhöhung des Leitzinses kühlt die Konjunktur ab, birgt die Gefahr einer Rezession – ist aber oft das einzige Mittel gegen die Inflation. Eine Zinserhöhung kann die Inflation bremsen (und die Kaufkraft erhalten) – aber für Anleger in Obligationen kommt sie mit allen Nachteilen aus dem Zinsänderungsrisiko.

Obligationen: Darum sind sie im Portfolio (normalerweise)

Aktien, Immobilien, Rohstoffe – alle Real Assets kommen mit Schwankungen. Ihre Renditen sind zwar oft höher als die von Anleihen. Aber ihre Preise sind volatil. Darum baut man Portfolios nicht nur aus Real Assets. Man verwendet in der Regel auch einen grossen Teil an Obligationen. Denn Anleihen bieten zwei Vorteile:

Negative Korrelation. Obligationen reagieren im Markt oft genau anders als Aktien. Ihr Preis ist gegenläufig. Statistiker sagen: Sie sind negativ korreliert. Oder, einfach ausgedrückt: Wenn Aktien steigen, fallen Obligationen – und umgekehrt (aber nicht immer). Mehr dazu lesen Sie in unserem Beitrag Setzen Sie alles auf eine Karte: Diversifikation

Geringere Schwankung. Zum anderen setzt man im Normalfall auf Obligationen, weil sich ihre Preise viel weniger ändern. Die geringeren Schwankungen von Obligationen sorgen schon ganz allein dafür, dass das gesamte Vermögen weniger schwankt.

Obligationen verlieren während einer Inflationsphase jedoch langsam aber stetig an Kaufkraft, an realem Wert, selbst wenn die Zinsen nicht erhöht werden. Steigen die Zinsen, verlieren sie zusätzlich an Wert. In der Inflation dürfte ausserdem die negative Korrelation darauf hinauslaufen, dass Obligationen fallen, etwa wegen einer Zinsänderung – während Aktien auch gerade dann steigen können.

Obligationen: Brauche ich sie?

Es ist klar: Langfristig, über Jahrzehnte betrachtet, sind Aktien den Obligationen überlegen. Obligationen stabilisieren aber ein Portfolio gegen kurzfristige Wertschwankungen.

Obligationen können in der Inflation diese Rolle, die sie in normalen Marktphasen fürs Portfolio erfüllen, jedoch nur beschränkt übernehmen. Das lässt nur einen Schluss zu: Obligationen sind auf ein Minimum zu reduzieren. Wer die Wertschwankungen von Aktien und anderen Real Assets aushalten kann, hält den Anteil von Obligationen klein.

Der besseren Diversifikation zuliebe sollten Sie auf Schuldtitel trotzdem nicht vollständig verzichten. Je nach individueller Situation kann ein Anteil von 15 Prozent im Gesamtvermögen für diesen Diversifikationseffekt schon vollkommen ausreichen.

Für so einen Anteil halten Sie möglicherweise bereits in Ihrer Pensionskasse genug Bonds. Gesetzliche Vorschriften und die Statuten resp. ein mangelnder Deckungsgrad führen dazu, dass jedes zweite Vorsorgewerk 27 Prozent oder mehr des Vermögens in Obligationen halten, einige gar über 50 Prozent.

In dem Teil Ihres Vermögens, in dem Sie selbst bestimmen können, können Sie Gegensteuer geben – und das tun, was Ihre Pensionskasse nicht so ohne weiteres kann:

Mehr Real Assets? Überprüfen Sie Ihre Risikotoleranz!

Überprüfen Sie Ihre Risikotoleranz mit unserer Risikoprofilierung. Den Rest machen wir für Sie!

Wenn Ihre Risikotoleranz gering ist, sollten Sie nur beschränkt in Real Assets investieren, und dann bleiben Ihnen nur Obligationen und Cash. Wenn Sie aber grössere Wertschwankungen auch auf einen Zeithorizont von einigen Jahren verkraften können, sind Real Assets, insbesondere Aktien, langfristig attraktiv.

Welche Anlageklassen in der Inflation am besten den Wert erhalten, und warum wir sie bei True Wealth in Ihrem Portfolio einsetzen, das lesen Sie hier – Inflation: Mit Real Assets das Vermögen schützen.

Inflation Linked Bonds ins Portfolio

Es gibt auch Anleihen, deren Wert an die Inflation gebunden ist. Bei ihnen ist im Voraus festgelegt, welche Zahl als offizielle Inflationszahl herangezogen wird. Anschliessend wird – je nach Variante – entweder Jahr für Jahr der Coupon angepasst. Oder der Nennwert als solcher steigt oder fällt (und mit ihm dann auch der Coupon).

Im Markt für inflationsgebundene Anleihen gibt es fast nur Staatsanleihen entwickelter Länder – das sind leider die Emittenten mit den geringsten Renditen. Die Anbindung an die Inflation kostet zusätzlichen Zinsverzicht. Eine ernstzunehmende Rendite darf man von inflationsgebundenen Obligationen also nicht erwarten.

Anleihen wie die Treasury Inflation-Protected Securities (TIPS) in den USA gibt es schon seit Jahrzehnten. Auch ETF auf inflationsgebundene Anleihen gibt es schon seit Jahren am Markt, und diese sind auch bei True Wealth für Ihr Portfolio verfügbar.

Mit ETF auf Inflation Linked Bonds können Sie den Kaufkraftverlust auffangen und das Zinsänderungsrisiko abfedern. Ein Zinsänderungsrisiko besteht nur dann, wenn die realen Zinsen steigen – also die nominalen Zinsen stärker steigen als die Inflation.

Cash statt Bonds ins Portfolio

Ja, ein kleines Gegengewicht zu Real Assets ist sinnvoll. In normalen Zeiten löst man das im Portfolio mit Bonds.

In Zeiten der Inflation kann es Sinn machen, für diesen Zweck statt Bonds lieber Cash einzusetzen. Cash tut zwar auch nichts gegen das Inflationsrisiko im engeren Sinn, also den Kaufkraftverlust im Nennwert. Wirkt aber gegen das Zinsänderungsrisiko.

Und, nicht, dass wir uns falsch verstehen: Unter Cash verstehen wir die Assetklasse. Sie müssen das Geld nicht unter die Matratze legen oder in einen Tresor. Ein Bankkonto reicht. Die Negativzinsen, die Sie dafür je nach Bank und Saldo zahlen müssen, könnten deutlich geringer sein als der Wertverlust bei einer Zinsänderung. Aber keine Sorge: Bei True Wealth fallen bis dato keine Negativzinsen auf Cash an. Und je nach Wahl der kontoführenden Bank sind Ihre Geldeinlagen bei True Wealth durch eine Staatsgarantie geschützt.

Je nach Situation ist in den von True Wealth optimierten Portfolios auch ein Teil der in Schweizer Franken lautenden Obligationen durch Cash umgesetzt. Das sehen Sie unter Ihrem Anlagemix bei den Portfolio-Eigenschaften unter der Lasche Instrumente.

Was tun?

Die Zeit der einfachen Anlagelösungen ist vorbei. Aber bleiben Sie gelassen!

Bevor Sie in Ihrem Portfolio bei True Wealth den Anlagemix von Hand ändern, was ja sehr einfach geht: Noch einfacher ist es, wenn Sie Ihre Risikotoleranz in Ihrem True Wealth Konto neu bestimmen. Wenn sich Ihre Situation nicht geändert hat, müssen Sie dafür nicht einmal alle Fragen neu beantworten.

Sie erhalten dann sofort ein neues, von uns optimiertes Portfolio als neuen Anlagevorschlag, mit einem für Sie geeigneten Anteil an Real Assets.

Dieser Beitrag ist Teil einer Serie zum Thema Inflation:

- Was Real Assets sind, und wie wichtig sie für den langfristigen Anlageerfolg sind, lesen Sie hier – Inflation: Mit Real Assets das Vermögen schützen.

- In unserem Beitrag – Inflation: Die Steuer, die niemand zahlen will ergründen wir, woher Inflation kommt, wem sie nützt und was sie für Sie bedeutet.

Über den Autor

Gründer und CEO True Wealth. Nach seinem ETH-Abschluss als Physiker war Felix erst mehrere Jahre in der Schweizer Industrie und darauf vier Jahre bei einer grossen Rückversicherung im Portfoliomanagement und in der Risikomodellierung tätig.

Bereit zu investieren?

Konto eröffnenSie wissen nicht, wo Sie anfangen sollen? Eröffnen Sie jetzt ein Testkonto und wandeln Sie es später in ein echtes Konto um.

Testkonto eröffnen