Pourquoi les crises bancaires se répètent-elles encore et toujours?

Ces dernières semaines, beaucoup se sont demandés: Mon argent est-il vraiment en sécurité dans ma banque? Ma banque peut-elle aussi se retrouver dans la tourmente?

Et avec la débâcle du Crédit Suisse et le rachat de la banque par l'UBS, on peut se demander pourquoi les crises bancaires se répètent.

Le véritable produit d'une banque est la confiance: Lorsque je dépose de l'argent sur mon compte bancaire, je fais confiance à la banque pour qu'elle me le rembourse si je souhaite en disposer. Cela devrait aller de soi, mais ce n'est pas le cas.

Pourquoi?

Parce que les banques ne gardent pas l'argent que nous leur confions, mais le prêtent à d'autres, par exemple sous forme d'hypothèque à des propriétaires immobiliers, de crédit à la consommation à des particuliers ou de crédit professionnel à des entreprises. Ou elles achètent des titres grâce aux dépôts d'argent de leurs clients. Ce dernier cas a été fatal à la Silicon Valley Bank (SVB), car elle avait acheté des obligations d'État américaines prétendument sûres. Mais la SVB ne s'est pas protégée contre une hausse des taux d'intérêt, si bien que son portefeuille de titres a perdu de la valeur après les hausses de taux de la Réserve fédérale américaine (FED).

Remarquons au passage que nous avons expliqué ici pourquoi les obligations perdent de la valeur lorsque les taux d'intérêt augmentent, et non l'inverse, et que cela est illustré par notre calculateur d'obligations.

En soi, les hausses de taux d'intérêt ne constituent pas un problème tant que les clients ne réclament pas leur argent plus rapidement que prévu. Mais dès que les clients des banques commencent à retirer leur argent, la nouvelle se répand et, telle une avalanche, se propage: C'est la redoutable ruée bancaire.

C'est ce qui vient de se passer au Credit Suisse. La banque doit alors vendre son argenterie, c'est-à-dire des titres, le plus souvent des obligations. Si, lors de telles ventes, elle doit ensuite réaliser des pertes, par exemple en raison de la hausse des taux d'intérêt, la confiance de sa clientèle s'en trouve encore plus affectée. Il en va de même pour les clients de la gestion de fortune. S'ils se retirent, ce n'est certes pas un problème en termes de bilan, mais les revenus continuent de diminuer et la grande banque ne peut pas adapter aussi rapidement sa base de coûts à un modèle commercial réduit.

Il ne reste alors plus que la liquidation, la nationalisation ou le rachat par un concurrent. Même dans ce dernier cas, la Confédération et la Banque nationale ont dû fournir des garanties pour que la reprise du Credit Suisse par l'UBS puisse avoir lieu.

Il est piquant de constater que dix ans après le sauvetage de l'UBS par l'État et la Banque nationale à hauteur de 60 milliards, la Suisse a voté en 2018 sur une initiative populaire qui aurait obligé les banques à détenir un franc auprès de la Banque nationale suisse (BNS) pour chaque franc déposé par les clients, de sorte que la création monétaire revienne uniquement à la Banque nationale et que les crises bancaires soient évitées. L'initiative Monnaie pleine a été rejetée par les trois quarts des votants et par tous les cantons. Reste à savoir si un système de monnaie pleine représente la solution à tous les problèmes.

Mais pour aller à l'essentiel: Lorsque je détiens mon argent sur un compte bancaire auprès d'une banque, celle-ci l'investit et le prête d'une manière ou d'une autre, ce qui entraîne des risques pour moi en tant que titulaire du compte ou en tant que contribuable, tandis que les bénéfices reviennent à la banque. C'est le modèle commercial classique de la banque. Ce modèle commercial est lucratif pour la banque, car les risques et les opportunités de rendement sont répartis de manière asymétrique et en faveur de la banque.

Les personnes qui ne souhaitent pas participer à ce système et en mesure de gérer le risque de perte peuvent également investir elles-mêmes leur argent directement sur le marché des capitaux. Certes, on expose alors son capital aux fluctuations quotidiennes de la bourse. Mais en contrepartie, on reçoit au moins une prime de risque à long terme (voir aussi à ce sujet: Baisse du marché: Combien de pertes pouvez-vous tolérer?).

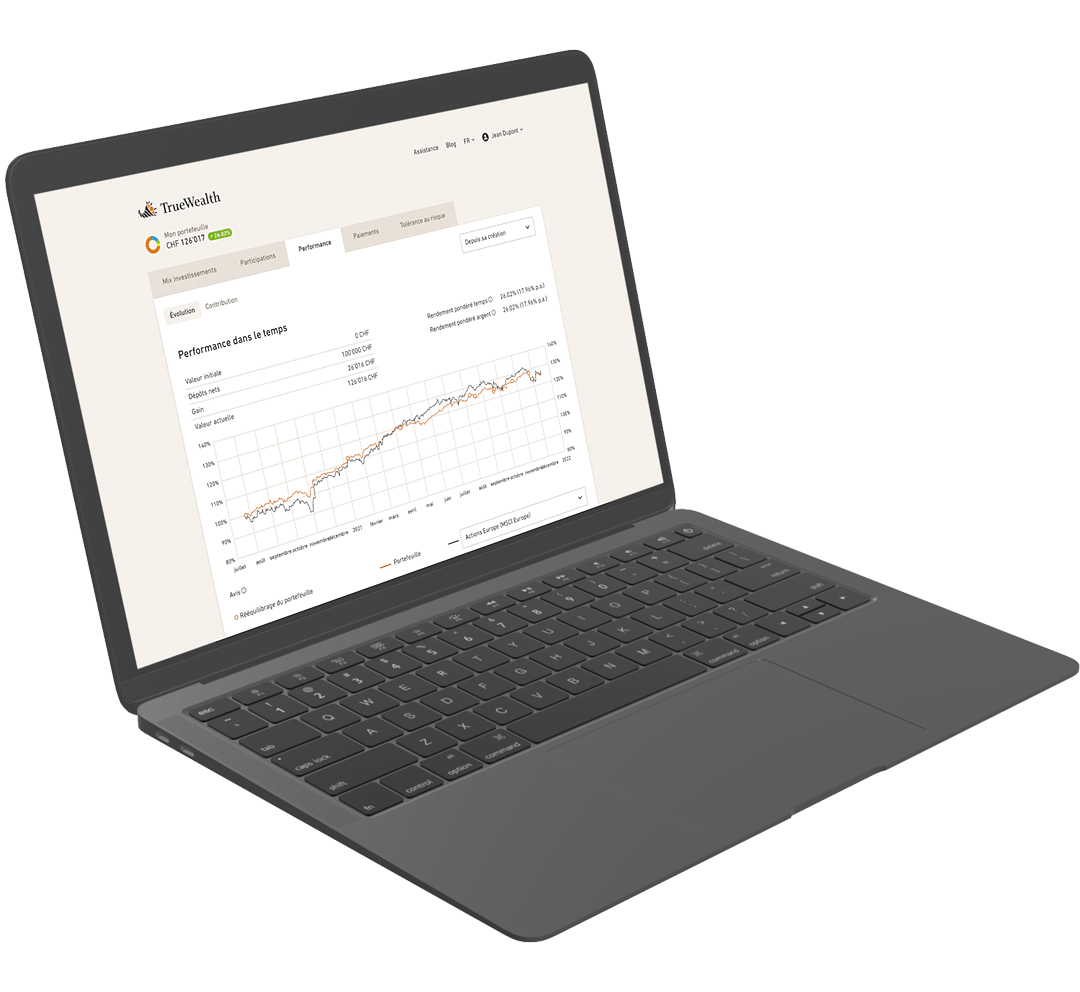

Chez True Wealth, nous vous facilitons la tâche autant que possible. Pour nos portefeuilles clients, nous utilisons des ETF (pour en savoir plus sur les avantages de ces instruments de placement, cliquez ici; pour notre solution de placement du Pilier 3a, nous utilisons des fonds indiciels en plus des ETF). Ces instruments de placement, ETF et fonds indiciels, ne sont pas détenus par nous, mais sont conservés auprès de nos banques dépositaires dans un dépôt de titres à votre nom. La différence avec les dépôts d'argent: Ils n'entrent pas dans le bilan de la banque, mais constituent un patrimoine spécial. Cela signifie que même en cas de faillite de la banque dépositaire, vos titres ne tombent jamais dans la masse en faillite de la banque, mais restent votre propriété.

Les crises bancaires, comme d'autres perturbations du marché, sont difficiles à prévoir, c'est pourquoi nous veillons à diversifier les portefeuilles de nos clients et à investir de manière passive (pour en savoir plus, cliquez ici: Investir passivement: Car la sélection des actions est une question de chance).

Mais du point de vue de l'investisseur, les crises bancaires et les perturbations du marché ont aussi du bon: Plus la valorisation boursière est basse, plus on obtient de parts d'actions pour chaque franc investi. Cela vaut pour l'argent déjà investi (car notre rééquilibrage réoriente automatiquement vers la classe d'actifs qui a perdu de la valeur), mais aussi pour l'argent nouvellement investi.

Mais là encore, le timing du marché est extrêmement difficile, et même les professionnels ont du mal à prévoir le bon moment pour entrer sur le marché. Pour réussir ses investissements, une chose est nécessaire: Rester serein et avoir une vision à long terme.

A propos de l'auteur

Fondateur et CEO de True Wealth. Après avoir obtenu son diplôme de physicien à l'École polytechnique fédérale (EPFZ), Felix a d'abord passé plusieurs années dans l'industrie suisse, puis quatre ans dans une grande compagnie de réassurance, dans la gestion de portefeuille et la modélisation des risques.

Prêt à investir?

Ouvrir un compteVous ne savez pas par où commencer? Ouvrez un compte test maintenant et convertissez-le en compte réel plus tard.

Ouvrir un compte de test