Negativzinsen

Negativzinsen: Diese zwei Möglichkeiten haben Sie jetzt

Negativzinsen, gepaart mit hohen Gebühren und Inflation, lassen Sparguthaben kontinuierlich schrumpfen. Eine Möglichkeit, diesem Abwärtsstrudel effizient und effektiv zu entkommen, lesen Sie hier.

Negativzinsen, gepaart mit hohen Gebühren und Inflation, lassen Sparguthaben kontinuierlich schrumpfen. Eine Möglichkeit, diesem Abwärtsstrudel effizient und effektiv zu entkommen, ist, sein Geld gezielt anzulegen. Dabei steht eine breite Diversifikation bei tiefen Kosten im Mittelpunkt.

Einführung der Negativzinsen durch die Schweizerische Nationalbank

Die Schweizerische Nationalbank führt die Geld- und Währungspolitik der Schweiz unabhängig und im Interesse des ganzen Landes. Dabei ist ihr primäres Ziel die Gewährleistung der Preisstabilität unter Berücksichtigung der konjunkturellen Entwicklung. Wie andere Zentralbanken steuert die SNB die Geldpolitik primär über Zinsen. Mit Negativzinsen soll die Nachfrage angekurbelt und der Deflation entgegen gewirkt werden. Gleichzeitig zielen sie darauf ab, die Aufwertung der eigenen Währung einzudämmen. Volkswirtschaftlich wirken sich die Negativzinsen auf die Wechselkurse, Kredite und Anlageklassen wie Aktien, Obligationen und Immobilien aus.

Negativzins: Made in Switzerland

Übersteigt die Inflationsrate die Nominalzinsen resultieren negative Realzinsen. Das ist nichts Neues, relativ neu sind negative Nominalzinsen. Und wer hat sie erfunden? Die Schweizer: 1972 hatte die Schweiz als erstes Land erstmals Negativzinsen eingeführt. Die damals unkonventionelle Massnahme hatte zum Ziel, den Zufluss von so genannt heissem Geld zu verhindern. Bereits 1979 war die entsprechende Verordnung wieder ausser Kraft gesetzt worden. Zuvor, wie auch danach, bilden Negativzinsen weder in der ökonomischen Theorie noch in der geldpolitischen Praxis ein Thema. Bis die Bundesrepublik Deutschland mehrere Anleihen mit negativer Verzinsung herausgibt: Bei 21 von total 70 Wertpapierauktionen des Jahres 2012 streicht die Emittentin eine Prämie ein. Für diesen Zeitraum bleiben ähnliche Zinsentwicklungen von Dänemark und Holland über Frankreich bis nach Japan zu beobachten.

Eurorettung und Frankenaufwertung

Als erste wichtige Zentralbank führt die Europäische Zentralbank im Juni 2014 einen Zinssatz von -0,1% ein. Geschäftsbanken, die bei den Zentralbanken kurzfristig nicht benötigtes Geld hinterlegen, müssen von da an Zinsen zahlen. Die getroffene Massnahme zielt darauf ab, Bankguthaben von Geschäftsbanken bei der EZB unattraktiver zu machen, die Kreditvergabe zu fördern und die Wirtschaft zu beleben. Obwohl in Bezug auf den Negativzins selbst innerhalb der EZB eklatante Uneinigkeit herrscht und trotz der teilweise massiven Kritik aus Politik, Wirtschaft und Öffentlichkeit, stellt sich die beabsichtige Wirkung auf den Kapital- und Geldmärkten ein. Mario Draghis Versprechen, alles Erdenkliche – «whatever it takes» – zu unternehmen, führt den Euro nach Ansicht der Experten aus der gleichnamigen Krise und trägt so wesentlich zur Rettung der europäischen Einheitswährung bei – die Schwäche des Euro führt jedoch zwangsweise zu einer Aufwertung des Schweizer Franken.

Mindestkurs und Negativzins

Als Gegenreaktion fixiert die SNB im Herbst 2011 den Euro-Franken-Mindestkurs von 1.20 Franken – unter anderem um die hiesige Wirtschaft und die wichtige Exportindustrie zu schützen. Rund drei Jahre später kündigt sie die Einführung eines Negativzinses von -0,25% auf Girokonten an. Zugleich bekräftigt sie ihr Festhalten am Mindestkurs, den sie «weiterhin mit aller Konsequenz durchsetzen» will. Bereits am 15. Januar 2015 ist der Euro-Franken-Mindestkurs aber Geschichte, der Negativzins nur eine Woche später Tatsache. Das gilt bis zur Sitzung der SNB im September 2019 und der Bekanntgabe, am Zins von -0,75% festzuhalten.

Höhere Kontostände, höherer Negativzins

Angesichts der Entwicklungen bei den Zentral- und Nationalbanken stellt sich nicht die Frage ob, sondern wann die Geschäftsbanken die Negativzinsen auf ihre Kunden abwälzen. So führen deutsche Institute im November 2014 einen Negativzins ein, rund ein Jahr später folgt die erste Schweizer Retailbank. Bis im Herbst 2019 steigt die Liste jener Schweizer Banken, die einen Negativzins für Retail- und Privatkunden anwenden, auf insgesamt 13. Zugleich sinken die Limiten, ab denen Negativzinsen verlangt werden: Dieser Wert bewegt sich je nach Institut zwischen CHF 50’000.– und 1 Mio. Franken bei Zinsen von -0,125% bis -1%. Was uns auffällt: Für höhere Kontostände fallen in den meisten Fällen auch höhere Minuszinsen an.

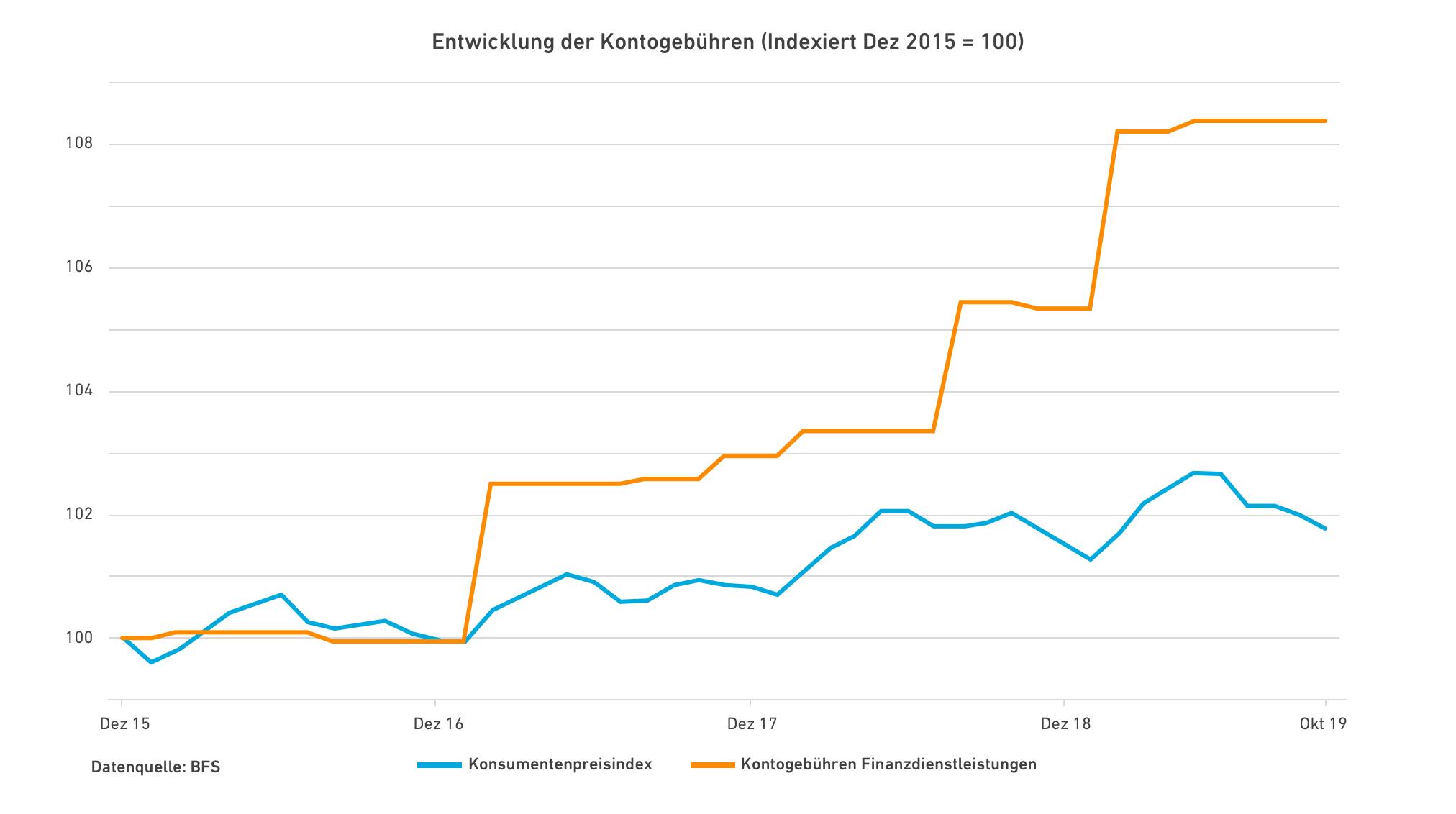

Bankgebühren als Kompensationsmassnahmen

Mit dieser Massnahme werden einerseits die von den Nationalbanken erhobenen Negativzinsen weitergereicht. Andererseits sollen vor allem Retailkunden dazu gebracht werden, ihr Bargeld zu investieren. Wer sein Geld weiterhin spart, erhält nicht nur weniger Zins und Zinseszins, sondern entrichtet auch noch steigende Gebühren für bezogene Dienstleistungen – sei dies im Retail- oder im Privatkundengeschäft. Trotz der Aufregung über Negativzinsen und hohe Bankgebühren ist bei den für Ihre Wechselträgheit bekannten Schweizern keine Abwanderungswelle zu günstigeren Alternativen festzustellen. Obwohl sich diese vor allem bei innovativen und hochspezialisierten, digitalisierten und automatisierten Onlineanbietern finden.

Nomen est Omen: Negativ

Geradezu kontraproduktiv, um nicht paradox zu sagen, wirds, wenn Arbeitnehmer aus Angst vor weiter sinkenden Altersrenten parallel zur regulären 1., 2. und der freiwilligen 3. Säule zu sparen beginnen. Und das auch noch zu negativen Konditionen, gepaart mit einer, wenn auch noch so moderaten Inflation! So lösen sich nicht nur Geld, sondern auch Kaufkraft auf. Um den Auswirkungen der Negativzinsen auf jahrelang Gespartes zu entgehen, wird das Bargeld vermehrt angelegt, was zwar zu Blasen führen kann – besonders in jenen Märkten mit geringer Liquidität, in denen die schiere Nachfrage den Preis definiert.

Breit diversifiziert dank ETF

Unabhängig davon, ob wegen tiefer Zinsen oder hoher Gebühren. Unabhängig davon, ob neuer oder erfahrener Investor: Unter den momentan schlechten Voraussetzungen stellen sich besondere Herausforderungen an die Zusammenstellung der Portfolios. Im Vordergrund steht dabei die gezielte Erschliessung und eine breite Diversifikation der Renditequellen. Das gilt auch für True Wealth: Als Schweizer online Vermögensverwalter setzen wir mit unserem passiven Anlageansatz auf kosteneffiziente, börsengehandelte ETF (Exchange Traded Funds). Diese bilden einen spezifischen Index ab und sind darum per Definition sehr breit diversifiziert. Zudem werden bei der Selektion der Fonds unter anderem die Struktur und Indexabbildung, Liquidität und Kosten berücksichtigt. Die Zusammenstellung des Kundenportfolios beruht stets auf Basis des online ermittelten, persönlichen Risikoprofils. Bewegt sich ein Portfolio von diesem ursprünglichen Anlagemix weg, erfolgt eine automatische Umschichtung – das so genannte Rebalancing, um eine nachhaltige Rendite für den Kunden zu erzielen.

Sämtliche Faktoren berücksichtigen

Angesichts des Negativzinsumfeldes bestehen aus unserer Sicht als Vermögensverwalter zwei valable Varianten: Entweder Sie legen Ihr Geld langfristig auf der Basis Ihres persönlichen Risikoprofils an und gehen gerade so viel Risiko ein, wie Sie im Fall eines Markteinbruchs zu tragen vermögen. Oder Sie sind bereit, für die Sicherheit des Geldes, etwa auf dem klassischen Konto, einen Zuschlag zu bezahlen. So oder so ist es empfehlenswert, sämtliche Alternativen, ob Sie nun digital investieren oder nicht, vorurteilsfrei gegeneinander abzuwägen und zu vergleichen. Besonders zu beachten sind dabei auch versteckte Risiken und Kosten. So sollten Sie zum Beispiel im Falle einer Aufbewahrung von Notengeld im Tresor einer Bank auch die Versicherungskosten einrechnen. Bei Cash-Alternativen wie Strukturierten Produkten oder Geldeinlagen bei nicht mündelsicheren Schuldnern wiederum ist das eingegangene Gegenparteirisiko zu bewerten. Zu beachten ist hier auch die auf CHF 100’000.– limitierte Einlagesicherung bei Schweizer Banken – denn bei höheren Summen gehen die Kunden ein Gegenparteirisiko ein. Da nur Banken ein Konto bei der Nationalbank führen dürfen, stellen Kantonalbanken mit Staatsgarantie für Privatpersonen wohl die einzige Ausnahme dar. Fazit: Nur unter Betrachtung der Ausfallrisiken und versteckter Kosten ist ein fairer Vergleich möglich.

Tiefe und transparente Kosten

Negativzinsen und steigende Kosten lassen das Angesparte also kontinuierlich schrumpfen. Aber nicht nur Sparer, auch Anleger tun gut daran, ein aufmerksames Auge auf die ihnen entstehenden Kosten zu richten: Denn die Kostenminimierung stellt den ersten und einfachsten Schritt zur Renditemaximierung dar. Bei True Wealth setzen wir deshalb neben kostengünstigen ETF auf digitalisierte und vollautomatisierte Prozesse. Und auch die Verwaltungsgebühren liegen mit 0,5% unter den Werten traditioneller Institute. In diesem halben Prozent sind die Depotgebühren, die Kosten für alle Transaktionen, für Ein- und Auszahlungen sowie für das Schweizer Steuerverzeichnis enthalten und wir verzichten auf Retrozessionen – damit sind die Kosten transparent und günstiger als mancherorts der Negativzins und die Bankgebühren. Alles in allem betrachtet stellen die Reduktion von Bargeld und das gezielte Anlegen der freigewordenen Gelder eine attraktive Alternative zum aktuell negativen Zinsumfeld dar.

Über den Autor

Gründer und CEO True Wealth. Nach seinem ETH-Abschluss als Physiker war Felix erst mehrere Jahre in der Schweizer Industrie und darauf vier Jahre bei einer grossen Rückversicherung im Portfoliomanagement und in der Risikomodellierung tätig.

Bereit zu investieren?

Konto eröffnenSie wissen nicht, wo Sie anfangen sollen? Eröffnen Sie jetzt ein Testkonto und wandeln Sie es später in ein echtes Konto um.

Testkonto eröffnen